Ключови думи

ДЕПОЗИТНА ПОЛИТИКА/ ДЕПОЗИТНА ПОЛИТИКА / РЕЙТИНГОВА СИСТЕМА/СИСТЕМА ЗА РЕЙТИНГ ЗА ОЦЕНКА/ АНАЛИЗ НА КОЕФИЦИЕНТА/ АНАЛИЗ НА СЪОТНОШЕНИЕТО / ФИНАНСОВИ ПОКАЗАТЕЛИ/ФИНАНСОВИ ПОКАЗАТЕЛИ/ ТОЧКОВ МЕТОД ЗА ОЦЕНКА / ТОЧКОВ РЕЙТИНГ И МЕТОД ЗА ОЦЕНЯВАНЕ НА ТЕГЛАТАанотация научна статия по икономика и бизнес, автор на научна работа - Митрохин В.В., Грибанов А.В., Вилкова М.В.

Вещ. Един от наболелите проблеми в областта на банковия анализ е липсата на ефективни инструменти за оценка на ефективността на депозитна политикакредитни организации. Използваните методи са насочени към анализ на икономическото състояние на банковите институции, което не позволява да се оцени ефективността на предприетите мерки в рамките на определени области на банковата дейност, в т.ч. депозитна политикакредитни организации. цели. Разработване на методология за оценка депозитна политикатърговска банка, анализ на съществуващите методи, обосновка с отчитане на идентифицираните ограничения на авторския подход; апробация на авторската методика на примера на кредитна институция. Методика. Използва се системен подход, метод на анализ и синтез, съпоставяне и сравнение, както и икономически и статистически методи. Резултати. Методика за оценяване депозитна политикабуркан. Област на приложение. При оценяване депозитна политикабанкови институции. Изводи. Степен депозитна политикае една от ключовите задачи в дейността на кредитната институция. Текущите методи или не позволяват оценка на ефективността депозитна политикабанка отделно от цялостна оценка на ефективността на нейните дейности като цяло или фокусирано върху определени ключови аспекти на този процес. Авторите предлагат методология за оценка на ефективността на депозитна политика, изграден върху анализа на три групи показатели и позволяващ да се изследва последният в контекста на влиянието му върху стабилността на кредитната институция.

Свързани теми научни трудове по икономика и бизнес, автор на научна работа - Митрохин В.В., Грибанов А.В., Вилкова М.В.

-

Счетоводно и аналитично осигуряване на бизнес процесите на банката: депозитни операции

2017 / Баева Елена Александровна, Черемисина Наталия Валентиновна -

Характеристики на оценката на инвестиционния потенциал на търговската банка

2018 / Чугунов Виктор Иванович, Логинов Дмитрий Валериевич - 2016 / Литвинова А.В., Парфенова М.В., Литвинов Е.О.

-

Групиране на региони на Руската федерация по ниво на депозитен риск

2018 / Лунякова Наталия Автандиловна, Лаврушин Олег Иванович, Луняков Олег Владимирович -

Подобряване на депозитната политика по примера на банка VTB24 (PJSC)

2017 г. / Харламова Е.С. -

Методика за изграждане на депозитна матрица на търговска банка

2014 / Балабанова Наталия Владимировна, Валинурова Анна Александровна, Горюнова Юлия Леонидовна -

Цялостна методика за изграждане на балансирана лихвена политика на търговска банка в областта на кредитните отношения

2014 / Смулов А.М., Абдюкова Е.И. -

Анализ на финансовите резултати на кредитните институции в Република Мордовия

2015 г. / Колесник Н.Ф., Голованова В.С. -

Влиянието на депозитната политика върху финансовата стабилност на търговската банка

2016 / Жилан Оксана Дмитриевна, Данилова Мария Романовна -

Формиране на депозитна политика от търговска банка

2019 / К. О. Котляров

Методика за оценка на ефективността на депозитната политика на търговската банка

Значение Този документ се концентрира върху въпросите на депозитната политика на кредитните институции, включително организацията и управлението на депозитните процеси. Цели Разработката има за цел да разработи методология за оценка на депозитната политика на търговска банка. Методи Като методологична основа на изследването използвахме системния подход, метода на сравнението и икономическите и статистическите методи. Резултати Статията представя новоразработена техника за оценка на депозитната политика на търговската банка Заключения и значение Предложената методология за оценка на ефективността на депозитната политика на банката се основава на три набора от показатели и позволява да бъде изследвана в контекста на влияние върху устойчивостта на кредитната организация. Представените резултати могат да се използват за оценка на депозитната политика на банковите институции.

Текстът на научната работа на тема "Методика за оценка на ефективността на депозитната политика на търговска банка"

pISSN 2071-4688 Банкиране

МЕТОДИКА ЗА ОЦЕНКА НА ЕФЕКТИВНОСТТА НА ДЕПОЗИТНАТА ПОЛИТИКА НА ТЪРГОВСКАТА БАНКА

Владимир Владимирович МИТРОХИНА% Алексей Владимирович ГРИБАНОВ, Мария Викторовна ВИЛКОВА

Кандидат на икономическите науки, професор в катедрата по финанси и кредит, Национален изследователски Мордовски държавен университет. Н.П. Огарьова, Саранск, Руска федерация [имейл защитен]

ь аспирант на катедрата по финанси и кредит, Национална изследователска държава Мордовия

университет. Н.П. Огарьова, Саранск, Руска федерация

с икономист от отдела за оценка на риска на AKSSB KS BANK (PJSC), Саранск, Руска федерация [имейл защитен]

История на статията:

Получено на 04.10.2017 г. Получено в преработен вид на 06.11.2017 г. Одобрено на 20.11.2017 г. Налично онлайн на 22.12.2017 г.

UDC 336.717.3 JEL: G21

Ключови думи:

© Издателство ФИНАНСИ и КРЕДИТ, 2017

анотация

Вещ. Един от належащите проблеми в областта на анализа на банковата дейност е липсата на ефективни инструменти за оценка на ефективността на депозитната политика на кредитните институции. Използваните методи са насочени към анализ на икономическото състояние на банковите институции, което не позволява да се оцени ефективността на мерките, предприети в рамките на определени области на банковата дейност, включително депозитната политика на кредитните институции.

цели. Разработване на методология за оценка на депозитната политика на търговска банка, анализ на съществуващите методи, обосновка, като се вземат предвид идентифицираните ограничения на авторския подход; апробация на авторската методика на примера на кредитна институция.

Методика. Използва се системен подход, метод на анализ и синтез, съпоставяне и сравнение, както и икономически и статистически методи. Резултати. Разработена е методика за оценка на депозитната политика на банката. Област на приложение. При оценка на депозитната политика на банковите институции. Изводи. Оценката на депозитната политика е една от ключовите задачи в дейността на кредитната институция. Настоящите методи или не позволяват оценка на ефективността на депозитната политика на банката, отделена от цялостната оценка на ефективността на дейността й като цяло, или са фокусирани върху определени ключови аспекти на този процес. Авторите предлагат методология за оценка на ефективността на депозитната политика, която се основава на анализа на три групи показатели и дава възможност да се изследват последните в контекста на влиянието им върху стабилността на кредитната институция.

За цитиране: Митрохин В.В., Грибанов А.В., Вилкова М.В. Методика за оценка на ефективността на депозитната политика на търговска банка // Финанси и кредит. - 2017. - Т. 23, № 48. - С. 2888 - 2902. https://doi.org/10.24891/fc.23.48.2888

В момента вътрешният финансов пазар работи в силно конкурентна среда, което прави неговото развитие и устойчивост основен приоритет и един от приоритетите на Банката на Русия. Неговото решение е невъзможно без

наличието на ефективни инструменти за оценка на финансовото състояние на кредитна институция, както и ключови области на нейната дейност. Една от тези области, чието качествено изпълнение определя стабилността на функционирането на кредитните институции, е тяхната

депозитна политика. Това предполага пряка необходимост от дефиниране на понятието „депозитна политика” в контекста на устойчивото развитие на търговската банка.

Според нас понятието „устойчиво развитие“ по отношение на търговска банка трябва да се дефинира от гледна точка на синергичен подход: една стабилно развиваща се кредитна институция трябва да се характеризира със способността да поддържа и възстановява финансовата стабилност в хода на своята дейност. функциониране, въпреки отрицателното въздействие на външни и вътрешни фактори на околната среда, благодарение на развитите механизми за разрешаване на непрекъснато възникващи конфликти (противоречия) и в процеса на стабилизиране за преминаване към ново ниво на саморазвитие; Развитието на търговска банка се постига чрез критичен анализ на новопостъпили данни за фактори, които извеждат системата от баланс, актуализирани стратегии и тактики на организацията, съдържащи оценка на риска и система от превантивни мерки, разработени и текущи основа чрез критичен анализ.

От своя страна, понятието „депозитна политика“ трябва да се разкрие в широк и тесен смисъл: в широк смисъл депозитната политика се разбира като неразделен елемент от банковата политика, която е част от процеса на трансформиране на средства, привлечени от кредитна институция в инвестиционни ресурси и осигуряване чрез цялостно стратегическо планиране и комбинация от последователно свързани действия, методи и методи на управление; формиране на ефективна структура на ресурсната база, която позволява да се осигури определено ниво на рентабилност и ликвидност на кредитна институция с непрекъснато депозитно финансиране на търговската си дейност; в тесен смисъл депозитната политика се разбира директно като процес на набиране на средства, насочен към осигуряване на стабилността на банката (дълги пари, разнообразие от инструменти за привличане, приемлива лихвена политика и др.).

Смятаме, че ако депозитната политика на една търговска банка осигурява нейното устойчиво развитие, тя трябва да бъде призната за ефективна. Имайте предвид, че определянето на степента на ефективност на депозитната политика на определена кредитна институция е спешна необходимост в практиката на банковия анализ. Като вземем предвид това, нека определим критичните, според нас, изисквания към методологията за нейната оценка.

На първо място, методологията трябва да даде възможност за оценка на ефективността на депозитната политика на търговска банка отделно от оценката на нейната дейност като цяло. Това се дължи на факта, че цялостната оценка на дейността на кредитната институция е изключително сложна и нейното използване намалява надеждността на получените резултати.

На второ място, оценката на ефективността на депозитната политика на търговската банка трябва да се извършва в контекста на нейното устойчиво развитие и следователно за редица отчетни периоди. По този начин методологията трябва да предостави на анализатора възможност за хоризонтален анализ за идентифициране на основните тенденции в развитието на кредитните институции. Методологията трябва да съдържа и елементи на вертикален анализ на баланса на кредитната институция, по-специално групирането на привлечените средства по източници на привличане и по падеж.

На трето място, методологията трябва да гарантира обективност на получените резултати, в резултат на което ние предпочитаме коефициентния анализ и подход, базиран на присъждане на рейтинг на кредитните институции. Това от своя страна ще даде възможност на анализатора да сравни ефективността на депозитната политика на няколко кредитни институции.

Четвърто, методологията трябва да включва необходимата и достатъчна система от финансови показатели.

Пето, методологията трябва да даде възможност за оценка на ефективността на депозитната политика на търговска банка, както вътрешна, така и външна.

наблюдател, което предполага свободен достъп до цялата необходима информация.

Анализирахме съществуващите в момента методи за оценка на ефективността на депозитната политика на търговските банки. Те могат условно да се разделят на три групи:

1) методи, базирани на рейтинговата система за оценки на търговските банки. С помощта на тези методи се извършва анализ на определен набор от кредитни институции, изборът на които се определя от целта и целите на съответното изследване. В същото време, в зависимост от организацията на процедурата за оценка, рейтинговите методи се разделят на методи, извършвани въз основа на финансови отчети или въз основа на експертни оценки. Методите за счетоводна оценка се основават на строго формализирана система от финансови съотношения (която често налага определени ограничения на анализатора, тъй като не цялата информация за обекта на оценка може да бъде изразена в цифрово представяне), докато експертните оценки се основават на известна доза субективизъм (професионална преценка, опит и квалификация на специалиста, провеждащ изследването);

2) методи, базирани на коефициентния анализ на търговските банки. Тази група техники е изключително популярна сред анализаторите поради своята простота. В допълнение, тези методи имат редица други важни предимства: първо, те позволяват на анализатора да работи с относителни стойности и съответно да сравнява банки с различни параметри; второ, познаването на нормативните стойности (или диапазона от нормативни стойности) позволява на анализатора да идентифицира неефективни кредитни институции; трето, те са обективни и стандартизирани. Тази група обаче

методите не могат да се считат за напълно съвършени. По-специално, един от техните недостатъци е трудността при интерпретиране на получените резултати: подробната система от финансови съотношения, от една страна, позволява цялостна оценка на дейността на анализираната търговска банка, но от друга страна, тя значително усложнява систематизирането и структурирането на получената информация. Освен това, въпреки наличието на нормативни стойности, те трябва да се ръководят с изключително внимание, тъй като те значително зависят от условията за извършване на търговската дейност на кредитната институция;

3) методи, основани на финансовия анализ на търговските банки. Имайте предвид, че методите от тази конкретна група най-често се използват за оценка на ефективността на депозитната политика на търговските банки отделно от оценката на ефективността на дейността им като цяло. Също така отбелязваме, че абсолютните показатели, като приходи или нетна печалба, играят доминираща роля във финансовия анализ, което затруднява сравняването на кредитни институции, чийто мащаб на дейност се различава значително една от друга. Важно е да се обърне внимание на факта, че в рамките на тази област процедурата за оценка се извършва на много етапи и комплексно, включвайки: а) хоризонтален (времеви) анализ, чрез който се предоставя информация за динамика на финансовите показатели, характеризиращи ефективността на търговската банка за редица отчетни периоди; б) трендов анализ, който е логично продължение на хоризонталния анализ и чрез който се определят основните тенденции в динамиката на изследваните финансови показатели; в) вертикален (структурен) анализ, при който структурата на абсолютните финансови показатели, характеризиращи ефективността на търговската банка,

се разкрива чрез специфичното тегло на отделните елементи, които го изграждат; г) анализ на съотношението, чрез който стойностите на финансовите съотношения, характеризиращи ефективността на търговска банка, се сравняват с нормативните или със стойностите на финансовите съотношения на сравняваните кредитни институции.

Установено е, че нито един от изследваните методи не отговаря напълно на предварително поставената от нас система от изисквания:

1) огромното мнозинство от съществуващите в момента методи не позволяват да се оцени ефективността на депозитната политика на търговска банка, отделена от цялостна оценка на ефективността на дейността й като цяло, и следователно не позволява да й се даде изчерпателна оценка ;

2) същите няколко работи, в които оценката на ефективността на депозитната политика на търговска банка се извършва отделно от комплексната, често са от теоретичен характер и не се прилагат на практика. В същите трудове, в които изследователите използват финансови съотношения, за да оценят ефективността на депозитната политика на търговска банка, последните, като правило, или не позволяват оценка на депозитната политика в контекста на стабилността на кредитна институция, или техният избор се определя от субективния опит на анализаторите, които формират оценката си въз основа на собствените си предпочитания.

Ето защо предлагаме авторска методика за оценка на ефективността на депозитната политика на търговските банки, отделена от оценката на нейната дейност като цяло, разработена в пълно съответствие с предварително поставените изисквания. За да се тества разработената методология, беше оценена ефективността на депозитната политика на AKSSB "KS BANK" (PJSC), като нейната ефективност беше корелирана с

регионалния пазар като цяло. Имайте предвид, че пълнотата на анализа в този случай и в съответствие с изискванията към методиката може да се гарантира от данни, получени от публично достъпни източници. По-специално, това са официални отчети, оповестени от кредитните институции на уебсайта на Банката на Русия (формуляри № 0409101, № 0409102, № 0409123). Освен това следва да се обърне специално внимание на факта, че разработената методология се основава на метода на точковото тегло, както и на метода за оценка на ефективността на депозитната политика на търговска банка чрез анализ на система от показатели, което дава възможност да се гарантира обективността на получените резултати, както и да се разглеждат в динамика във времето.диапазон от отчетни периоди. Предложеният метод се осъществява на няколко етапа.

Етап 1. Изчисляване на коефициенти, характеризиращи ефективността на депозитната политика. Според нас е необходимо да се оцени чрез системно-векторен анализ на трите основни направления на неговото развитие. Първо, това е формирането на най-ефективната структура на ресурсната база на кредитна институция; второ, това е формирането на най-ефективния активно-пасивен потенциал на кредитна институция; и трето, това е формирането на най-стабилната ресурсна база на кредитна институция. Определяйки степента, в която се реализира индивидуалният потенциал на всеки от тези вектори, ние извършваме цялостна оценка на ефективността на депозитната политика. В съответствие с горното, за дистанционна оценка на ефективността на депозитната политика на търговските банки предлагаме да се използва система от финансови коефициенти, която от своя страна се състои от три подсистеми (Таблица 1).

В първата подсистема предлагаме да включим група от коефициенти,

1 Регионалният банков сектор на Република Мордовия е представен от три кредитни институции: AKSSB KS BANK (PJSC) (регистрационен номер 1752), JSCB AKTIV BANK (PJSC) (регистрационен номер 2529), PJSC CB MPSB (регистрационен номер 752).

характеризиращ структурата на ресурсната база на търговска банка, което ще въведе елементи на вертикален анализ на ресурсната й база в методологията за оценка на ефективността на депозитната политика на търговска банка. По-специално, тази подсистема ще включва индикаторни коефициенти, които позволяват да се съпостави делът на срочните депозити (K1), безсрочните депозити и средствата по сетълмент и текущи сметки (K2), междубанковите заеми (K3) с техните стандартни стойности.

Във втората подсистема се предлага да се включи група от коефициенти, които характеризират ефективността на използването от страна на кредитна институция на средствата, събрани в нейната ресурсна база. В този случай говорим за коефициенти-индикатори, които характеризират степента на съгласуваност на лихвената политика на търговската банка върху нейните активни и пасивни операции (в противен случай - нетната SPRED на кредитна институция) (K4), нейната способност да генерира нетен доход от лихви (в противен случай - лихвения марж на кредитна институция) ( K5), както и печалбата, която получава от всяка рубла от ресурсната база, авансирана за формирането на банкови активи (с други думи, рентабилността на активите на кредитна институция) (К6) .

И накрая, в третата подсистема, според нас, е необходимо да се включат коефициенти, които характеризират стабилността на ресурсната база на кредитната институция. Те включват коефициенти-индикатори, които ни позволяват да оценим средния тримесечен срок на съхранение на депозитна рубла в депозитни сметки на юридически и физически лица (съответно К7 и К8), дела на общия размер на средствата, привлечени за тримесечието в депозитни сметки юридически и физически лица, останали в ресурсната база на банката (съответно K9 и K10), както и дела на средствата, привлечени по сметки до поискване и сетълмент и текущи сметки, които могат да се използват от банката като стабилен ресурс ( K11 и K12, съответно).

За AKSSB "KS BANK" (PJSC) и банковия сектор на Република Мордовия като цяло бяха

анализирани са данните, необходими за изчисляване на коефициентите-показатели, както и стойностите на последните към първия ден на всяко тримесечие в динамика от 01.07.2014 г. до 01.07.2017 г.

Етап 2. Цифровизиране на коефициентите, характеризиращи ефективността на депозитната политика в точки. За всеки от използваните показатели скалите на техните стойности са калибрирани в точки, което позволява, първо, да се наблюдава динамиката на промените в ефективността на депозитната политика както на конкретна кредитна институция, така и на банковия сектор в региона. като цяло за необходимия интервал от време; второ, да се сравни ефективността на депозитната политика на дадена кредитна институция с ефективността на депозитната политика на нейните най-близки конкуренти или, както в нашия случай, с ефективността на регионалния пазар като цяло; трето, да се извърши цялостна оценка на ефективността на депозитната политика на търговска банка, като се използва системно-векторен анализ на набор от финансови показатели от различен характер, като априори се изключва възможността за тяхното автоматично сумиране. По този начин цифровизацията на индикаторните коефициенти в точки позволява да се изпълнят предварително поставените изисквания към методологията за оценка на ефективността на депозитната политика.

Имайте предвид, че при дигитализиране на стойностите на коефициентите на индикатора в точки, тяхното мащабиране трябва да се извършва независимо един от друг. В същото време предпочитание трябва да се дава изключително на линейното мащабиране, тъй като обхватът на промените във входните променливи очевидно се определя чрез анализиране на тримесечни данни с помощта на коефициенти, които характеризират ефективността на депозитната политика. Като критерии за дигитализация предлагаме да се използва минималната стойност на входната променлива, нейната медиана и максимална стойност. Нека отбележим, че ние

беше избрана медианата, а не средната стойност на входната променлива, тъй като тя има висока рядкост (нечувствителност към грешки и хетерогенност на извадката). По този начин критериалните точки ще определят границите за два диапазона:

1) в първия диапазон стойността на променливата, измерена в точки, е в интервала , с диапазона от стойности на входните променливи [xme;xmax]. Цифровизирането в точки в този случай се извършва по следната формула:

v_g 5"(Xi Xme)

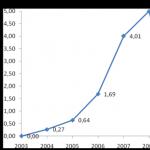

Схемата на механизма на трансформация, в съответствие с която стойностите на коефициентите-индикатори се цифровизират в точки, е показана на фиг. 1.

Разгледани са стойностите на коефициентите, характеризиращи ефективността на депозитната политика на AKSSB "KS BANK" (PJSC) и банковия сектор на региона като цяло, цифровизирани в точки.

Етап 3. Оценка на ефективността на депозитната политика. На този етап извършваме цялостна системно-векторна оценка на ефективността на депозитната политика на АКССБ „КС БАНК” (ЧАО), както и нейното съпоставяне с ефективността на депозитната политика на кредитните институции в региона като цялост, което ни позволява най-пълно да демонстрираме възможностите на разработената методика.

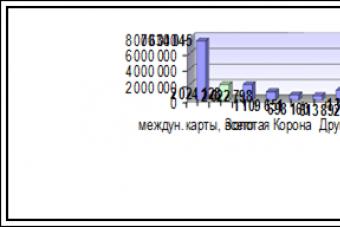

По-специално, хоризонтален анализ на ефективността на депозитната политика в банковия сектор на Република Мордовия през

Като цяло това показва, че той не може да бъде признат за високоефективен в изследвания интервал от време (фиг. 2). Например, към 01.07.2017 г. ефективността на депозитната политика, прилагана от кредитните институции в региона, се оценява на 53,18 пункта от 120 възможни.

При 13,61 точки от 30 възможни ефективността на кредитните институции в региона се оценява по отношение на формирането на структурата на тяхната ресурсна база, което позволява да се оцени този вектор на развитие на тяхната депозитна политика като средно ефективен (фиг. 3).

При 22,47 точки от 30 възможни ефективността на кредитните институции в региона се оценява по отношение на формирането на техния активно-пасивен потенциал, което позволява да се оцени този вектор на развитие на тяхната депозитна политика като високоефективен (фиг. 4).

При 17,11 точки от 60 възможни ефективността на кредитните институции в региона се оценява по отношение на формирането на стабилна ресурсна база, което позволява да се оцени този вектор на развитие на тяхната депозитна политика като неефективен (фиг. 5) .

Цялостният анализ на получените резултати показва, че към последната отчетна дата в анализирания времеви интервал търговските банки, регистрирани в Република Мордовия, са реализирали в най-малка степен индивидуалния си потенциал по отношение на формирането на стабилна ресурсна база. В същото време динамиката на развитие на депозитната политика на AKSSB "KS BANK" (PJSC) в тази посока като цяло повтаря динамиката на регионалния пазар, ярко доказателство за което е диаграмата, показана на фиг. . 5. Заслужава обаче да се отбележи фактът, че леко повишаване на стабилността на ресурсната база, отбелязано за кредитните институции на Република Мордовия като цяло, в периода от 01.10.2015 г. до 01.04.2016 г. е придружено от намаляване на особено стабилността на ресурсната база на AKSSB "KS BANK" (PJSC). Това се дължи основно на

различна динамика на коефициента-индикатор K7, който характеризира средния период на съхранение на депозитната рубла по депозитните сметки на юридически лица за анализирания период. Всъщност, въпреки факта, че в случая на AKKSB "KS BANK" (PJSC) средният размер на средствата по депозитните сметки на юридически лица за тримесечието се е увеличил от 01.10.2015 г. до 01.04.2016 г. с 1,25 пъти, размерът на депозитите юридически лица, издадени през тримесечието, нарастват с 10,87 пъти. Това ясно показва рязко намаляване на стабилността на ресурсната база на банката, което се оценява още по-негативно, тъй като противоречи на тенденциите на регионалния пазар, при който средният размер на средствата по депозитни сметки на юридически лица за тримесечие леко намалява за същия период от време с 1,03 пъти при едновременно намаление на размера на депозитите на юридически лица, издадени през тримесечието с 1,63 пъти. От своя страна следва да се отбележи, че към последната отчетна дата на анализирания времеви интервал КС БАНК (ПАО) успя да реализира индивидуалния си потенциал в по-голяма степен по отношение на формирането на стабилна ресурсна база, отколкото кредитните институции в региона като цяло: ако Към 1 юли 2017 г. ефективността на кредитните институции в региона по отношение на формирането на стабилна ресурсна база е оценена като нискоефективна, докато ефективността на КС БАНК (ПАО) по отношение на формирането на стабилна ресурсна база е оценено като средноефективно. Това се дължи главно на факта, че през II тр. През 2017 г. AKKSB KS BANK (PJSC) беше по-малко подложена на изтичане на средства от депозитни сметки на юридически лица, отколкото други търговски банки, регистрирани в Република Мордовия. Наистина, ако на регионалния пазар размерът на издадените депозити за тримесечието се е увеличил от 01.04.2017 г. до 01.07.2017 г. с 1,2 пъти, то в случая на КС БАНК (ЧАО) той е намалял с 1,23 пъти, което е положителен ефект върху динамиката на коефициента-показател K7 в частност и ефективността на депозита

политики за формиране на стабилна ресурсна база като цяло.

От своя страна, към последната отчетна дата в анализирания времеви интервал търговските банки, регистрирани в Република Мордовия, най-успешно прилагат своята депозитна политика по отношение на изграждането на своя активно-пасивен потенциал. Наистина, анализът на диаграмата, показана на фиг. 4 сочи, че от 1 януари 2017 г. ефективността на използване на набраните от тях средства трайно се повишава. Това се дължи преди всичко на нарастването на рентабилността на банковите активи, което пряко се отрази на стойностите на коефициента-индикатор К5. Тук е необходимо да се обърне специално внимание на факта, че въпреки че динамиката на развитие на депозитната политика на AKSSB "KS BANK" (PJSC) в анализираната посока, като цяло повтаря динамиката на регионалния пазар (ясна доказателство за това е диаграмата, показана на фиг. 4), от 01.01.2017 г. за тази търговска банка се наблюдава спад в ефективността на използване на привлечените от нея средства. Това се оценява още по-негативно, тъй като противоречи на тенденциите на регионалния пазар. Всъщност това обстоятелство се дължи главно на намаляване на рентабилността на банковите активи, което пряко се отрази на стойностите на показателя коефициент К6. Наистина, ако през IV кв. 2016 AKKSB "KS BANK" (PJSC) получи нетна печалба от 17 милиона рубли, след това през II тримесечие. През 2017 г. търговска банка получи нетна загуба от 1 милион рубли.

Анализ на диаграмата, показана на фиг. 3 сочи, че динамиката на развитие на депозитната политика на АКСБ „КС БАНК” по отношение на формирането на ефективна структура на нейната ресурсна база е в съответствие с динамиката на регионалния пазар като цяло. Въпреки това, на общия фон става очевидно, че тази търговска банка не изпълнява напълно своя индивидуален

потенциал за този вектор на развитие на депозитната политика. Това се дължи главно на факта, че от 01.04.2016 г. KS BANK (PJSC) активно привлича междубанкови заеми за финансиране на търговски дейности, което се отразява негативно на стойностите на показателя коефициент К3. Действително, ако към 01.04.2016 г. делът на краткосрочните междубанкови заеми в общия размер на средствата, привлечени от КС БАНК (ПАО) от други кредитни институции, е равен на нула, докато към 01.07.2016 г. е 0,69%, а към 01.07.2017 г. - 91.3%. Трябва да се отбележи, че краткосрочният характер на междубанковото кредитиране е косвен знак за спекулативния характер на неговите депозитни операции: средствата, привлечени за кратък период, не се насочват от кредитна институция към реалния сектор на икономиката.

От своя страна, системно-векторният анализ на ефективността на депозитната политика на AKSSB "KS BANK" (PJSC) ни позволява да я оценим като средно ефективна през целия анализиран период от време. Динамиката на неговото развитие трябва да се признае за съответстваща на динамиката на регионалния пазар като цяло (фиг. 2). В същото време трябва да се отбележи, че през първата половина на 2017 г. КС БАНК (ПАО) не успя да реализира напълно своя потенциал. Действително, ефективността на депозитната политика, провеждана от тази кредитна институция, е по-ниска от ефективността на депозитната политика на регионалния банков сектор. Това показва, че ефективността на депозитната политика на AKSSB "KS BANK" (PJSC) може и трябва да бъде повишена. Анализът, извършен по-рано с предложената методология, ни позволява да разграничим две посоки на нейното развитие. На първо място, необходимо е да се повиши ефективността на депозитната политика на тази търговска банка по отношение на формирането на нейния активно-пасивен потенциал; второ, необходимо е да се повиши ефективността на депозитната политика на тази търговска банка по отношение на формирането на ефективна структура на нейната ресурсна база

(От диаграмите, показани съответно на фигури 4 и 3, следва, че според тези вектори на развитие на кредитна институция има тенденция, която я отличава неблагоприятно от общия регионален фон).

Нека да обобщим. Сравнението на понятията „ефективност“ и „депозитна политика“ се извършва от авторите чрез дефиниране на депозитната политика в контекста на устойчивото развитие на търговската банка. Определят се основните изисквания към методологията за оценка на ефективността на депозитната политика на кредитна институция. Чрез цялостен анализ на съществуващите към момента методи за оценка се установява, че нито един от тях не отговаря напълно на поставената система от изисквания. Предложена е авторска методика за оценка на ефективността на депозитната политика. Тестван е на примера на конкретна търговска банка (AKKSB "KS BANK" (PJSC), Република Мордовия, регистрационен номер 1752) в комбинация с оценка на ефективността на депозитната политика в банковия сектор на Република Мордовия като цяло. Установено е, че разработената методология е дистанционна (с други думи, еднакво достъпна както за вътрешни, така и за външни анализатори); дава възможност да се оцени ефективността на депозитната политика на кредитна институция, отделена от оценката на нейната дейност като цяло в динамика за редица отчетни периоди (хоризонтален анализ) въз основа на системно-векторен анализ на финансовите съотношения (включително елементи на вертикален анализ на структурата на кредитната институция, нейния активен пасивен потенциал и стабилност на нейната ресурсна база); ви позволява да получите обективни и надеждни резултати, да определите мястото на определена търговска банка на регионалния пазар; дава възможност да се определи векторът на по-нататъшното развитие на депозитната политика на анализираната кредитна институция с цел повишаване на нейната ефективност. По този начин целите, поставени пред изследователите в тази работа, се признават за постигнати.

маса 1

Коефициенти, използвани в метода за дистанционна оценка на ефективността на депозитната политика на AKKSB KS BANK (PAO)

Наименование, обозначение и описание на коефициента Формула за изчисление

Група 1. Коефициенти, характеризиращи структурата на ресурсната база на търговска банка

Коефициент на структурния компонент на срочните депозити в ресурсната база на банката (K1), отразяващ отклонението на техния дял от минимално допустимата стандартна стойност 50% (Средно деп. 50%) 50% " буркан, %

Коефициент на структурния компонент на безсрочните депозити и средства по сетълмент и текущи сметки в ресурсната база на банката (K2), отразяващ отклонението на техния дял от максимално допустимата стандартна стойност от 30% 30% " където U.v. - делът на депозитите "до поискване" и средствата по сетълмент и текущи сметки в ресурсната база на търговска банка,%

Коефициентът на структурния компонент на междубанковите заеми в ресурсната база на банката (K3), отразяващ отклонението на техния дял от максимално допустимата стандартна стойност 20% Y 1 mbq 20% "където Umbk е делът на междубанковите заеми в ресурсна база на търговска банка,%;

Група 2. Коефициенти, характеризиращи ефективността на използването на заемни средства от ЦБ

Net SPREAD (K4), характеризиращ нивото на последователност на лихвената политика на търговска банка по нейните кредитни и депозитни операции, % W.100%---100%, CV SP KV - заеми, издадени за анализирания период, rub.; PR - разходи за лихви, направени за анализирания период, рубли; JV - междубанкови заеми и депозити, привлечени от банката за анализирания период, rub.

Доходност на банковите активи (лихвен марж) (K5), която характеризира способността на търговската банка да генерира нетен доход от лихви, използвайки активи, носещи доход, %

Възвръщаемост на активите (ROA) (K6), която характеризира рентабилността на активите на банката и изразява мярката за нейната рентабилност през анализирания период, печалбата, получена от банката от всяка рубла, авансирана за формирането на нейните активи,% анализиран период , търкайте.; SVB е средната валута на баланса на кредитна институция за анализирания период, rub.

Група 3. Коефициенти, характеризиращи степента на стабилност на ресурсната база на търговската банка

Среден срок на съхранение на депозитната рубла по депозитни сметки на юридически лица за анализирания период (K7), дни. DYusrT VDYu "където DYuav е средната стойност на средствата в депозитните сметки на юридически лица за анализирания период, рубли; T е броят на дните в анализирания период, дни; VDYu е оборотът при издаване на депозити на юридически лица в анализиран период, търкайте.

Среден период на съхранение на депозитна рубла в депозитни сметки на физически лица за анализирания период (K8), дни. DFsr.-t VDF ", където DFsr - средната за анализирания период сума на средствата в депозитните сметки на физически лица, рубли; VDF - оборотът при издаване на депозити на физически лица през анализирания период, рубли.

Нивото на сетълмент на средствата, получени през анализирания период по депозитните сметки на юридически лица (K9), което позволява да се оцени делът на общия размер на средствата, привлечени по депозитните сметки на юридическите лица в анализирания интервал от време, оставащи в депозити, % DUc-DYun PDYu "където DUc е стойността на средствата по депозитни сметки на юридически лица в края на анализирания период, RUB DYUN - сумата на средствата по депозитни сметки на юридически лица в началото на анализирания период , RUB MU - оборот при получаване на депозити на юридически лица през анализирания период, RUB.

Нивото на уреждане на средствата, получени през анализирания период по депозитните сметки на физически лица (K10), което позволява да се оцени делът на общата сума на средствата, привлечени в депозитните сметки на физически лица в анализирания интервал от време, оставащи в депозити, % DFK-DFN PDF "където DFk е стойността на средствата в депозитните сметки на физически лица в края на анализирания период, рубли AFN - сумата на средствата в депозитните сметки на физически лица в началото на анализирания период, рубли PDF - оборот на получаване на депозити на физически лица през анализирания период, рубли.

Степента на стабилност (минимално салдо) на средствата по безсрочни депозитни сметки (K11), която позволява да се оцени дела на средствата по безсрочни сметки, които могат да се използват като стабилен ресурс, % DUdv-100%, PD a.i. " където Dd.v. - средната стойност на средствата за анализирания период по депозитни сметки "до поискване", рубли; PDdv. - оборотът при получаване на депозити "до поискване" през анализирания период, рубли.

Степента на стабилност (минимално салдо) на средствата по сетълмент, разплащателни сметки на юридически и физически лица, както и индивидуални предприемачи (K12), което позволява да се оцени дела на средствата по сетълмент и разплащателни сметки, които могат да се използват като стабилни ресурс, % DURS-100%, PD r.s. където д-р - средната за анализирания период сума на средствата по сетълмент и текущи сметки, рубли;

В съвременните условия за ефективно функциониране, развитие и постигане на своите цели всяка търговска банка трябва да разработи собствена депозитна политика, тоест практическа стратегия за управление. Както знаете, привличането на финансови ресурси и тяхното последващо пласиране са основните форми на дейност на търговската банка.

Фонд от средства, формирани на платена основа, се използва за инвестиране в активни инструменти. Следователно пасивните операции са първични по отношение на повечето банкови операции, насочени към генериране на приходи. В тази връзка привлечените средства следва да се разглеждат като самостоятелен обект на политика.

По този начин управлението на привлечените средства е важен компонент от бизнес политиката на банката. Въпреки това въпросите, свързани с изучаването на теоретичните основи на тази област на дейност, не са достатъчно развити в научната литература. Това важи особено за концепцията за депозитната политика на търговската банка като неразделен елемент от стратегията за управление на пасивите.

Не може да се подходи еднозначно към дефинирането на същността на депозитната политика на банката, тъй като тя варира в зависимост от нейния предмет. Депозитната политика е стратегия и тактика на търговска банка за привличане на клиентски средства на възвратна основа.

Депозитната политика на банката трябва да включва:

Разработване на стратегия за осъществяване на дейността на банката за набиране на средства в депозити, въз основа на цялостно проучване на пазара, тоест анализ на финансовата среда, мястото и ролята на банката в областта на набирането на средства, диагностика и прогнозиране;

Формиране на тактика на търговската банка за разработване, предлагане и популяризиране на нови банкови депозитни продукти за клиенти (в областта на стоковата, ценова, маркетингова и комуникационна политика);

Прилагане на разработената стратегия и тактика;

Мониторинг на изпълнението на политиката и нейната ефективност;

Наблюдение на дейността на търговска банка за набиране на средства.

Основният документ, който регулира в търговските банки процеса на привличане на временно свободни средства на предприятия, организации и население в банкови сметки в различни видове депозити (депозити), е депозитната политика на банката. Това е документ, който се разработва от всяка банка самостоятелно въз основа на стратегическия план на банката, анализ на структурата, състоянието и динамиката на ресурсната база на банката и въз основа на перспективите за нейното развитие. Освен това се използват документи, които определят основните насоки и условия за пласиране на привлечените средства, като Кредитната политика на Банката и Инвестиционната политика на Банката.

Документът "Депозитна политика на банката" трябва да определи нейната стратегия за набиране на средства за изпълнение на нормативните изисквания, цели и задачи, определени с меморандумите за кредитна и инвестиционна политика, с акцент върху поддържане на ликвидността на банката и осигуряване на рентабилна работа. По-конкретно, банката предоставя:

Перспективи за нарастване на собствените средства (капитала) на банката, а оттам и съотношението между собствени и привлечени средства;

Структурата на привлечените и заемни средства (депозити, депозити, междубанкови заеми, включително заеми от Централната банка на Руската федерация);

Предпочитани видове депозити и депозити, условия за тяхното привличане; съотношението между срочните депозити (депозити) и за периода "до поискване";

Основният контингент от депозити и депозити, т.е. категорията на вложителите;

География на привличане и заемане на средства;

Желани банки кредитори за междубанкови кредити, условия за привличане на последните; условия за привличане на депозити (депозити) и междубанкови заеми;

Начини за привличане на депозити (въз основа на банкова сметка, кореспондентска сметка, договори за банков депозит (депозит), чрез издаване на собствени сертификати, менителници);

Съотношението между депозити (депозити) в рубли и чуждестранна валута;

Нови форми за привличане на средства в депозити;

Специални условия за откриване на определени видове депозити (депозити);

Мерки за спазване на стандартите за риск на банката за заемни средства.

Депозитната политика трябва преди всичко да отговаря на следните изисквания:

Икономическа целесъобразност;

Конкурентоспособност;

Вътрешна последователност.

Класификацията на субектите и обектите на депозитната политика на банката е обобщена на (фиг. 1).

Фигура 1 Състав на субектите и обектите на депозитната политика на банката

Формирането на депозитната политика на търговската банка се основава както на общи, така и на специфични принципи, което е ясно отразено в (фиг. 2).

Фигура 2 - Принципи на формиране на депозитната политика

Редица структурни подразделения на банката (каса, финансов отдел, отдел бизнес развитие, кредитен отдел, отдел ценни книжа), както и управителните органи на банката са ангажирани в разработването и прилагането на депозитната политика на банката в тясна взаимовръзка помежду си : пасиви.

Ориз. 3.

По този начин съветът на банката определя и одобрява основните насоки на депозитната политика, одобрява реда и условията за привличане на депозити и упражнява общ контрол върху прилагането на депозитната политика.

Комитетът за управление на активите и пасивите взема основни решения за формирането на депозитен портфейл, анализира структурата и динамиката на ресурсите, тяхната непредвиденост по срок и размер с активите на банката, за да разработи, ако е необходимо, решения за коригиране на депозитната политика на банката. ; осъществява текущ контрол върху изпълнението на депозитната политика от отделните структурни поделения на банката.

Финансовото управление на банката, заедно с хазната, определя общата нужда на банката от депозитни средства (за година, включително разбивка по тримесечия): определя лихвените проценти за всеки вид ресурс (депозити (депозити), сметки). , междубанкови заеми); определя размера на резервирането на привлечените средства в Банката на Русия; контролира съответствието на банката с коефициентите на риск за заемни средства, установени от Банката на Русия и др.

Специални отдели на банката участват пряко в привличането на депозити под различни форми: отдел за депозити на граждани, отдел за ценни книжа (издаване на собствени сметки, депозитни и спестовни сертификати), кредитен отдел или отдел за активи и пасиви (депозити на юридически лица) и други отдели в съответствие с вътрешната организационна структура на всяка банка.

За извършване на практически дейности за набиране на средства, банките разработват Правила за депозитни (депозитни) операции (отделно за депозити на физически лица и депозити на юридически лица), които предвиждат:

Правила и условия за приемане на депозити (депозити);

Правно положение на субектите на договорните отношения;

Процедурата за сключване на договор за банков депозит;

Методи за приемане и издаване на депозит (депозит);

Списъкът на документацията, необходима за откриване и използване на депозит (депозит), както и изискванията към тях;

Правата на вложителите и задълженията на банката;

Методи за начисляване и изплащане на лихви по депозити (депозити).

Вътрешнобанковите инструкции относно процедурата за извършване на специфични депозитни (депозитни) операции, които са разработени от банката в развитие на Наредбите за депозитите (депозитите), съдържат организацията на работата на клон (подразделение) на банката с различни категории вложители; редът за издаване на документи, съответстващи на извършването на тези операции, схемата на техния документооборот; отразяване в счетоводството на операциите по приемане и издаване на депозити, начисляване и плащане на лихви върху тях.

Обемът на средствата, привлечени от банката в депозити (депозити), зависи от състоянието на търсенето и предлагането на парични ресурси, дефицита или излишъка на средства от банката, състоянието на пазара на депозити.

За да привлекат средства от стопански субекти и граждани в обращението си, банките разработват и прилагат цял набор от дейности. Така че, на първо място, важно средство за конкуренция между банките за привличане на ресурси е лихвената политика, тъй като размерът на доходите от инвестираните средства служи като значителен стимул за клиентите да поставят своите временно свободни средства в депозити (депозити).

Нивото на лихвените проценти по депозити (депозити) се определя от всяка търговска банка самостоятелно с акцент върху лихвения процент на Банката на Русия и състоянието на паричния пазар, както и въз основа на разпоредбите на нейната собствена депозитна политика. На първо място, нивото на лихвения процент по депозитните (депозитните) операции на банките зависи от вида на депозитите (депозитите). По правило при безсрочни депозити, характеризиращи се с нестабилност на баланса, висока мобилност и мобилност, се определят минимални лихвени проценти.

За да насърчат клиентите да поддържат стабилни, ненамаляващи салда по сметки до поискване, което по принцип оказва значително влияние върху доходността на кредитните операции, банките определят повишени лихви върху тях или върху размера на салдото не по-нисък от минимално изчисления от банка и съгласувано с клиента (което е уговорено в банковата сметка).

При определяне на лихвения процент по срочни депозити (депозити) определящ фактор е периодът, за който се разполагат средствата: колкото по-дълъг е периодът, толкова по-висок е лихвеният процент. Също толкова важен фактор е размерът на депозита и, следователно, колкото по-голяма е сумата на депозита и колкото по-дълъг е периодът на съхранението му, толкова по-висок е лихвеният процент по него като правило. Съществен момент е честотата на изплащане на доходите по депозити (депозити). Лихвеният процент по депозита е обратно пропорционален на честотата на изплащане на доходите, т.е. колкото по-рядко се правят, толкова по-високо е нивото на лихвения процент по депозита (депозита), определен от банката. Трябва да се отбележи, че плащането на лихва на банките при проценти, значително по-високи от икономически обоснованото ниво, не е незаконно. В този случай материалната полза, получена от разликата между ставката на рефинансиране на Централната банка на Руската федерация и ставката на кредитната институция по конкретни депозити, трябва да се облага с данък върху дохода.

Плащането на лихва по депозит (депозит) може да се извърши:

· веднъж месечно;

веднъж на тримесечие;

след изтичане на договора.

За да се стимулира привличането на клиентски средства към срочни сметки в банката, условията на депозитите (депозитите) могат да предвиждат капитализиране на лихвата. Възможно е, ако банката използва техниката на сложната лихва при изчисляване на дохода.

Традиционният вид изчисляване на дохода е проста лихва, когато действителното салдо на депозита се използва като основа за изчисляване и въз основа на лихвения процент, предвиден в споразумението, изчисляването и изплащането на дохода по депозита се извършва с установената честота. Друг вид изчисляване на дохода е сложната лихва (лихва върху лихва). В този случай, след изтичане на периода на сетълмент, върху сумата на депозита се начислява лихва и получената сума се добавя към сумата на депозита. По този начин в следващия период на фактуриране лихвеният процент се прилага към новата сума на депозита, която е увеличена с размера на натрупания преди това доход.

За набиране на средства за депозити търговските банки започнаха широко да използват чужд опит, по-специално те извършват:

· Разработване на различни програми за привличане на средства от населението;

· предоставяне на различни видове услуги на клиенти вложители, включително такива от небанков характер (например елементи на медицинско обслужване; абонамент за периодични издания на икономическа литература; абонаменти за екскурзионни услуги в музеи и др.);

Използване на висок лихвен процент по депозити с инвестиционен характер;

програма "Бонус процент".

В допълнение към гъвкавата лихвена политика с цел привличане на средства, банките трябва да предоставят на вложителите гаранции за надеждността на поставянето на средства в депозити. За да защитят инвеститорите и вложителите и да им осигурят гаранции за обезщетяване на средствата в случай на техен фалит, банките трябва да създадат специални фондове за гарантиране на депозитите както централно, така и децентрализирано.

Наред със застраховането на депозитите е важен достъпът на вложителите до информация за дейността на търговските банки и гаранциите, които могат да предоставят. При вземане на решение за пласиране на свободни средства, всеки кредитор трябва да бъде достатъчно информиран за финансовото състояние на банката, за да прецени риска от бъдещи инвестиции. В това отношение безценна помощ за вложителите и инвеститорите могат да окажат рейтинговите оценки на дейността на банките от специални агенции и бюра.

В същото време трябва да се отбележи, че банките също трябва да предоставят изчерпателна информация за себе си (за размера на уставния капитал, собствения капитал, учредителите, перспективите за развитие, резултатите от изпълнението и т.н.) на своите кредитори и вложители. Това важи особено за физическите лица, които избират банки да депозират средствата си. Следователно в помещенията на банка (клон, филиал, допълнителен офис), приемащи депозити от граждани, за информация на вложителите трябва да се представи следното:

· лиценз от Банката на Русия, който дава право на определена банка да приема депозити от физически лица в рубли или в рубли и в чуждестранна валута;

· одиторски доклад по годишния отчет на банката;

· баланс на банката към последна отчетна дата и отчет за приходите и разходите по формулярите за публикуване в печат;

· позиция на банката по депозитите на физически лица;

Списък на видовете депозити, приети от банката от физически лица. лица;

условия за всеки вид депозити;

· информация за условията за предоставяне и гарантиране на влоговете от банката;

Образци на документи, необходими за регистриране на депозити и сделки с тях;

· информация на съвета на банката (или други органи на управление на банката) за промени в лихвения процент за определени видове депозити (с посочване на причините и сроковете за извършване на промени в условията на депозитите).

Работата на кредитните институции по привличане на средствата на кредиторите в техния оборот е свързана с определени рискове, които те трябва да вземат предвид в своята дейност и да могат да ги управляват, за да избегнат негативни последици за ликвидността и стабилността.

Банката на Русия установява за банките и следи за тяхното спазване на определени ограничения върху размера на набраните средства. В съответствие с последните инструкции на Банката на Русия е установена процедура за определяне на салдата по сметките до поискване и срочните сметки на физически и юридически лица (с изключение на кредитни институции) за включването им в изчислението (изключване от изчислението ) на моментната (H2), текущата (H3) и дългосрочната ликвидност (N4) на банката Инструкция на Банката на Русия от 16.01.2004 г. No 110-I.

Предложеният с наредбата подход прилага използвания в международната практика метод за оценка на банковия ликвиден риск, като се вземат предвид т. нар. „поведенчески” корекции, т.е. показатели, характеризиращи състоянието на активите и пасивите въз основа на натрупани статистически данни.

Наредбата установява, че банките самостоятелно определят целесъобразността на използването на стойностите на минималните съвкупни салда за изчисляване на коефициентите на ликвидност.

Трябва да се отбележи, че не цялата сума на средствата, привлечени от банката от нейните клиенти, може да служи като ресурс за нейните активни операции. Част от набраните средства в размер, определен от Съвета на директорите на Банката на Русия, подлежи на задължително депозиране в отделна сметка в Банката на Русия Задължителните резерви се депозират в Банката на Русия в съответствие с Наредбата на Банката на Русия № 255-P от 20 март 2000 г. „За задължителните резерви“. Банката на Русия формира задължителния резервен фонд на кредитната и банковата система на държавата. Може да се използва за предоставяне на кредитна помощ на търговски банки от Банката на Русия по различни начини, за сетълменти с вложители и кредитори в случай на фалит на кредитна институция.

Променяйки нормите на задължителните резерви, Банката на Русия влияе върху кредитната политика на търговските банки и съответно върху състоянието на паричното предлагане в обращение. Например намаляването на изискванията за задължителни резерви за привлечените от банките средства им позволява да използват в по-голяма степен генерираните ресурси в своя оборот, т.е. увеличаване на кредитните инвестиции в националната икономика и обратно. Задължителните резерви (задължителните резерви) са механизъм за регулиране на общата ликвидност на банковата система, използван за контролиране на паричните агрегати чрез намаляване на паричния мултипликатор.

Задължението за изпълнение на изискванията за резерви възниква за търговската банка от момента, в който тя получи лиценз от Банката на Русия за правото да извършва съответните банкови операции.

Нормите на задължителните резерви се определят от Банката на Русия за определен период от време и могат да се преразглеждат периодично, но не могат да надвишават 20% от задълженията на кредитната институция. Трябва да се отбележи, че нормите на задължителните резерви могат да бъдат диференцирани в зависимост от времето на набиране на средства, техните видове (парични средства на юридически или физически лица), валутата на депозита (депозита). Обикновено най-високото съотношение на резерви се определя за сметки до поискване, тъй като клиентът може да тегли средствата си от тях по всяко време.

Етапите на формиране на спестовна политика са показани на фигура 4.

Мониторингът е необходим инструмент за оценка и управление на качеството на банковата дейност на спестовния пазар. Именно благодарение на мониторинга търговската банка и надзорните органи могат да оценят резултатите от провежданата от банката депозитна политика, което е изключително важно за развитието на паричната политика и други инструменти за регулиране на пазара, както и за предотвратяване на кризисни ситуации в банкова система, свързана със загубата на доверие на клиентите във финансовите и търговски институции.

След това разглеждаме етапите на формиране на депозитната политика на търговска банка. Много е важно да се проучи формирането и прилагането на механизма на депозитната политика на търговска банка, тъй като успешното изпълнение на целите и задачите, които са поставени пред банката в процеса на разработване и прилагане на депозитна политика, до голяма степен зависи от ефективността на неговото функциониране.

Фигура 4 Етапи на формиране на спестовна политика

Въз основа на анализа на текущата практика на поведение на банките при депозитни операции е предложена схема за формиране на депозитната политика на търговска банка, която е показана на фигура 5.

Фигура 5 Схема на формиране на депозитната политика на търговска банка

Всеки от етапите на формиране на депозитната политика на търговска банка е тясно свързан с останалите и е задължителен за формирането на оптимална депозитна политика и правилната организация на депозитния процес. В тази връзка могат да се разграничат следните области на депозитната политика на търговската банка:

Анализ на депозитния пазар;

Определяне на целевите пазари за минимизиране на депозитния риск;

Минимизиране на разходите в процеса на набиране на средства;

Оптимизиране на управлението на депозитен и кредитен портфейл;

Поддържане на ликвидността на банката и повишаване на нейната стабилност.

Анализът на настоящата практика показва, че формирането на депозитната база на всяка търговска банка, като сложен и отнемащ време процес, е свързано с голям брой проблеми, както субективни, така и обективни.

Субективните проблеми включват:

1) мащаб на дейност и слаба капиталова база на руските търговски банки;

2) липсата на интерес на ръководството на банката за привличане на средства от клиенти, особено от населението, което е продиктувано от тактическите и стратегически цели и задачи на банката;

3) недостатъчно ниво и качество на висшия и среден мениджмънт;

4) липсата на научно обоснована концепция за провеждане на депозитна политика в повечето руски банки;

5) недостатъци в организацията на депозитния процес: липсата на подходящ отдел в банката или ниско ниво на маркетингови проучвания на пазара на депозити, ограничен набор от предлагани депозитни услуги и др.

Сред обективните фактори са следните:

1) пряко и непряко въздействие на държавата и държавните органи;

2) влиянието на макроикономиката, влиянието на световните финансови пазари върху състоянието на руския паричен пазар;

3) междубанкова конкуренция;

4) състоянието на паричния и финансов пазар в Русия;

Ролята на Централната банка на Руската федерация като регулаторен орган през последните няколко години беше особено изразена по отношение на определянето на процента на рефинансиране и изискванията за резерви за търговските банки. Промените в процента на рефинансиране не позволяват на търговските банки точно да прогнозират и планират дейността си в областта на управлението на активи и пасиви в дългосрочен план и правят операциите с дългосрочни задължения доста рискови.

Отрицателно въздействие върху структурата на ресурсната база на търговската банка има нарастваща зависимост от големи междубанкови заеми, тъй като междубанковият заем не допринася за диверсификацията на рисковете при депозитните операции.

За да разреши съществуващите проблеми, при разработването на депозитна политика търговската банка трябва да се ръководи от определени критерии за нейното оптимизиране. Оптимизирането на депозитната политика на банката е сложна многофакторна задача, чието решение трябва да се основава на разглеждането на икономиката на страната като цяло. Очевидно тези интереси не винаги съвпадат. Следователно оптималната депозитна политика включва първо координиране на техните интереси.

И така, критериите за оптимизация са следните:

а) връзката на депозитните, кредитните и други операции на банката за поддържане на нейната стабилност, надеждност и финансова стабилност;

б) диверсификация на ресурсите на банката с цел минимизиране на риска;

в) сегментиране на депозитния портфейл (според клиенти, продукти, рискове);

г) диференциран подход към различните групи клиенти;

д) конкурентоспособност на банковите продукти и услуги;

е) необходимостта от ефективна комбинация от ресурси, осигуряваща оптимална комбинация от стабилни и "нестабилни" ресурси при увеличаване на дела на стабилните ресурси в депозитния портфейл на търговска банка в условия на повишен риск (включително депозитни операции);

ж) отчитане на концепцията за жизнения цикъл в процеса на формиране на набора от депозити и депозитния портфейл като цяло.

За да се подобри депозитната политика на една търговска банка е необходимо:

Всяка търговска банка трябва да има собствена депозитна политика, разработена с оглед на спецификата на нейната дейност и критериите за оптимизиране на този процес;

Необходимо е да се разшири наборът от депозитни сметки на юридически и физически лица с термин „до поискване“, което ще позволи дори при незначителни финансови спестявания полето да задоволи нуждите на клиентите на банката и да повиши интереса на инвеститорите при внасяне на средствата си по банкови сметки;

Като един от начините за подобряване на организацията на депозитните операции е възможно използването на различни видове сметки за всички категории вложители и подобряване на качеството на тяхното обслужване;

Индивидуален подход (желанието на банката да предостави на клиента специални предимства).

Това са някои от възможните начини за подобряване на депозитната политика на търговската банка и повишаване на нейната роля за осигуряване на нейната устойчивост.

Връзката между спестовната и депозитната политика на търговската банка е следната: от една страна, основните насоки на депозитната политика са елементи от формирането на спестовната дейност на банката (например набор от депозити, лихви тарифна политика, популяризиране на продукта на пазара, организация на работата на съответните отдели на търговската банка). От друга страна, не може да се нарече депозитната политика неразделна част от спестовната политика на банката. Депозитната политика на банката е по-широко понятие, което включва, в допълнение към стратегията и тактиката за привличане на ресурси на възвратна основа, организацията и управлението на депозитния процес.

Като цяло всяка търговска банка разработва собствена депозитна политика. Също така ръководството на банката самостоятелно определя степента на важност на тези области, приоритета на един или друг вид банкова политика. На първо място, това ще зависи от зоната на действие на конкретна банка, нейната специализация и универсализация.

Изпратете добрата си работа в базата знания е лесно. Използвайте формата по-долу

Студенти, докторанти, млади учени, които използват базата от знания в обучението и работата си, ще ви бъдат много благодарни.

публикувано на http://www.allbest.ru/

Въведение

1. Теоретични основи на лихвената политика на банките по отношение на депозитните операции

1.1 Икономически аспекти на лихвената политика на банката

1.2 Правна рамка на лихвената политика

1.3 Класификация и видове лихвена политика на банката

2. Анализ на лихвената политика на OJSC Bank Petrocommerce по отношение на депозитните операции

2.1 Обща характеристика на OJSC Bank Petrocommerce

2.2 Анализ на финансовото състояние на Банка Петрокомерс АД

2.3 Оценка на лихвената политика на OJSC Bank Petrocommerce по отношение на депозитните операции

Заключение

Списък на използваните източници

Приложения

Въведение

Спецификата на банковата институция като един от видовете търговско предприятие е, че по-голямата част от нейните ресурси се формират не за сметка на собствени, а за сметка на заемни средства. Възможностите на банките за набиране на средства не са неограничени и се регулират от Централната банка. Основната част от ресурсите на банките се формират от привлечени средства, които покриват до 90% от общата необходимост от средства за активни банкови операции. Търговската банка има възможност да привлича средства от предприятия, организации, институции, физически лица и други банки под формата на депозити и да открива подходящи сметки.

В съвременните условия за ефективно функциониране, развитие и постигане на целите си всяка кредитна институция трябва да разработи своя собствена депозитна политика, тоест стратегия за практическо управление на задълженията. Както знаете, привличането на финансови ресурси и тяхното последващо пласиране са основните форми на дейност на търговската банка. Фонд от средства, формирани на платена основа, се използва за инвестиране в активни инструменти. Следователно пасивните операции са първични по отношение на повечето операции на банката, насочени към генериране на приходи. В тази връзка привлечените средства следва да се разглеждат като самостоятелен обект на банковата политика. Управлението на привлечените средства е важен компонент от бизнес политиката на банката. Въпреки това въпросите, свързани с изучаването на теоретичните основи на тази област на дейност, не са достатъчно развити в научната литература. Това важи особено за концепцията за лихвената политика на банката по отношение на депозитите.

Уместността на избраната тема за изследване е, че нестабилната ситуация на финансовите пазари в настоящата криза, нарастващата инфлация, конкуренцията и други фактори - всичко това оказва огромно влияние върху търговската банка. Следователно ясната и обмислена депозитна политика позволява на търговската банка да запази позицията си и да се развива.

Целта на окончателната квалификационна работа е да анализира лихвената политика на Bank Petrocommerce OJSC по отношение на депозитните операции и да разработи предложения за подобряване на депозитната политика на търговска банка в системата за укрепване на нейната икономическа стабилност.

По време на проучването бяха поставени следните задачи:

- разглеждат теоретичните основи за формирането на лихвената политика на търговската банка по отношение на депозитните операции;

- дайте общо описание на дейността на OJSC Bank Petrocommerce;

- да анализира финансовата дейност на OJSC Bank Petrocommerce;

- да се анализира депозитната политика на търговска банка на примера на OJSC Bank Petrocommerce.

Обект на изследване на заключителната квалификационна работа е АД банка "Петрокомерс".

Теоретичната основа на изследването бяха законодателните актове на Банката на Русия, учебна литература, статистически колекции, периодични издания, справочни и информационни системи.

Финансовите отчети и вътрешните документи на OJSC Bank Petrocommerce послужиха като информационна база на WRC.

1. Теоретични основи на лихвената политика на банките по отношение на депозитните операции

1.1 Икономически аклихвена политика на банката

Основната социално-икономическа функция на търговските банки е финансовото посредничество, чиято същност е да прехвърлят парични потоци от субекти, които имат излишък от средства, към субекти, които се нуждаят от тях. За изпълнението на тази функция банките получават доходи под формата на лихви, което им позволява да се развиват. От своя страна ефективността на посредничеството до голяма степен се определя от възможността за разпределяне на ресурси при лихвени проценти, надвишаващи лихвените проценти, което прави целесъобразно формирането на лихвената политика на търговските банки.

Развитието на пазарните отношения в Русия, от една страна, създаде възможности за пазарно формиране на лихвения процент и засилена диференциация на лихвените проценти в зависимост от местоположението на банките, техния вид, размер, продължителност на работа, степента на развитие на банките. регионалната конкуренция и т.н., от друга страна, изостри проблемите с управлението на лихвените проценти и присъщите им рискове.

В условията на засилена конкуренция, по-строго законодателство, намаляване на общото ниво на рентабилност на банковия пазар и намаляване на лихвения марж между привлечените и пласираните ресурси, е възможно да се запази нивото на печалбата поради растежа на общ оборот и обем на сделките.

Разработването от страна на банката на нейната лихвена политика, която определя общи подходи за ценообразуване на предоставяните услуги, изчислява и фиксира лихвените проценти по кредити и депозити за определен период от време и прилагането й на практика позволява на банката да има насоки за ценообразуване за днес и за известно бъдеще, координира други области на банковия мениджмънт по отношение на управлението на приходите и разходите, управлението на печалбата и т.н., което в крайна сметка осигурява ефективната работа на кредитната институция като цяло.

Лихвената политика е съвкупност от мерки за регулиране на икономическите отношения чрез управление на лихвения процент.

Лихвената политика на търговските банки е насочена към максимизиране на нетния лихвен доход от банкови операции, застраховане на кредитния риск и управление на ликвидността на баланса на банката. Тоест процесът на управление на лихвената политика е насочен към решаване на следните задачи:

- съдействие за реализиране на печалба в момента и създаване на условия за нейното получаване в бъдеще;

- регулиране на ценообразуването на разходите (лихви по депозити и кредити);

- минимизиране на лихвения риск;

- поддържане на баланс на активите и пасивите по суми и срокове;

- осигуряване на балансова ликвидност.

Лихвената политика на банката се определя от продължителността на разминаването между сроковете на освобождаване на привлечените и пласирани средства и колебанията в лихвените проценти, нивото на лихвения риск, изразяващ се в риска от загуби в резултат на превишението на лихвените проценти, плащани от банката върху привлечените средства над лихвите по кредитите.

Можем да откроим основните принципи за изграждане на лихвена политика:

- тясна връзка с комерсиализацията на банковата дейност;

- едновременно регулиране на лихвените проценти по депозитни (пасивни) и кредитни (активни) операции;

- установяване на диференцирани лихвени проценти, осигуряващи рентабилността на дейността на банката, и реда за тяхното плащане на договорна основа.

Лихвената политика на банката се влияе от външни и вътрешни фактори.

Външните фактори включват:

- състояние на финансовия пазар;

- ниво на инфлация;

- Търсене на банкови услуги;

- нивото на банкова конкуренция;

- политика на Банката на Русия и Министерството на финансите на Руската федерация;

- регионална специфика;

- състоянието на социалната среда.

Вътрешните фактори включват:

- набор от услуги, предоставяни от банката;

- квалификация и опит на персонала;

- състав на клиентите на банката.

При формирането на лихвената политика банката взема предвид, че различните сектори на финансовия пазар се характеризират с различни лихвени проценти.

Лихвените проценти на паричния пазар, използвани при краткосрочни кредитни операции между финансови институции (включително държавни), са официалният сконтов процент, процентът по краткосрочните междубанкови заеми.

Коефициентите на пазара на ценни книжа са основно процентите на възвръщаемост на различни облигации към момента на тяхното емитиране и впоследствие на вторичния пазар.

Лихвите по банкови транзакции с небанкови кредитополучатели и кредитори са проценти, свързани с предоставянето и привличането на средства на определени кредитополучатели и кредитори.

Основният принцип на лихвената политика, провеждана от търговската банка в областта на разпределението на ресурсите, е да се осигури максимален доход с балансирана структура на активите и минимално ниво на риск от невъзвръщаемост на издадените ресурси.

По този начин лихвената политика на търговската банка днес е насочена към правилното управление на ликвидността и рентабилността на нейния баланс. Ефективната лихвена политика трябва да гарантира гъвкавостта на цените на кредитните и депозитните ресурси, ликвидността и рентабилността на банката.

1.2 Регулаторни праваНови основи на лихвената политика

Банките са юридически лица и са икономически независими. Те провеждат собствена лихвена политика по отношение на всеки конкретен клиент, чийто краен резултат е реализирането на печалба, като основна цел в условията на пазарни отношения. Икономическата и правна отговорност за работата на банката с клиенти се носи от учредителите и акционерите на банката.

Преди да формира кредитен портфейл, търговската банка трябва да формира лихвена политика по отношение на кредитните и депозитните операции по такъв начин, че да максимизира печалбата. Съответно лихвата по депозитните сделки е на по-ниско ниво от тази по кредитните сделки. Лихвените проценти по различни депозитни инструменти имат свои собствени особености на формиране. Лихвите по депозити на физически лица обикновено са по-ниски от лихвите по депозити на юридически лица поради по-малкия обем на депозитите и високите разходи за формиране на ресурсна база. В същото време депозитите на физическите лица се управляват добре и чрез повишаване на лихвите по депозитите може да се осигури бърз приток на ресурси.

Основните регулаторни документи, регулиращи лихвената политика на търговските банки, е Наредбата на Централната банка на Руската федерация № 39-P „За процедурата за изчисляване на лихвите по операции, свързани с привличането и разполагането на средства от банките“ . Той определя процедурата за изчисляване на лихвата върху активни и пасивни операции на банката, свързани с привличането и разполагането на средства на клиенти на банката - физически и юридически лица, както в националната валута на Руската федерация, така и в чуждестранни валути, както и за използване на средства по банкови сметки.

Банките могат да начисляват лихва по един от четирите начина: използване на проста лихва, сложна лихва, използване на фиксиран или плаващ лихвен процент в съответствие с условията на споразумението. Ако в споразумението не е посочен методът за изчисляване на лихвата, тогава лихвата се изчислява по формулата за проста лихва, като се използва фиксиран лихвен процент. При изчисляване на размера на лихвите по привлечени и предоставени средства се вземат предвид лихвеният процент (в проценти годишно) и действителният брой календарни дни, за които са привлечени или поставени средства.

Лихвите могат да бъдат изчислени по един от четирите начина: използване на проста лихва, сложна лихва, използване на фиксиран или плаващ лихвен процент в съответствие с условията на споразумението. Ако в споразумението не е посочен методът за изчисляване на лихвата, тогава лихвата се изчислява по формулата за проста лихва, като се използва фиксиран лихвен процент. При изчисляване на размера на лихвите по привлечени и предоставени средства се вземат предвид лихвеният процент в проценти годишно и действителният брой календарни дни, за които са привлечени или поставени средства.

За участниците в кредитните сделки влиянието върху нивото на лихвените проценти на пазарните сили и държавното регулиране е от голямо значение. Държавата коригира нивото на лихвения процент преди всичко, за да осигури приоритетно развитие на определени сектори на икономиката. Друга цел на регулирането на лихвите е създаването на равни условия за участниците в националната кредитна система.

Важен фактор, определящ цената на ресурсите, привлечени и пуснати на кредитния пазар, е лихвената политика на Централната банка. Повечето централни банки провеждат своята парична политика на базата на регулиране на лихвените проценти, т.е. определя цената на парите в икономиката. Централната банка влияе върху нивото на лихвените проценти на търговските банки, като използва методи на пряко (директиво) и косвено регулиране.

Методите за пряко регулиране включват:

Ограничаване на горното ниво на лихвените проценти;

Установяване на разликата между лихвата по кредита и депозита.

Директното определяне на лимита на лихвените проценти от Централната банка върху активните и пасивните операции на търговските банки може да доведе до засилване на конкуренцията на пазара на кредитни ресурси, ограничаване на възможността за привличането им, необходимостта от увеличаване на уставния капитал, намаляване на кредитирането с намаляване на рисковите заеми и увеличаване на лихвените проценти по заемите първокласни кредитополучатели.

Най-ефективните инструменти за непряко влияние върху нивото на лихвените проценти включват:

Стойността на задължителните минимални резерви на Централната банка;

Обем, условия и пазарна цена на предоставените кредити на търговските банки;

Коефициенти на ликвидност;

Механизмът на данъчно облагане на търговските банки.

Промените в данъчните ставки влияят пряко върху нивото на лихвените проценти, т.е. колкото по-високи са данъчните ставки, толкова по-високи са лихвите по кредита и обратно. Увеличаването на задължителните резерви на централната банка води и до повишаване на лихвите по кредитите.

Размерът на плащането на ресурсите, определен от Централната банка, заедно със съотношението на задължителните резерви и условията за издаване и обращение на държавни ценни книжа, е ефективно средство за управление на търговските банки. Без да прибягва до пряко регулиране на лихвената политика на последните, Централната банка определя единството на лихвената политика в цялата икономика, стимулирайки повишаване или намаляване на лихвените проценти. В повечето страни официалните лихвени проценти, с които се регулират паричните и кредитните пазари в страната, включват сконтовия процент или лихвения процент на рефинансиране.