MUNCĂ DE LICENȚĂ

Politica de depozit a unei bănci comerciale

(pe exemplul SA "Bank" Petrovsky ")

Realizat de un elev din grupa 23FB-61

învățământ la distanță

Kordesova Elena Iurievna

Consilier științific: dr.,

asistent universitar I.G.Zaitseva

_____________________(semnătură)

Referent:

Șeful centrului de afaceri Vyborg

OJSC Bank Petrovsky I.G. Barkovskaya

_____________________(semnătură)

Sankt Petersburg 2009

Introducere

Capitolul 1 Fundamente teoretice pentru formarea politicii de depozit a băncilor comerciale

1.2 Clasificarea operațiunilor de depozit ale băncilor comerciale

1.3 Analiza pieței ruse a serviciilor de depozit

Capitolul 2 Politica de depozit a unei bănci comerciale (pe exemplul SA „Băncii” Petrovsky „)

2.1 Locul SA „Băncii” Petrovsky „pe piața serviciilor bancare

2.2 Tipuri de depozite ale Băncii Petrovsky OJSC

2.3 Analiza portofoliului de depozite al OJSC Bank Petrovsky

2.4 Organizarea formării și implementării politicii de depozit

Capitolul 3 Îmbunătățirea politicii de depozit

3.1 Instrumente pentru îmbunătățirea politicii de depozit a Băncii Petrovsky OJSC

3.2 Sistemul de asigurare a depozitelor în Federația Rusă și îmbunătățirea acestuia

Concluzie

Bibliografie

Anexa 1

Anexa 2

Anexa 3

INTRODUCERE

Specificul unei instituții bancare ca unul dintre tipurile de întreprindere comercială este că marea majoritate a resurselor sale sunt formate nu pe cheltuiala proprie, ci în detrimentul fondurilor împrumutate. Posibilitățile băncilor de a strânge fonduri nu sunt nelimitate și sunt reglementate de banca centrală din orice stat.

Cea mai mare parte a resurselor băncilor este formată din fonduri împrumutate, care acoperă până la 90% din necesarul total de fonduri pentru operațiunile bancare active. O bancă comercială are capacitatea de a atrage fonduri de la întreprinderi, organizații, instituții, persoane fizice și alte bănci sub formă de depozite (depozite) și de a deschide conturi adecvate.

Fondurile atrase de bănci sunt diverse ca compoziție. Principalele lor tipuri sunt fondurile strânse de bănci în procesul de lucru cu clienții (depozite), fondurile acumulate prin emiterea propriilor obligații de datorie (certificate de depozit și de economii).

Subiectul declarat al tezei este strâns legat de cea mai acută, în opinia mea, problema actuală a sistemului bancar rus - problema lichidității bancare.

Relevanţă tema de cercetare aleasă este că situația instabilă de pe piețele financiare în criza actuală, creșterea inflației, concurența și alți factori - toate acestea au un impact uriaș asupra unei bănci comerciale. Prin urmare, o politică de depozit clară și atentă permite unei bănci comerciale să își mențină poziția și să se dezvolte.

scop cercetarea de absolvire este elaborarea de propuneri de îmbunătățire a politicii de depozit a unei bănci comerciale în sistemul de consolidare a stabilității sale economice.

Pe baza acestei setari țintă, au existat următoarele sarcini :

Luați în considerare bazele teoretice ale formării politicii de depozit a unei bănci comerciale.

Analizați portofoliul de depozite al Băncii Petrovsky OJSC.

Luați în considerare starea și dinamica atragerii depozitelor;

Pentru a analiza politica de depozit a unei bănci comerciale pe exemplul Băncii Petrovsky OJSC.

Obiect de studiu a acestei teze este SA „Bank” Petrovsky”.

Subiect tezei sunt atrase fonduri ale persoanelor fizice și juridice și plasarea acestora prin operațiuni de depozit și politica de depozit în OJSC „Banca” Petrovsky „

semnificație practică Această teză este că poate fi folosită ca material suplimentar pentru un studiu mai detaliat al acestui subiect.

Baza metodologică lucrările sunt: metoda sintezei, analiza, metoda generalizării, metoda dialectică.

baza teoretica Cercetarea a compilat actele legislative ale Băncii Rusiei, inclusiv Legea federală nr. 177 din 23 decembrie 2003 „Cu privire la asigurarea depozitelor persoanelor fizice în băncile de pe teritoriul Federației Ruse”, literatură educațională, colecții statistice, periodice, referințe și sisteme de informare.

Baza de informatii teza a fost datele rapoartelor trimestriale și regulamentele interne ale SA „Băncii” Petrovsky „g. Sankt Petersburg.

Această teză are următoarea structură: introducere, trei capitole, concluzie, bibliografie, aplicații.

Capitolul 1. Bazele teoretice pentru formarea politicii de depozit a băncilor comerciale

În condiții moderne, pentru funcționarea eficientă, dezvoltarea și atingerea obiectivelor sale, fiecare bancă comercială trebuie să își dezvolte propria politică de depozit, adică o strategie practică de management. După cum știți, atragerea resurselor financiare și plasarea lor ulterioară sunt principalele forme de activitate ale unei bănci comerciale.

Un fond de fonduri format pe o bază plătită este utilizat pentru a investi în instrumente active. Prin urmare, operațiunile pasive sunt primare în raport cu majoritatea operațiunilor bancare care vizează generarea de venituri. În acest sens, fondurile atrase ar trebui considerate ca un obiect independent de politică.

Astfel, gestionarea fondurilor atrase este o componentă importantă a politicii de afaceri a băncii. Problemele legate de studiul fundamentelor teoretice ale acestui domeniu de activitate nu au fost însă suficient dezvoltate în literatura științifică. Acest lucru este valabil mai ales în ceea ce privește conceptul de politică de depozit a unei bănci comerciale ca element integral al strategiei de gestionare a pasivelor.

Definiția esenței politicii de depozit a băncii nu poate fi abordată fără ambiguitate, deoarece variază în funcție de subiectul său. Politica de depozit este o strategie și o tactică a unei bănci comerciale de a atrage fonduri ale clienților pe bază de rambursare.

Politica de depozit a băncii ar trebui să includă:

Elaborarea unei strategii de implementare a activităților băncii de strângere de fonduri în depozite, pe baza unei cercetări de piață cuprinzătoare, adică a unei analize a mediului financiar, a locului și rolului băncii în domeniul strângerii de fonduri, diagnosticare și prognoza;

Formarea tacticilor băncilor comerciale pentru dezvoltarea, oferta și promovarea de noi produse de depozit bancar pentru clienți (în domeniul mărfurilor, prețurilor, marketingului și politicii de comunicare);

Implementarea strategiei și tacticii dezvoltate;

Monitorizarea implementării politicii și a eficacității acesteia;

Monitorizarea activităților unei bănci comerciale pentru a strânge fonduri.

Principalul document care reglementează în băncile comerciale procesul de atragere temporară a fondurilor gratuite ale întreprinderilor, organizațiilor și populației în conturile bancare în diferite tipuri de depozite (depozite) este politica de depozit a băncii. Acesta este un document care este elaborat de fiecare bancă în mod independent pe baza planului strategic al băncii, a analizei structurii, stării și dinamicii bazei de resurse a băncii și pe baza perspectivelor de dezvoltare a acesteia. În plus, sunt utilizate astfel de documente care determină principalele direcții și condiții pentru plasarea fondurilor atrase, precum Politica de credit a Băncii și Politica de investiții a Băncii.

Documentul „Politica de depozit a băncii” ar trebui să definească strategia acesteia de strângere de fonduri pentru a îndeplini cerințele statutare, scopurile și obiectivele definite de memorandumurile privind politica de credit și investiții, cu accent pe menținerea lichidității băncii și asigurarea unei munci profitabile. Mai exact, banca oferă:

Perspectivele de creștere a fondurilor proprii (capitalului) ale băncii, și de aici raportul dintre fondurile proprii și cele împrumutate;

Structura fondurilor atrase și împrumutate (depozite, depozite, împrumuturi interbancare, inclusiv împrumuturi de la Banca Centrală a Federației Ruse);

Tipuri preferate de depozite și depozite, condițiile de atragere a acestora; raportul dintre depozitele la termen (depozitele) și pentru perioada „la cerere”;

Principalul contingent de depozite și depozite, adică categoria deponenților;

Geografia atracției și împrumutului de fonduri;

Bănci creditoare de dorit pentru împrumuturi interbancare, condiții pentru atragerea acestora din urmă; condiţiile de atragere a depozitelor (depozitelor) şi a creditelor interbancare;

Modalitati de atragere a depozitelor (pe baza de cont bancar, cont de corespondent, acorduri de depozit bancar (depozit), prin emiterea de certificate proprii, cambii);

Raportul dintre ruble și depozitele în valută (depozite);

Noi forme de atragere de fonduri în depozite;

Condiții speciale pentru deschiderea anumitor tipuri de depozite (depozite);

Măsuri de respectare a standardelor de risc ale băncii pentru fondurile împrumutate.

Politica de depozit trebuie să îndeplinească în primul rând următoarele cerințe:

- oportunitatea economică;

– competitivitate;

- Consistenta interna.

Clasificarea subiectelor și obiectelor politicii de depozit a băncii este rezumată în (Fig. 1).

Figura 1 Compoziția subiectelor și obiectelor politicii de depozit a băncii

Formarea politicii de depozit a unei bănci comerciale se bazează atât pe principii generale, cât și pe cele specifice, ceea ce se reflectă clar în (Fig. 2).

Figura 2 - Principiile de formare a politicii de depozit

O serie de subdiviziuni structurale ale băncii (trezoreria, departamentul financiar, departamentul de dezvoltare a afacerilor, departamentul de credit, departamentul de valori mobiliare), precum și organele de conducere ale băncii sunt angajate în dezvoltarea și implementarea politicii de depozit a băncii în strânsă interconexiune între ele. : pasive.

Orez. 3. Structura tipică extinsă a băncii

Astfel, consiliul de administrație al băncii stabilește și aprobă direcțiile principale ale politicii de depozit, aprobă procedura și condițiile de atragere a depozitelor și exercită controlul general asupra implementării politicii de depozit.

Comitetul de management al activelor și pasivelor ia decizii fundamentale privind formarea unui portofoliu de depozite, analizează structura și dinamica resurselor, contingența acestora în termeni și sume cu activele băncii pentru a elabora, dacă este cazul, decizii de ajustare a politicii de depozit a băncii. ; exercită controlul curent asupra implementării politicii de depozit de către diviziile structurale individuale ale băncii.

Conducerea financiară a băncii, împreună cu trezoreria, determină necesarul total al băncii de fonduri de depozit (pe un an, inclusiv o defalcare pe trimestre): stabilește ratele dobânzii pentru fiecare tip de resursă (depozite (depozite), facturi , împrumuturi interbancare); determină suma rezervei fondurilor atrase în Banca Rusiei; controlează respectarea de către bancă a ratelor de risc pentru fondurile împrumutate stabilite de Banca Rusiei etc.

Departamentele speciale ale băncii sunt direct implicate în atragerea de depozite sub diferite forme: departamentul de depozite ale cetățenilor, departamentul de valori mobiliare (emiterea de bonuri proprii, certificate de depozit și de economii), departamentul de credit sau departamentul de active și pasive (depozite de persoane juridice) și alte departamente în conformitate cu structura organizatorică internă a fiecărei bănci.

Pentru a desfășura activități practice de strângere de fonduri, băncile elaborează Regulamente privind operațiunile de depozit (depozit). ( separat pentru depozitele persoanelor fizice și depozitele persoanelor juridice), care prevăd:

Reguli și condiții de acceptare a depozitelor (depozite);

Statutul juridic al subiecților raporturilor contractuale;

Procedura de încheiere a unui contract de depozit bancar;

Modalitati de acceptare si emitere a unui depozit (depozit);

Lista documentației necesare pentru deschiderea și utilizarea unui depozit (depozit) și cerințele pentru acestea;

Drepturile deponenților și obligațiile băncii;

Modalitati de acumulare si plata dobanzii la depozite (depozite).

Instrucțiunile intrabancare privind procedura de efectuare a operațiunilor specifice de depozit (depozit), care sunt elaborate de bancă în elaborarea Regulamentului privind depozitele (depozite), conțin organizarea activității unei sucursale (subdiviziune) a băncii cu diverse categorii de deponenți; procedura de emitere a documentelor corespunzătoare săvârșirii acestor operațiuni, schema fluxului documentelor acestora; reflectarea în contabilitate a operațiunilor de acceptare și eliberare a depozitelor, acumularea și plata dobânzilor asupra acestora.

Volumul fondurilor atrase de bancă în depozite (depozite) depinde de starea cererii și ofertei de resurse monetare, de deficitul sau excesul de fonduri de la bancă, de starea pieței depozitelor.

Pentru a atrage în circulația acestora fonduri de la entitățile de afaceri și de la cetățeni, băncile dezvoltă și implementează o întreagă gamă de activități. Deci, în primul rând, un mijloc important de concurență între bănci pentru atragerea resurselor este politica dobânzii, deoarece suma veniturilor din fondurile investite servește ca un stimulent semnificativ pentru clienți să-și plaseze fondurile temporar gratuite în depozite (depozite).

Nivelul ratelor dobânzilor la depozite (depozite) este stabilit de fiecare bancă comercială în mod independent, cu accent pe rata de refinanțare a Băncii Rusiei și starea pieței monetare, precum și pe baza prevederilor politicii proprii de depozit. În primul rând, nivelul ratei dobânzii la operațiunile de depozit (depozit) ale băncilor depinde de tipul depozitelor (depozitelor). De regulă, la depozitele la vedere, caracterizate prin instabilitatea echilibrului, mobilitate și mobilitate ridicată, sunt stabilite rate minime ale dobânzii.

Pentru a încuraja clienții să mențină solduri stabile, nedegradante pe conturile la vedere, ceea ce are în general un impact semnificativ asupra rentabilității operațiunilor de credit, băncile stabilesc dobânzi majorate asupra acestora sau asupra sumei soldului nu mai mică decât minimul calculat de către banca si agreat cu clientul (care este stipulat in contul bancar).

La stabilirea ratei dobânzii la depozitele (depozitele) la termen, factorul determinant este perioada pentru care sunt plasate fondurile: cu cât perioada este mai lungă, cu atât rata dobânzii este mai mare. Un factor la fel de important este și suma depozitului și, prin urmare, cu cât este mai mare suma depozitului și cu cât este mai lungă perioada de păstrare a acestuia, cu atât este mai mare rata dobânzii la acesta, de regulă. Un punct esențial este frecvența plății veniturilor din depozite (depozite). Rata dobânzii la depozit este invers legată de frecvența plății veniturilor, adică cu cât acestea sunt efectuate mai rar, cu atât este mai mare nivelul ratei dobânzii la depozitul (depozitul) stabilit de bancă. Trebuie menționat că plata dobânzilor către bănci la rate semnificativ mai mari decât nivelul justificat economic nu este ilegală. În acest caz, beneficiul material primit din diferența dintre rata de refinanțare a Băncii Centrale a Federației Ruse și rata instituției de credit la anumite depozite ar trebui să fie supus impozitului pe venit.

Plata dobânzii la un depozit (depozit) se poate face:

· o data pe luna;

o dată pe trimestru;

după expirarea contractului.

Pentru a stimula atragerea fondurilor clienților către conturile de timp din bancă, condițiile de depozitare (depozite) pot prevedea capitalizarea dobânzii. Este posibil dacă banca utilizează tehnica dobânzii compuse atunci când calculează venitul.

Tipul tradițional de calcul al venitului este dobânda simplă, atunci când soldul efectiv al depozitului este utilizat ca bază de calcul, iar, pe baza ratei dobânzii stipulate prin contract, calcularea și plata venitului din depozit au loc cu frecvența stabilită. Un alt tip de calcul al venitului este dobânda compusă (dobânda la dobândă). În acest caz, după expirarea perioadei de decontare, se acumulează dobândă la suma depozitului, iar suma rezultată se adaugă la suma depozitului. Astfel, în următoarea perioadă de facturare, se aplică dobânda noului depozit, care a crescut cu suma veniturilor acumulate anterior.

Pentru a strânge fonduri pentru depozite, băncile comerciale au început să folosească pe scară largă experiența străină, în special, efectuează:

· Dezvoltarea diverselor programe de atragere de fonduri de la populație;

· furnizarea de diverse tipuri de servicii clienților deponenți, inclusiv cele cu caracter nebancar (de exemplu, elemente de îngrijire medicală; abonament la periodice de literatură economică; abonamente la servicii de excursii în muzee etc.);

Utilizarea unei rate ridicate a dobânzii la depozitele de natură investițională;

programul „Procentul bonus”.

Pe lângă o politică flexibilă a ratei dobânzii pentru a atrage fonduri, băncile trebuie să ofere deponenților garanții pentru fiabilitatea plasării fondurilor în depozite. Pentru a proteja investitorii și deponenții și pentru a le oferi garanții de compensare a fondurilor în caz de faliment, băncile ar trebui să creeze fonduri speciale de asigurare a depozitelor atât la nivel central, cât și descentralizat.

Alături de asigurarea depozitelor, este important ca deponenții să aibă acces la informații despre activitățile băncilor comerciale și garanțiile pe care le pot oferi. Atunci când se decide cu privire la plasarea fondurilor gratuite disponibile, fiecare creditor trebuie să fie suficient informat cu privire la situația financiară a băncii pentru a evalua riscul investițiilor viitoare. În acest sens, asistență neprețuită deponenților și investitorilor poate fi oferită prin evaluările de rating ale activităților băncilor de către agenții și birouri speciale.

În același timp, trebuie remarcat faptul că băncile trebuie să ofere și informații cuprinzătoare despre ele însele (cu privire la valoarea capitalului autorizat, capitaluri proprii, fondatori, perspective de dezvoltare, rezultate de performanță etc.) creditorilor și deponenților lor. Acest lucru este valabil mai ales pentru persoanele care aleg băncile pentru a-și depune fondurile. Prin urmare, în sediul unei bănci (sucursală, sucursală, birou suplimentar) care acceptă depozite de la cetățeni, pentru informarea deponenților, trebuie prezentate următoarele:

· o licență de la Banca Rusiei, care dă unei anumite bănci dreptul de a accepta depozite de la persoane fie în ruble, fie în ruble și în valută;

· raportul auditorului asupra raportului anual al băncii;

· bilantul bancii la ultima data de raportare si contul de profit si pierdere conform formularelor de publicare tiparite;

· poziția băncii asupra depozitelor persoanelor fizice;

Lista tipurilor de depozite acceptate de bancă de la persoane fizice. persoane;

conditii pentru fiecare tip de depozit;

· informatii despre conditiile de acordare si garantare a depozitelor de catre banca;

Forme de documente necesare pentru înregistrarea depozitelor și tranzacțiilor cu acestea;

· informarea consiliului de administrație al băncii (sau a altor organe de conducere ale băncii) cu privire la modificările ratei dobânzii pentru anumite tipuri de depozite (indicând motivele și termenele pentru efectuarea modificărilor condițiilor de depozitare).

Munca instituțiilor de credit de a atrage fondurile creditorilor în circulația lor este asociată cu anumite riscuri, pe care trebuie să le țină seama în activitățile lor și să le poată gestiona pentru a evita consecințele negative asupra lichidității și stabilității.

Banca Rusiei stabilește pentru bănci și monitorizează respectarea anumitor restricții privind suma fondurilor strânse. În conformitate cu cele mai recente instrucțiuni ale Băncii Rusiei, se stabilește o procedură pentru determinarea soldurilor conturilor la vedere și a conturilor la termen ale persoanelor fizice și juridice (cu excepția instituțiilor de credit) pentru includerea acestora în calcul (excluderea din calcul). ) a momentului (H2), curent (H3) și lichidității pe termen lung (H4) a băncii.

Abordarea propusă de Ordonanță implementează metoda utilizată în practica internațională pentru evaluarea riscurilor de lichiditate bancară, ținând cont de așa-numitele ajustări „comportamentale”, adică de indicatori care caracterizează starea activelor și pasivelor pe baza datelor statistice acumulate.

Ordonanța stabilește că băncile stabilesc în mod independent oportunitatea utilizării valorilor soldurilor minime agregate pentru calcularea ratelor de lichiditate.

De menționat că nu întreaga sumă de fonduri atrase de bancă de la clienții săi poate acționa ca resurse pentru operațiunile sale active. O parte din fondurile strânse în suma stabilită de Consiliul de Administrație al Băncii Rusiei este supusă depunerii obligatorii într-un cont separat la Banca Rusiei. Banca Rusiei formează fondul de rezervă obligatoriu al sistemului de credit și bancar al statului. Poate fi folosit pentru a oferi asistență de credit băncilor comerciale de către Banca Rusiei în diferite moduri, pentru decontări cu deponenții și creditorii în cazul falimentului unei instituții de credit.

Schimbând normele rezervelor obligatorii, Banca Rusiei influențează politica de creditare a băncilor comerciale și, în consecință, starea masei monetare în circulație. De exemplu, o reducere a rezervelor obligatorii obligatorii pentru fondurile atrase de bănci le permite acestora să utilizeze într-o mai mare măsură resursele generate în cifra de afaceri, adică. creșterea investițiilor de credit în economia națională și invers. Rezervele obligatorii (rezervele obligatorii) sunt un mecanism de reglementare a lichidității globale a sistemului bancar, utilizat pentru a controla agregatele monetare prin reducerea multiplicatorului monetar.

Obligația de a îndeplini cerințele de rezervă apare pentru o bancă comercială din momentul în care primește licența de la Banca Rusiei pentru dreptul de a efectua operațiunile bancare relevante.

Ratele rezervelor obligatorii sunt stabilite de Banca Rusiei pentru o anumită perioadă de timp și pot fi revizuite periodic, dar nu pot depăși 20% din pasivele unei instituții de credit. Trebuie menționat că normele rezervelor obligatorii pot fi diferențiate în funcție de momentul strângerii fondurilor, tipurile acestora (numerar persoanelor juridice sau persoane fizice), moneda depozitului (depozit). De obicei, cea mai mare rată a rezervelor este stabilită pentru conturile la vedere, deoarece clientul își poate retrage fondurile din acestea în orice moment.

Etapele formării unei politici de economii sunt prezentate în Figura 4.

Monitorizarea este un instrument necesar pentru evaluarea și gestionarea calității activităților bancare de pe piața de economii. Datorită monitorizării, banca comercială și autoritățile de supraveghere pot evalua rezultatele politicii de depozit urmate de bancă, care este extrem de importantă în dezvoltarea politicii monetare și a altor instrumente de reglementare a pieței, precum și pentru prevenirea situațiilor de criză în sistemul bancar asociat cu pierderea încrederii clienților în instituțiile financiare și comerciale.

În continuare, luăm în considerare etapele formării politicii de depozit a unei bănci comerciale. Este foarte important să se studieze formarea și implementarea mecanismului politicii de depozit al unei bănci comerciale, deoarece îndeplinirea cu succes a scopurilor și obiectivelor care sunt stabilite pentru bancă în procesul de elaborare și implementare a unei politici de depozit depinde în mare măsură de eficacitate. a functionarii acestuia.

Figura 4 Etapele formării unei politici de economii

Pe baza analizei practicii curente a comportamentului băncilor în operațiunile de depozit, se propune o schemă de formare a politicii de depozit a unei bănci comerciale, care este prezentată în Figura 5.

Figura 5 Schema de formare a politicii de depozit a unei bănci comerciale

Fiecare dintre etapele formării politicii de depozit a unei bănci comerciale este strâns legată de celelalte și este obligatorie pentru formarea unei politici optime de depozit și organizarea corectă a procesului de depozit. În acest sens, se pot distinge următoarele domenii ale politicii de depozit a unei bănci comerciale:

Analiza pietei depozitelor;

Determinarea piețelor țintă pentru a minimiza riscul depozitelor;

Minimizarea costurilor în procesul de strângere de fonduri;

Optimizarea managementului portofoliului de depozite si credite;

Mentinerea lichiditatii bancii si cresterea stabilitatii acesteia.

O analiză a practicii actuale arată că formarea bazei de depozit a oricărei bănci comerciale, ca proces complex și consumator de timp, este asociată cu un număr mare de probleme, atât subiective, cât și obiective.

Problemele subiective includ:

1) amploarea activității și baza de capital slabă a băncilor comerciale rusești;

2) lipsa de interes a conducerii băncii pentru atragerea de fonduri de la clienți, în special de la populație, care este dictată de scopurile și obiectivele tactice și strategice ale băncii;

3) nivelul insuficient și calitatea managementului de vârf și mediu;

4) lipsa unui concept bazat pe știință pentru realizarea unei politici de depozit în majoritatea băncilor rusești;

5) deficiențe în organizarea procesului de depozit: absența unui departament adecvat în bancă, sau un nivel scăzut de cercetare de marketing pe piața depozitelor, o gamă limitată de servicii de depozit oferite etc.

Printre factorii obiectivi se numără următorii:

1) impactul direct și indirect al statului și organelor statului;

2) impactul macroeconomiei, impactul piețelor financiare globale asupra stării pieței monetare rusești;

3) concurenţa interbancară;

4) starea pieței monetare și financiare din Rusia;

Rolul Băncii Centrale a Federației Ruse ca organism de reglementare în ultimii ani a fost deosebit de pronunțat în materie de stabilire a ratei de refinanțare și a rezervelor obligatorii pentru băncile comerciale. Modificările ratei de refinanțare nu permit băncilor comerciale să prezică și să își planifice cu acuratețe activitățile în domeniul managementului activelor și pasivelor pe termen lung și să facă operațiunile cu datorii pe termen lung mai degrabă riscante.

Un impact negativ asupra structurii bazei de resurse a unei bănci comerciale are o dependență tot mai mare de împrumuturile interbancare mari, întrucât un împrumut interbancar nu contribuie la diversificarea riscurilor în operațiunile de depozit.

Pentru a rezolva problemele existente, la elaborarea unei politici de depozit, o bancă comercială trebuie să se ghideze după anumite criterii de optimizare a acesteia. Optimizarea politicii de depozit a băncii este o sarcină multifactorială complexă, a cărei soluție ar trebui să se bazeze pe luarea în considerare a economiei țării în ansamblu. Evident, aceste interese nu coincid întotdeauna. Prin urmare, politica optimă de depozit presupune mai întâi coordonarea intereselor acestora.

Deci, criteriile de optimizare sunt următoarele:

a) relația de depozit, credit și alte operațiuni ale băncii pentru menținerea stabilității, fiabilității și stabilității financiare a acesteia;

b) diversificarea resurselor băncii în vederea minimizării riscului;

c) segmentarea portofoliului de depozite (în funcție de clienți, produse, riscuri);

d) abordare diferenţiată a diferitelor grupuri de clienţi;

e) competitivitatea produselor și serviciilor bancare;

f) necesitatea unei combinații eficiente de resurse, asigurând combinarea optimă a resurselor stabile și „volatile” în același timp cu creșterea ponderii resurselor stabile în portofoliul de depozite al unei bănci comerciale în condiții de risc crescut (inclusiv operațiuni de depozit);

g) luarea în considerare a conceptului de ciclu de viață în procesul de formare a gamei de depozite și a portofoliului de depozite în ansamblu.

Pentru a îmbunătăți politica de depozit a unei bănci comerciale, sunt necesare următoarele:

Fiecare bancă comercială trebuie să aibă o politică proprie de depozit, elaborată ținând cont de specificul activităților sale și de criteriile de optimizare a acestui proces;

Este necesară extinderea gamei de conturi de depozit ale persoanelor juridice și persoanelor fizice cu termenul „la cerere”, care să permită, chiar și în condiții de economii financiare nesemnificative, domeniul să satisfacă nevoile clienților băncilor și să crească interesul investitorilor. în plasarea fondurilor lor în conturi bancare;

Ca una dintre modalitățile de îmbunătățire a organizării operațiunilor de depozit, este posibilă utilizarea diferitelor tipuri de conturi pentru toate categoriile de deponenți și îmbunătățirea calității serviciului acestora;

Abordare individuală (dorința băncii de a oferi clientului beneficii speciale).

Acestea sunt câteva dintre modalitățile posibile de a îmbunătăți politica de depozit a unei bănci comerciale și de a crește rolul acesteia în asigurarea sustenabilității acesteia.

Relația dintre politica de economii și depozite a unei bănci comerciale este următoarea: pe de o parte, direcțiile principale ale politicii de depozit sunt elemente ale formării activității de economisire a băncii (de exemplu, gama de depozite, dobândă). politica tarifară, promovarea produsului pe piață, organizarea activității departamentelor relevante ale băncii comerciale). Pe de altă parte, este imposibil să numim politica de depozit un element integrant al politicii de economii a băncii. Politica de depozit a băncii este un concept mai larg, care include, pe lângă strategia și tactica de atragere a resurselor pe bază de rambursare, organizarea și managementul procesului de depozit.

În general, fiecare bancă comercială își dezvoltă propria politică de depozit. De asemenea, conducerea băncii determină în mod independent gradul de importanță al acestor domenii, prioritatea unuia sau altuia tip de politică bancară. În primul rând, va depinde de aria de operare a unei anumite bănci, de specializarea și universalizarea acesteia.

1.2 Clasificarea depozitelor bancare comerciale

Operațiunile pasive ale unei bănci comerciale caracterizează sursele de fonduri și natura relațiilor băncii. Ei sunt cei care predetermină în mare măsură condițiile, formele și direcțiile de utilizare a resurselor bancare, de exemplu. alcătuirea și structura operațiunilor active.

Operațiunile de depozit (depozit) ale unei bănci comerciale sunt operațiuni de atragere de fonduri de la persoane juridice și persoane fizice în depozite pentru o anumită perioadă sau la cerere, inclusiv. soldurile fondurilor pe conturile de decontare ale clienților pentru utilizarea acestora ca resurse de credit și în activități de investiții. Contribuţie ( depozit ) - sunt fonduri (sub formă de numerar și fără numerar, în valută națională sau străină) transferate băncii de către proprietarul acestora pentru depozitare în anumite condiții.

Operațiunile de depozit sunt un concept larg, deoarece includ toate activitățile băncii legate de strângerea de fonduri în depozite. O caracteristică a acestui grup de operațiuni pasive este că banca are un control relativ slab asupra volumului acestor operațiuni, întrucât inițiativa de a plasa fonduri în depozite vine de la deponenți. În același timp, după cum arată practica, deponentul este interesat nu numai de dobânda plătită de bancă, ci și de fiabilitatea economisirii fondurilor încredințate băncii.

Organizarea operațiunilor de depozit ar trebui efectuată în conformitate cu o serie de principii:

– primirea de către banca a profitului curent și crearea condițiilor pentru încasarea acestuia în viitor;

– politica flexibila in managementul operatiunilor de depozit pentru mentinerea lichiditatii operationale a bancii;

– consecvența între politica de depozit și rentabilitatea activelor;

– dezvoltarea serviciilor bancare in vederea atragerii clientilor.

Luați în considerare în detaliu conturile de depozit și caracteristicile acestora.

Conturile de depozit pot fi foarte diverse și clasificarea lor se bazează pe criterii precum sursele de depozite (numerar liber al organizațiilor, economii de persoane fizice, pensii), scopul lor (primirea veniturilor din depozite la termen la expirarea valabilității acestora, venitul lunar în forma dobânzii asupra sumei depozitului), gradul de rentabilitate (depinde de suma, termenul și condițiile suplimentare ale depozitului) etc.

Cu toate acestea, cel mai adesea criteriul este categoria deponentului și forma de retragere a depozitului Operațiunile de depozit sunt clasificate:

– depozite de persoane juridice (întreprinderi, organizații);

- depozitele persoanelor fizice.

- depozite ale altor bănci.

2) După conținut economic:

- conform ordinii de utilizare a fondurilor stocate. Acestea. primirea veniturilor sub formă de dobândă la fondurile atrase la depozit lunar, trimestrial, la sfârșitul contractului.

3) După forma de retragere a fondurilor:

– depozite la termen;

– depozite la vedere;

- depozitele de economii ale populaţiei

- depozite condiționate supuse retragerii la apariția unor condiții predeterminate.

Clasificarea depozitelor după forma de retragere poate fi prezentată schematic în Figura 6 mai detaliat.

În practica băncilor occidentale, depozitele, dacă este posibil, sunt împărțite în următoarele categorii:

- „bani fierbinți”, care este foarte probabil să fie retrași (de exemplu, depozite care sunt sensibile la modificări ale ratelor dobânzii, care sunt cauzate de instabilitatea economică, inflație, fluctuațiile bruște ale cursurilor de schimb). Banii fierbinți sunt bani ai căror proprietari îi mută urgent de la o bancă la alta pentru a obține un profit mai mare. Ca urmare, are loc o migrare a capitalului.

- nesigure, care pot fi retrase în 25-30% din dimensiunea lor. Depozitele nesigure includ depozitele cu rambursare anticipată;

- fonduri stabile (depozite principale), a căror probabilitate de retragere este minimă. Acestea includ depozite la termen fără rambursare anticipată.

Cu toate acestea, să revenim la băncile rusești și să luăm în considerare mai detaliat clasificarea depozitelor prezentată în Figura 6.

Figura 6 Clasificarea depozitelor (conform O.I. Lavrushin)

Să începem cu depozitele la vedere, deoarece acestea ocupă cea mai mare pondere în structura fondurilor atrase ale băncilor - aproximativ - 50%.

Așadar, depozitele la vedere sunt fonduri care pot fi solicitate în orice moment fără notificare prealabilă a băncii de către client. Acestea includ fonduri din conturile curente, de decontare și de corespondent legate de decontări sau de utilizarea intenționată a fondurilor. În astfel de conturi există o mișcare constantă a fondurilor (credite și anulări). Datorită mobilității mari a fondurilor, soldul conturilor la vedere nu este constant, uneori extrem de volatil. Cu toate acestea, în ciuda mobilității mari a conturilor de fonduri la cerere, este posibil să se determine soldul minim, nedescrescător al acestora și să îl utilizeze ca resursă de credit stabilă.

Calculul ponderii fondurilor deținute la conturi la vedere care pot fi transferate în conturile de depozit la termen (pentru a crește veniturile clienților din fondurile plasate în bancă și a forma o resursă stabilă de creditare pentru bănci) se face după formula:

D \u003d Avg.: K vol. x 100%,

unde D este ponderea fondurilor deținute în cursul anului în diferite conturi curente care pot fi transferate în conturi de depozit.

Osr - soldul mediu al fondurilor pe decontarea sau contul curent pentru anul.

K despre. - cifra de afaceri a creditului pe decontare sau cont curent pentru anul.

Pentru a extinde operațiunile active și a obține profit pentru bancă, cea mai bună modalitate în ceea ce privește gestionarea pasivelor este creșterea și diversificarea principalelor tipuri de depozite, care includ depozitele la vedere și depozitele la termen. Cu ajutorul depozitelor la vedere, problema realizării unui profit de către bancă este rezolvată, deoarece acestea sunt cea mai ieftină resursă, iar costurile de decontare și conturile curente ale clienților sunt minime.

Depozitele la vedere sunt inerent instabile, ceea ce limitează utilizarea lor de către băncile comerciale. Din acest motiv, titularilor de cont de depozit li se plătește o dobândă scăzută (la un depozit la vedere pentru o persoană fizică, în prezent 0,01%) sau nu este plătită deloc (de exemplu, la decontare și conturile curente ale persoanelor juridice, precum și la un cont de corespondent al băncilor comerciale) . În fața concurenței sporite în atragerea de depozite, băncile comerciale urmăresc să atragă clienți și să stimuleze creșterea depozitelor la vedere prin furnizarea de servicii suplimentare titularilor de cont, precum și îmbunătățirea calității serviciului acestora.

Dobânda la depozitele la vedere este creditată deponentului, de regulă, o dată pe an, la începutul unui nou an calendaristic.

Depozitele la vedere sunt cele mai lichide. Proprietarii acestora pot folosi oricând conturile de bani la cerere. Banii sunt depuși sau creditați în acest cont, precum și retrași sau anulați atât parțial, cât și complet, fără restricții, și este, de asemenea, permisă retragerea numerarului din acest cont. Avantajul conturilor de depozit la vedere pentru proprietarii lor este lichiditatea ridicată a acestora, iar pentru bănci, stabilirea unei dobânzi scăzute sau deloc. Principalele dezavantaje ale depozitelor la vedere pentru proprietarii lor este stabilirea unei rate scăzute a dobânzii la cont, iar pentru bancă - necesitatea de a avea o rezervă de exploatare mai mare. Astfel, caracteristicile unui cont de depozit la vedere pot fi caracterizate după cum urmează:

– depunerea și retragerea banilor se efectuează în orice moment și în orice sumă, fără nicio restricție;

– titularul de cont plătește băncii o taxă pentru utilizarea contului sub forma unei rate lunare fixe (pentru persoane juridice);

- banca plătește dobânzi mici (pentru persoane fizice) sau nu plătește deloc (pentru persoane juridice) pentru ținerea de conturi de fonduri la vedere, ceea ce crește profitul băncii.

Depozitele la termen se clasifică în general în funcție de termen: depozite cu termen de până la 3 luni; de la 3 la 6 luni; 6 până la 9 luni; de la 9 la 12 luni; peste 12 luni.

Avantajul conturilor de depozit la termen pentru client este stabilirea unei rate a dobânzii mai mari comparativ cu un depozit la vedere, iar pentru bancă - capacitatea de a menține lichiditatea cu o rezervă operațională mai mică. Dezavantajul conturilor de depozit la termen pentru clienți este lichiditatea scăzută. Pentru bancă, dezavantajul este nevoia de a plăti dobândă sporită la depozite și, astfel, de a reduce profiturile.

Există două tipuri de depozite la termen:

– depozit la termen cu termen determinat;

– depozit la termen cu notificare prealabilă de retragere.

De fapt, depozitele la termen presupun transferul de fonduri aflate la dispoziția deplină a băncii pentru termenul și condițiile prevăzute în contract, iar după această perioadă depozitul la termen poate fi retras de către proprietar în orice moment. Valoarea remunerației plătite clientului pentru un depozit la termen depinde de termenul, valoarea depozitului și de îndeplinirea de către deponent a termenilor contractului. Cu cât termenele sunt mai lungi și (sau) cu cât valoarea depozitului este mai mare, cu atât valoarea remunerației este mai mare, de regulă. O astfel de gradare detaliată încurajează deponenții să își organizeze rațional fondurile proprii și să le plaseze în depozite și, de asemenea, creează condiții pentru ca băncile să își gestioneze lichiditatea. De exemplu, în SA „Bank” Petrovsky „frecvența plății venitului variază de la 1 lună până la momentul plății sumei întregului depozit în ansamblu.

Depozitele cu notificare prealabilă de retragere a fondurilor înseamnă că clientul trebuie să notifice banca în prealabil cu privire la retragerea depozitului în termenul specificat în contract. În funcție de perioada de preaviz se determină și rata dobânzii la depozite.

Dacă deponentul dorește să modifice suma depozitului - pentru a reduce sau a crește, atunci el poate rezilia acordul actual, poate retrage și reînregistra depozitul în noi condiții. Cu toate acestea, în cazul retragerii anticipate de către deponentul fondurilor din depozit, acesta poate pierde parțial sau integral dobânda prevăzută de acord. De regulă, în aceste cazuri, dobânda este redusă la valoarea dobânzii plătite la depozitele la vedere. Rata actuală a cererii este de 0,15%. Multe bănci comerciale aplică prelungirea depozitelor de până la mai multe ori (1-3 sau mai mult). La prelungirea depozitului curent în cazul modificării ratei dobânzii se aplică dobânda nou stabilită.

Prin atragerea de depozite la termen se rezolva problema asigurarii lichiditatii bilantului bancii.

Cele mai importante instrumente ale politicii de depozit a băncilor comerciale sunt certificatele de depozit și de economii. În Federația Rusă, circulația certificatelor are loc pe bază legislativă.

Un certificat este o obligație scrisă a băncii emitente de a depune fonduri, care atestă dreptul deponentului sau dreptul său al beneficiarului de a primi suma depozitului și dobânda asupra acestuia după expirarea perioadei stabilite. Certificatele de depozit și de economii sunt un tip de garanție a venitului, prin urmare nu pot servi ca instrument de decontare sau de plată pentru bunurile vândute sau serviciile prestate. Există, de asemenea, restricții privind transferul lor de la un proprietar la altul. Formularul certificatului nominal trebuie să aibă loc pentru înscrierile de transfer.

Certificatele emise de bancă trebuie să fie tipărite și să îndeplinească cerințele pentru astfel de titluri.

Băncile comerciale au dreptul de a începe eliberarea certificatelor numai după aprobarea condițiilor de emitere și circulație a acestora de către principalele departamente teritoriale ale Băncii Centrale a Federației Ruse. Condițiile trebuie să conțină procedura completă de eliberare și circulație a certificatelor, o descriere a aspectului și un eșantion de certificat. Certificatul trebuie să conțină următoarele detalii obligatorii: denumire certificat „depozit” (sau „economii”); motivul emiterii certificatului (efectuarea unui depozit sau depozit de economii); data depunerii, suma (în cuvinte și cifre); o obligație necondiționată a băncii de a returna suma depusă sau depusă; data revendicarii sumei certificatului; ratele dobânzii și valoarea dobânzii datorate; numele și adresa băncii emitente; pentru un certificat personal - proprietarul; semnăturile a două persoane autorizate să semneze astfel de obligații, sigilate de bancă.

Pe lângă împărțirea certificatelor în depozit și economii, în funcție de categoria deponenților, certificatele pot fi clasificate după alte criterii:

1) Conform metodei de eliberare:

- emisă o singură dată, de ex. un certificat de un anumit număr și denumire se eliberează o singură dată;

- produs in serie, i.e. se eliberează un lot de certificate, o serie și o denumire, dar sub numere diferite

2) Conform metodei de proiectare:

Nominal - prin încheierea unui acord privind cesiunea dreptului de creanță (cesiunea);

- la purtător - sunt transferate noului proprietar prin simpla livrare.

Decontările în numerar pentru cumpărarea și vânzarea certificatelor de depozit și plata sumelor pe acestea se efectuează numai în mod non-numerar.

Certificatul nu este supus exportului pe teritoriul unui stat care nu folosește rubla ca monedă oficială. Dreptul de a solicita un certificat de depozit poate fi transferat numai persoanelor juridice înregistrate pe teritoriul Federației Ruse sau altui stat care utilizează rubla ca monedă oficială.

Certificatele trebuie să fie la zi. În cazul în care termenul limită de primire a unui depozit sau a unui depozit în baza unui certificat este depășit, atunci un astfel de certificat este considerat un document de cerere, conform căruia banca este obligată să plătească depozitul la prima cerere a proprietarului (beneficiarului). Banca poate prevedea posibilitatea de prezentare anticipată pentru plata unui certificat urgent. În acest caz, banca plătește proprietarului unui astfel de certificat suma certificatului și dobânda la o rată redusă stabilită de bancă la emiterea certificatului. Dobânda la certificate se stabilește la eliberare și este indicată pe formulare în formă procentuală și bănească. În același timp, plățile de dobânzi datorate proprietarului după expirarea certificatului nu depind de momentul achiziției. Puteți obține un certificat doar în banca comercială în care a fost emis sau în oricare dintre sucursalele acesteia.

Formularul de certificat trebuie să conțină toate condițiile pentru eliberarea, plata și circulația certificatului (condițiile și procedura de cesiune a drepturilor, cerința unui certificat. Dacă o operațiune a fost efectuată cu un certificat care nu a fost prevăzut de condițiile cuprinse în forma sa, o astfel de operațiune este considerată invalidă.Producerea certificatelor de depozit și de economii, atât nominale, cât și la purtător, sunt produse numai de companiile tipografice care dețin licență de emitere a valorilor mobiliare.Banca elaborează în mod independent condițiile pentru emiterea și circulația certificatul.

Condițiile de eliberare și circulație a certificatelor, o descriere a aspectului și un eșantion al certificatului se aprobă de către consiliul băncii emitente și se transmit în 3 exemplare spre examinare la Direcția Teritorială Principală a Băncii Centrale de la sediul Băncii Centrale. cont de corespondent, care dă aviz cu privire la respectarea de către banca emitentă a regulilor existente pentru eliberarea certificatului și în absența încălcărilor, o copie a condițiilor se transmite Departamentului Valori Mobiliare al CBR. Certificatele, fiind valori mobiliare, nu fac obiectul înregistrării și nu necesită o decizie specială cu privire la emiterea lor de către CRB. Totodată, administrația teritorială poate interzice eliberarea certificatelor, precum și anularea celor eliberate din următoarele motive:

Condițiile de emitere sunt contrare legislației în vigoare sau regulilor CBR;

Banca emitentă nu a depus termenii emisiunii la Direcția Teritorială Principală a CBR;

Banca încalcă legislația în vigoare și regulile CBR privind procesul de emitere și circulație a certificatului.

Proprietarul certificatului poate ceda dreptul de a revendica certificatul unei alte persoane. Pentru un certificat la purtător, această cesiune se realizează prin livrare simplă, pentru unul nominal, se întocmește pe versoul certificatului printr-un acord bilateral (cesiune). La expirarea perioadei de revendicare, deținătorul certificatului trebuie să îl depună băncii împreună cu o cerere care conține o indicație a modului de răscumpărare a certificatului.

Pentru a contabiliza certificatele vândute, băncile comerciale țin jurnale speciale de înregistrare sau prevăd eliberarea unui certificat cu taloane speciale de expediere care conțin aceleași detalii de înregistrare.

Certificatele sunt emise pentru termene de la 1 lună la 3 ani, iar pentru suma certificatelor de depozit - de la 5 mii la 10 milioane de ruble, certificate de economii de la 1 mie și mai mult de 1 milion de ruble. Ratele dobânzilor depind de mărimea și termenul depozitului, unele bănci efectuează indexarea și plata lunară a veniturilor.

Luați în considerare caracteristicile certificatelor de depozit. Un certificat de depozit poate fi transferat doar de la o entitate juridică la o entitate juridică. Un certificat de depozit poate fi eliberat numai unei organizații care este o entitate juridică înregistrată pe teritoriul Federației Ruse sau pe teritoriul altui stat care utilizează rubla ca monedă oficială. Un certificat de depozit are două avantaje. În primul rând, spre deosebire de alte instrumente de politică de depozit, acesta face obiectul unui joc de schimb și, prin urmare, proprietarul său poate conta pe extragerea de profit suplimentar ca urmare a schimbărilor favorabile ale condițiilor pieței. În al doilea rând, dacă guvernul își pune în aplicare intențiile de a îngheța depozitele întreprinderilor, achiziționarea unui certificat care circulă liber pe piață va oferi proprietarilor acestora o oarecare libertate de manevră. În această situație, certificatul devine un mijloc alternativ de plată.

Termenul de circulație al certificatelor de depozit (de la data emiterii până la data la care titularul certificatului primește dreptul de a cere un depozit sau un depozit în baza certificatului) este limitat la un an.

În practica internațională, certificatele purtătoare de dobândă de depozit, discount, i.e. vândute la un preț sub normal și certificate cu o rată „variabilă”. Valabilitatea ultimului certificat este de la 3 la 5 ani, iar rata dobânzii se stabilește la fiecare 6 luni pentru următoarele șase luni. Certificatele de depozit pot fi achiziționate în orice moment în perioada de valabilitate a acestora - dobânda se acumulează de la data cumpărării.

Unele bănci comerciale eliberează certificate de depozit care sunt transferabile (sau netransferabile) altor proprietari prin aprobare în valori de la 500.000 de ruble la 10 milioane de ruble. până la un an, conceput pentru marii investitori. Certificatele de depozit transferabile sunt de obicei vândute agențiilor guvernamentale, fondurilor de pensii, corporațiilor. Acestea generează venituri peste rata dobânzii la bonurile de trezorerie pe termen scurt pe termen mai scurt (trei luni și altele) și pot fi tranzacționate pe piața secundară a valorilor mobiliare.

Luați în considerare caracteristicile certificatelor de economii. Un certificat de economii poate fi transferat de la o persoană la o persoană. Un certificat de economii poate fi eliberat numai unui cetățean al Federației Ruse sau altui stat care utilizează rubla ca monedă oficială. Dreptul de a solicita un certificat de economii este transferat numai cetățenilor Federației Ruse sau altui stat care utilizează rubla ca unitate oficială de plată.

Pentru a nu pierde cea mai stabilă sursă de resurse de credit, băncile comerciale sunt nevoite să efectueze indexarea certificatelor de economii în condiții de inflație prin creșterea ratei dobânzii, ceea ce reprezintă un stimulent pentru populație la cumpărare.

Certificatele au avantaje semnificative față de depozitele la termen emise prin simple contracte de depozit: datorită numărului mai mare de posibili intermediari financiari în distribuția și circulația certificatelor, cercul potențialilor investitori se extinde; datorită pieței secundare, certificatul poate fi vândut din timp de către proprietar unei alte persoane cu un anumit venit pentru timpul depozitării și fără modificarea volumului resurselor băncii, în timp ce retragerea anticipată de către proprietarul unui depozit la termen înseamnă o pierderea de venit pentru el, iar pentru bancă pierderea unei părți din resurse .

Dezavantajele certificatelor sunt: costurile crescute ale băncii asociate cu emiterea certificatelor, precum și faptul că veniturile din acestea sunt supuse impozitării, spre deosebire de conturile la vedere și depozitele la termen. Această ultimă caracteristică este luată în considerare de bănci, astfel încât dobânda la certificate este de obicei mai mare decât dobânda la depozitele la termen cu termene și sume similare.

Deci, trăgând o concluzie din materialul teoretic de mai sus, putem spune că pentru băncile comerciale, depozitele sunt principalul și în același timp cel mai profitabil tip de resurse. O creștere a ponderii acestui element în baza de resurse face posibilă plasarea unui volum mai mare de fonduri atrase, crescând astfel lichiditatea băncii.

Intensificarea concurenței dintre bănci și alte structuri financiare pentru depozitele persoanelor fizice și juridice a condus la apariția unei varietăți uriașe de depozite, prețurile acestora și metodele de deservire. Potrivit unor experți străini, în prezent există peste 30 de tipuri de depozite bancare în țările dezvoltate. În același timp, fiecare dintre ele are propriile caracteristici, ceea ce permite clienților să aleagă cea mai potrivită și posibilă formă de economisire a banilor și de plată pentru bunuri și servicii care se potrivește intereselor lor.

Din cele de mai sus se poate observa că depozitele dintre fondurile atrase ale băncii reprezintă o sursă importantă de resurse. Cu toate acestea, o astfel de sursă de formare a resurselor bancare precum depozitele are și unele dezavantaje. În primul rând, vorbim despre costurile materiale și monetare semnificative ale băncii atunci când atrage fonduri către depozite, disponibilitatea limitată a fondurilor într-o anumită regiune. Cu toate acestea, concurența dintre bănci pe piața resurselor de credit le obligă să ia măsuri pentru dezvoltarea serviciilor care să contribuie la atragerea depozitelor.

1.3 Analiza pieței ruse a serviciilor de depozit

Procesul de formare a unei politici de depozit este strâns legat de politica băncii privind rata dobânzii, întrucât dobânda de depozit este un instrument eficient în domeniul atragerii resurselor. La momentul reglementării de stat, ratele marginale ale dobânzilor erau stabilite prin lege în funcție de scadența depozitului. În prezent, băncile pot stabili în mod independent rate ale dobânzii competitive pe baza ratei de actualizare a Băncii Centrale a Federației Ruse (10,00% din 30 septembrie 2009), precum și a stării pieței monetare și pe baza propriei politici de depozit.

O caracteristică a pieței depozitelor de uz casnic este influența semnificativă a nivelurilor ratelor dobânzii asupra formării cererii de depozite - adică ratele dobânzilor la depozite stabilite de bănci determină în mare măsură rata de creștere a bazei lor de resurse. Mai mult, pentru diferite grupuri de bănci, această influență se manifestă în diferite grade. O astfel de eterogenitate a pieței poate duce la o redistribuire semnificativă a cotelor de piață între bănci, care poate fi însoțită de apariția de noi jucători majori. Să încercăm să înțelegem aceste procese.

O analiză a costului resurselor bancare indică faptul că instituțiile de credit rusești folosesc în mod activ factorul manipulării ratelor dobânzii în politica lor de depozit pentru a asigura afluxul de noi deponenți. Desigur, nivelul ratelor dobânzilor nu este singurul factor care determină fluctuațiile bazei de depozit, ci, din punct de vedere practic, sarcina de a determina impactul costului depozitelor asupra fluctuațiilor bazei de clienți „ceteris paribus” este foarte relevant.

Creșterea ratelor de depozit duce la o creștere a ratei de creștere a bazei totale de depozite a băncii. De exemplu, dacă în 2006 nivelul mediu al dobânzilor la băncile comerciale era de aproximativ 10% (în același timp, s-a înregistrat o creștere a depozitelor bancare la o rată echivalentă cu 40% pe an), atunci abaterea ratelor de atragerea băncilor la 11% în medie le-a asigurat o creștere a ratei de creștere a depozitelor de până la 50%.

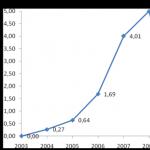

Dinamica depozitelor atrase ale populaţiei în sistemul bancar, din 2006 până în a doua jumătate a anului 2008, a avut un trend pozitiv. Acest lucru sa datorat creșterii veniturilor gospodăriilor și creșterii nivelului de încredere în sistemul bancar (Figura 8). În prezent, creșterea volumului fondurilor atrase a încetinit din cauza crizei financiare. Cele mai mari rate de pe piața depozitelor bancare ale persoanelor fizice sunt demonstrate de instituțiile de credit din grupa „alte”. Aceste bănci mijlocii sunt cele mai active în atragerea de noi clienți, iar mărimea plăților dobânzilor devine principalul argument de care dispun atunci când atrage noi deponenți (fiabilitatea acestor instituții de credit nu este încă capabilă să le influențeze în mod semnificativ politica de depozit de la sine. ).

Figura 8. Dinamica depozitelor gospodăriilor populației pentru perioada (2006-2008)

Sistemul de asigurare a depozitelor care a apărut în Rusia, pe lângă avantajele evidente, poate aduce și anumite pericole - în opinia populației, există o netezire treptată a evaluărilor riscurilor diferitelor bănci care diferă în niveluri reale de stabilitate financiară. Drept urmare, factorul preț este pentru aceste bănci principalul instrument în lupta competitivă. Nu întâmplător, în acest grup de bănci cererea de depozite este cea mai sensibilă la modificările ratelor dobânzilor. Și asta explică cele mai mari rate de creștere a depozitelor gospodăriilor din acest grup de bănci.

Costul resurselor corespunzătoare din grupul celor mai mari bănci private rusești depășește ușor nivelurile costului depozitelor în băncile comerciale. Acest grup s-a bucurat inițial de o încredere mai mare în rândul populației (comparativ cu băncile din grupurile „junior”), ceea ce le-a permis să asigure un cost moderat de atragere a depozitelor pentru o perioadă destul de lungă. Cu toate acestea, în ultimii ani, avantajele competitive ale acestui grup de bănci au fost în scădere în ochii populației, ceea ce, pe de o parte, se explică prin apariția unui sistem de asigurare a depozitelor și, pe de altă parte, prin experiența crizei bancare din vara anului 2004, când câteva mari bănci rusești erau pe punctul de a-și pierde solvabilitatea. Ca urmare, statutul băncilor mari se stabilizează treptat în raport cu instituțiile de credit mai mici. Și, ca urmare, factorul preț, precum și pentru băncile din grupul „alte” joacă un rol important aici - sensibilitatea la modificările ratelor dobânzilor. În același timp, sensibilitatea ridicată combinată cu rate destul de ridicate nu le garantează aceleași rate de creștere ale bazei lor de depozite. Acest lucru se datorează „neloialității” deosebite a clientelei lor, care, în mod rezonabil, nevăzând o diferență semnificativă de riscuri, a preferat să transfere depozite către instituții de credit mai mici care oferă dobânzi evident mai mari.

Cel mai semnificativ este costul resurselor grupului de bănci cu participarea capitalului străin. Politica lor de depozit se bazează pe ratinguri de credit ridicate ale structurilor-mamă, care sunt de neatins pentru băncile comerciale rusești. Acest factor permite băncilor cu participarea capitalului străin să atragă fonduri de la populație la rate scăzute destul de ieftin. Totodată, din primăvara anului 2005, grupul băncilor cu capital străin rămâne singura categorie de bănci care cresc constant costul depozitelor. Acest efect pare să se datoreze a doi factori.

În primul rând, inițial, principala clientelă a băncilor cu capital străin erau segmente bogate ale populației, care prețuiesc fiabilitatea depozitelor bancare și sunt gata să suporte dobânzi scăzute. Cu toate acestea, un grup în mod deliberat mic de deponenți astăzi nu mai poate oferi o creștere semnificativă a volumului de atracție. Aceasta înseamnă că băncile sunt forțate să acorde atenție altor potențiali deponenți care sunt mai concentrați pe obținerea de venituri din dobânzi. Din fericire, nivelurile scăzute actuale ale ratelor de depozit ale băncilor cu capital străin permit creșterea acestora fără o reducere semnificativă a marjelor bancare.

În al doilea rând, creșterea recentă a costului împrumuturilor pe piețele externe a făcut ca piața rusă a depozitelor să fie cu adevărat interesantă pentru băncile cu capital străin și sunt gata să lupte activ pentru un loc pe ea, mai ales în actuala criză financiară.

Dacă până de curând sensibilitatea ratelor de creștere a depozitelor pentru băncile cu participarea capitalului străin la valoarea depozitelor era efectiv absentă, acum putem deja declara disponibilitatea acestora de a atrage noi deponenți.

Dacă te uiți la dinamica depozitelor în valută străină și în ruble, poți vedea că în ultimii cinci ani, rata de creștere a depozitelor persoanelor fizice în ruble a depășit aproape constant rata de creștere a depozitelor în valută străină, care a fost cauzată de scăderea în popularitatea dolarului.

Figura 9 Ratele de creștere a rublei și a depozitelor în valută

La 1 iulie 2008, depozitele în valută reprezentau 13,6% din volumul total al depozitelor. Astăzi, conform Băncii Rusiei, volumul depozitelor în valută este de aproximativ 30% din total.

Vorbind despre ratele dobânzilor, trebuie menționat următoarele: pentru anumite tipuri de conturi de depozit, valoarea veniturilor este determinată de termenul depozitului, suma, specificul funcționării contului, volumul și natura serviciilor aferente. , și depinde de respectarea de către client a condițiilor de depozit.

Sistemul ratelor dobânzilor la depozite ar trebui să fie orientat către condițiile pieței, având în vedere indispensabilă ierarhia emergentă a fiabilității instrumentelor comparabile. Astfel, o bancă care menține ratele la un nivel mai scăzut decât concurenții apropiați din punct de vedere al fiabilității riscă să-și piardă o parte din clientelă.

Acumularea dobânzii la depozitele băncii reprezintă partea principală a cheltuielilor de exploatare. Prin urmare, banca, pe de o parte, nu este interesată de un nivel ridicat al dobânzilor, iar pe de altă parte, este nevoită să mențină un astfel de nivel al dobânzilor la depozite care ar fi atractiv pentru clienți. Încercând să atragă depozite, în special de dimensiuni mari și pe o perioadă lungă de timp, băncile comerciale oferă dobânzi mari clienților lor, în ciuda creșterii costurilor cu dobânzile. Cu toate acestea, atragerea de fonduri de la populație de către bănci nu este nelimitată. Începând cu 01 ianuarie 2009 rata medie a dobânzii la fondurile atrase este de 12% pe an (conform statisticilor Băncii Centrale). Dacă urmărim dinamica ratelor % în băncile comerciale din Nord-Vest în ultimii 3 ani, putem concluziona că rata medie a dobânzii la depozite a crescut cu aproximativ + - (3-4)%. Ratele dobânzilor la depozite s-au schimbat semnificativ mai ales în contextul crizei care s-a dezvoltat în lume. Doar pentru trimestrul I 2009 au crescut cu aproximativ (3-5)% în aproape toate băncile comerciale.

Capitolul 2 Politica de depozit a unei bănci comerciale (pe exemplul SA „Băncii” Petrovsky „)

2.1 Locul SA „Băncii” Petrovsky „pe piața serviciilor bancare

Înainte de a analiza o anumită zonă de activitate a oricărui subiect al economiei, este necesar să facem o scurtă descriere a acesteia.

Banca Petrovsky a fost înregistrată de Banca Centrală a RSFSR la 12 noiembrie 1990. În 1991, au început să lucreze primele 5 sucursale din Sankt Petersburg, precum și primul birou din afara orașului.

În 1992, a fost semnat un acord de cooperare între bancă și Departamentul Serviciului Poștal Federal. Încă de anul viitor, împreună cu Serviciul Federal de Penitenciare și filiala din Sankt Petersburg a Fondului de Pensii al Federației Ruse, Petrovsky a început să introducă o tehnologie pentru plata pensiilor din conturile curente de pensii la oficiile poștale ale orașului. În 1997, „Petrovsky” a început să-și introducă tehnologia pensiilor în regiunea Leningrad.

În 1997, Banca a primit statutul de bancă autorizată a Guvernului Federației Ruse categoria „C”, precum și de bancă autorizată a guvernului regiunii Leningrad.

În 2000, conducerea Băncii a decis să redenumească Banca în OJSC „Petrovsky People’s Bank”.

În 2002, din cauza schimbării acționarilor Băncii, Petrovsky Narodny Bank a fost redenumită în MDM-Bank St. Petersburg.

În mai 2006, pachetul de control al Băncii a fost achiziționat de East European Financial Corporation. În conformitate cu hotărârea adunării generale a acționarilor Băncii, a fost aprobată o nouă denumire a Băncii: Societatea pe acțiuni deschise „Bank of the Eastern European Financial Corporation” (denumire prescurtată - SA „VEFK Bank”).

La 29 octombrie 2008, Agenția de Asigurare a Depozitelor (DIA), în baza cerințelor Legii federale „Cu privire la măsurile suplimentare pentru consolidarea stabilității sistemului bancar în perioada de până la 31 decembrie 2011”, și-a asumat funcțiile de administrație interimară pentru a gestiona Banca EEFC. În februarie 2009 s-au ajuns la acorduri privind participarea NOMOS-BANK și FC OTKRITIE ca co-investitori în capitalul VEFK Bank.

În cadrul măsurilor de redresare financiară ale Băncii, investitorii reprezentați de NOMOS-BANK și OTKRITIE Financial Corporation au răscumpărat 25% din emisiunea suplimentară de acțiuni VEFC Bank. Restul de 50% din emisiunea suplimentară a fost achiziționat de DIA.

În septembrie 2009, Banca a revenit la numele său original - Petrovsky Bank.

SA „Banca” Petrovsky „oferă o gamă largă de servicii atât pentru persoane juridice, cât și pentru persoane fizice. Banca oferă persoanelor fizice servicii precum depozite în ruble și valută străină, transferuri de bani, plata pensiilor, transferuri din conturi în ruble și valută, depozit de valori, tranzacții cu numerar, deschiderea și întreținerea cardurilor de plastic. Lista de servicii pentru organizații este destul de extinsă. Să le numim pe cele mai populare: împrumutul, deschiderea și menținerea conturilor în ruble și valută, proiecte de salarizare.

Direcția prioritară de activitate a Băncii Petrovsky OJSC este munca cu populația în zona atragerii depozitelor. Deponenții Băncii Petrovsky OJSC pot alege cea mai convenabilă schemă pentru economisirea și creșterea economiilor. Banca oferă clienților săi un sistem flexibil de depozite în ruble și valută străină pentru o perioadă de la 1 lună la 3 ani; diverse tipuri de depozite, permițându-vă să alegeți un depozit care să răspundă nevoilor clientului. JSC Bank Petrovsky emite propriile carduri internaționale de plastic VISA INTERNATIONAL și MASTER CARD INTERNATIONAL . SA „Banca” Petrovsky „are o rețea extinsă de corespondenți, formată din bănci importante din Rusia și CSI. Bank Petrovsky OJSC are o rețea de sucursale larg ramificată (a doua ca mărime după Sberbank) - 170 de sucursale în Sankt Petersburg și sucursale în orașele rusești. Munca intenționată pentru îmbunătățirea serviciilor bancare și extinderea gamei acestora a devenit baza unei creșteri semnificative a numărului de clienți ai Băncii Petrovsky OJSC.

Schimbarea acționarilor și a conducerii de vârf a VEFC Bank, care a avut loc la sfârșitul lunii aprilie 2009, precum și obținerea de către Bancă a statutului de instituție de credit cu participare de stat la capital, au avut un impact pozitiv asupra atitudinii față de Bancă. din partea persoanelor fizice.inversarea trendului descendent al principalilor indicatori care caracterizează volumul operațiunilor de deservire a persoanelor fizice, observat în perioada anterioară.vezi Figura 10. În același timp, volumul depozitelor la termen a crescut cu 6,6%, solduri pe conturile de pensii din sediile suplimentare ale Băncii - cu 15,5%, soldurile pe conturile de card bancar - cu 14,1%.

Figura 10 Dinamica depozitelor persoanelor fizice pentru perioada 10.08-09.2009

Venitul mediu lunar al băncii din tranzacții cu persoane fizice (transferuri de bani, facturi de utilități, depozit de valori etc.) a crescut semnificativ și el. Dacă, spre comparație, în februarie-martie anul acesta. au avut o medie de 7,5 milioane de ruble, apoi în iunie venitul Băncii a crescut la 8,3 milioane, în iulie - la 8,6 milioane.

Numărul transferurilor de bani efectuate de Bancă, care, de exemplu, în primăvara acestui an, a fost de 15-16 mii de unități pe săptămână, a ajuns acum la 20 de mii.

Separat, aș dori să constat o creștere serioasă a soldurilor din conturile pensionarilor care primesc pensii direct la birourile Băncii Petrovsky OJSC. După cum știți, pensionarii care primesc pensie la Bancă pot fi deserviți atât în oficiile poștale, cât și în oficiile suplimentare ale Băncii. Totodată, lista serviciilor oferite acestei categorii de clienți în oficii suplimentare este mai largă decât în oficiile poștale. Acest fapt este înțeles și de pensionarii înșiși, din iulie 2009 banca deservește aproximativ 1,2 milioane de pensionari. Soldurile din conturile pensionarilor pentru prima jumătate a anului au crescut cu 1 miliard de ruble (53%).

Vorbind despre persoanele juridice, trebuie menționat că din mai 2009 soldurile conturilor au crescut cu 20% - până la 7,5 miliarde de ruble. Dacă la începutul anului clienții corporativi au deschis aproximativ 150 de conturi pe săptămână în Bank Petrovsky OJSC, atunci până la sfârșitul lunii septembrie 2009 sunt deschise 250-270 de conturi noi pe săptămână.Numărul total de conturi ale persoanelor juridice este acum de 67 mii. unitati.

Potrivit revistei Expert, Bank Petrovsky se află pe locul 41 în clasamentul celor mai mari 100 de bănci din Rusia în 2008, începând cu 01.01.2009. Banca se numără printre primele 30 de bănci lider în atragerea de depozite de la persoane fizice în 2008, pe locul 26.

2.2 Tipuri de depozite ale Băncii Petrovsky OJSC

Depozitele gospodăriilor sunt de mare importanță în baza de resurse a Băncii Petrovsky OJSC. Astfel, la 1 septembrie 2009, depozitele gospodăriilor populaţiei constituiau 80,0% din totalul resurselor. Acest lucru este destul de natural, deoarece Petrovsky acordă în mod constant o atenție deosebită depozitelor populației.

Luați în considerare actualul din 01.09.2009. tipuri de depozite și condiții pentru acestea. Acestea pot fi împărțite în trei grupe principale: depozite la termen, depozite pentru pensii și depozite la vedere.

Tabel nr. 1 Tipuri de depozite la 01.10.2009

| Tipuri de depozite | Termen de depozit, prelungire | Valoarea avansului și a contribuțiilor suplimentare | Notă | % anual |

| Post Restant | orice | Cel puțin 10 ruble. Adăuga. Contribuțiile sunt nelimitate | 0,15 | |

| Toamnă |

peste 1 an pana la 3 ani |

De la 1000 de ruble De la 100 de dolari De la 100 de euro |

4.35-14.70 | |

| Toamna-pensie |

peste 1 an pana la 3 ani |

De la 1000 de ruble De la 100 de dolari De la 100 de euro |

Adăuga. nu sunt prevăzute contribuții/plăți capitalizarea, prelungirea | 4.55-14.90 |

| Petrovsky-clasic |

peste 1 an pana la 3 ani |

De la 1000 de ruble De la 100 de dolari De la 100 de euro. |

4.10-14.70 | |

| Petrovsky-clasic cu o plată lunară de % |

peste 1 an pana la 3 ani |

De la 1000 de ruble De la 100 de dolari De la 100 de euro |

Adăuga. contribuțiile/plățile nu sunt furnizate. % plata lunara |

3.10-13.70 |

| Petrovsky-cumulativ |

peste 1 an pana la 3 ani |

De la 1000 de ruble De la 300 de dolari De la 300 de euro Contribuții de la 500 de ruble, 50 de dolari, euro |

Adăuga. plățile de capitalizare nu sunt furnizate | 5.10-13.70 |

| Petrovsky-dobândă compusă |

peste 1 an pana la 3 ani |

De la 1000 de ruble De la 100 de dolari De la 100 de euro |

Adăuga. contribuții / plăți, nefurnizate | 3.60-14.20 |

| Petrovsky-multivalută |

peste 1 an pana la 3 ani |

De la 30000 de ruble De la 1000 de dolari De la 1000 de euro Contribuțiile sunt nelimitate |

Adăuga. nu sunt prevăzute plăți de capitalizare, prelungire | 6.35-13.70 |

| Petrovsky-universal |

peste 1 an pana la 3 ani |

De la 10000 de ruble De la 300 de dolari De la 300 de euro Contribuții de la 1000 de ruble, 50 de dolari, euro |

scrierea cu majuscule nu este furnizată | 4.60-13.95 |

| Petrovsky-VIP |

peste 1 an pana la 3 ani |

De la 300000 de ruble De la 10000 de dolari De la 10000 euro |

Adăuga. capitalizarea contributiilor / platilor, neprevazute | 5.55-15.20 |

| Depozit de economii de pensie | 2 ani |

Contribuțiile sunt nelimitate |

Nu este furnizată nicio extensie | 12.50 |

| Contul curent al pensionarului | orice | 5-7 |

Tabelul nr. 1 arată că cele mai scumpe depozite pentru clienții individuali sunt depozitele de toamnă-pensie, toamnă, Petrovsky-clasic și Petrovsky-VIP. Acest lucru se datorează condițiilor acestor tipuri de depozite, și anume absența capitalizării lunare a dobânzii sau o sumă mare a depozitului, ca, de exemplu, în Petrovsky-VIP.

Se poate observa că un loc aparte în linia depozitelor îl ocupă depozitele destinate pensionarilor. Astfel, putem concluziona că Bank Petrovsky OJSC oferă o gamă largă de depozite care vizează diverse segmente de piață. Totodată, o atenție deosebită se acordă pensionarilor, cărora le este prevăzută o linie de depozite care le permite să țină cont de interesele lor. O alocare specială a depozitelor pentru pensionari se datorează faptului că aceștia reprezintă un segment important de deponenți pentru Bank Petrovsky OJSC.

Dacă luăm în considerare condițiile suplimentare pentru depozite, date pentru fiecare depozit separat în Anexa nr. 1, putem urmări următoarea tendință în utilizarea unui astfel de criteriu precum prelungirea. Dacă există o prelungire a depozitului în termenii acordului, atunci există o rată a dobânzii semnificativ mai mică decât pentru depozitele fără prelungire.

Analizând contribuțiile (depozitele) JSC Bank Petrovsky, puteți fi atenți la următoarele:

la stabilirea ratelor dobânzilor, banca leagă întotdeauna depozitele (depozitele) de perioada de investiție. Deci, de exemplu, dobânda depozitului „La cerere” este de 0,15%, iar rata dobânzii a „Depozitului de economii pentru pensie” pentru 2 ani este de 12,5%;

suma depozitului este, de asemenea, legată de rata dobânzii. Deci, de exemplu, depozitul Petrovsky acumulat timp de 1 an și 1 zi) în valoare de 1 până la 700 tr. acceptate la 13,25% pe an, si aceleasi depozite in valoare de 700 tr. și peste deja sub 13,70%;

rata dobânzii la depozitele de ruble nu este mai mică decât rata inflației, ceea ce salvează depozitele de depreciere;

pornind din faptul că veniturile sub formă de dobândă primite de contribuabili din depozitele la bănci nu sunt supuse impozitării dacă:

dobânda la depozitele în ruble se plătește în limitele sumelor calculate pe baza ratei actuale de refinanțare a Băncii Rusiei (10%), majorată cu cinci puncte procentuale ,

rata stabilită nu depășește 9 la sută pe an pentru depozitele în valută;

se poate observa că toate depozitele propuse nu sunt supuse impozitării (excepția este Petrovsky - VIP).

Pentru persoanele juridice Bank Petrovsky OJSC oferă clienților săi diverse opțiuni de plasare temporară de fonduri gratuite pentru diferite perioade:

· depozite la termen în ruble rusești și valută;

· Billete la ordin ale Băncii „Petrovsky” în ruble rusești și valută străină.

Banca oferă persoanelor juridice un instrument financiar pe termen mediu - un depozit bancar.

Contractul de depozit atestă cuantumul depozitului constituit Băncii și dreptul deponentului de a primi, după expirarea termenului stabilit, suma depozitului și dobânda stipulată în contract. Plata dobânzii la avans se face lunar sau în sumă forfetară după expirarea contractului. Se stabilește o rată fixă a dobânzii pentru întreaga durată a depozitului. Banca nu poate reduce sau majora unilateral rata dobânzii stipulată în contract. Ratele dobânzilor sunt stabilite în funcție de condițiile de plasare a fondurilor. În consecință, rata depinde de suma și termenul depozitului. Dacă deponentul solicită restituirea sumei depozitului înainte de expirarea contractului, dobânda este plătită la o rată de 0,01% pe an.

2.3 Analiza portofoliului de depozite

Scopul principal al politicii de depozit a Băncii Petrovsky OJSC este atragerea cantității optime de fonduri (pe termene și valute) necesare și suficiente pentru a funcționa pe piețele financiare, cu condiția să fie asigurat nivelul minim al costurilor.

Atragerea resurselor se realizează în cadrul unor operațiuni specifice prevăzute de actualele licențe bancare. În același timp, principalele instrumente utilizate de Bank Petrovsky OJSC pentru a atrage resurse sunt:

o deschiderea și menținerea conturilor persoanelor juridice și fizice, implicând primirea de fonduri pe aceste conturi;

o deschiderea și menținerea conturilor altor bănci, implicând primirea de fonduri în aceste conturi.

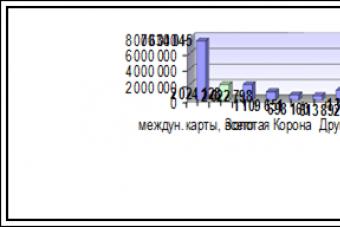

Lista instrumentelor de strângere de fonduri poate fi extinsă în cursul activităților bancare ulterioare. În timpul desfășurării operațiunilor de depozit, diviziile Băncii sunt ghidate de legislația Federației Ruse, reglementările Băncii Centrale a Federației Ruse, Carta Băncii, prezentul document și documentele interne care reglementează procedura și condițiile tehnice pentru efectuarea unor tipuri specifice de operațiuni bancare. Dacă urmărim dinamica pe mai mulți ani, putem observa o creștere constantă a soldurilor din conturile persoanelor juridice (Figura 11):

Figura 11 Dinamica soldurilor conturilor persoanelor juridice ale Băncii Petrovsky OJSC

Vom analiza depozitele persoanelor fizice folosind tabelul nr. 2:

Analiza portofoliului de depozite al SA „Bank” Petrovsky „în 2008 (în funcție de scadența investițiilor)

| Nu. p / p | Denumirea articolului din PDS | Contul de sold | Valoarea MPS, mii. freca. | Structura PDS, în % | Modificări de-a lungul perioadei (+/-) | |||

| la 1.01.0 8 G. | la 1.01.0 9 G. | la 1.01.0 8 G. | la 1.01.0 9 G. | în mii de ruble | V% | |||

Depozite (D), total inclusiv: |

Σ elementul 1 - 7 | 19270123.00 | 18033769.00 | 100.00 | 100.00 | -7% | ||

| eu. | Depozite la vedere (Dvostr), total | 410-423(01), 42309, 425-426 (01), 42609 | 290832.00 | 1 | 2 | 40013 | 15.9 | |

| II. | Depozite la termen (Ds), total | 17742937.00 | 99 | 98 | -6.8 | |||

| 1. | timp de până la 30 de zile | 410-423(02), 42310, 425-426 (02), 42610 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 2. | pe o perioadă de 30-90 de zile | 410-423 (03), 42311, 425-426 (03), 42611 | 445687 | 1109708 | 2 | 6 | 148 | |

| 3. | pe o perioadă de 91-180 de zile | 410-423(04), 42312, 425-426 (04), 42612 | 2247860 | 3590845 | 12 | 20 | 1342985 | 59.7 |

| 4. | pe o perioadă de la 181 de zile până la 1 an | 410-423(05), 42313, 425-426 (05), 42613 | 5946184 | 5155936 | 31 | 29 | -790248 | -13.3 |

| 5. | pe o perioadă de la 1 la 3 ani | 410-423(06), 42314, 425-426 (06), 42614 | 10379573 | 7886448 | 54 | 43 | -2493125 | -24.1 |

| 6. | pe o perioadă mai mare de 3 ani | 410-423(07), 42315, 425-426 (07), 42615 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |