ΠΤΥΧΙΑΚΗ ΕΡΓΑΣΙΑ

Καταθετική πολιτική εμπορικής τράπεζας

(στο παράδειγμα της JSC "Bank" Petrovsky ")

Κατασκευάστηκε από μαθητή της ομάδας 23FB-61

εξ αποστάσεως εκπαίδευση

Kordesova Elena Yurievna

Επιστημονικός σύμβουλος: Ph.D.,

Επίκουρος Καθηγητής I.G.Zaitseva

_____________________(υπογραφή)

Κριτής:

Επικεφαλής του επιχειρηματικού κέντρου Vyborg

OJSC Bank Petrovsky I.G. Barkovskaya

_____________________(υπογραφή)

Αγία Πετρούπολη 2009

Εισαγωγή

Κεφάλαιο 1 Θεωρητικά θεμέλια για τη διαμόρφωση της καταθετικής πολιτικής των εμπορικών τραπεζών

1.2 Ταξινόμηση καταθετικών εργασιών εμπορικών τραπεζών

1.3 Ανάλυση της ρωσικής αγοράς υπηρεσιών καταθέσεων

Κεφάλαιο 2 Πολιτική καταθέσεων μιας εμπορικής τράπεζας (στο παράδειγμα της JSC "Bank" Petrovsky ")

2.1 Θέση της JSC "Bank" Petrovsky "στην αγορά τραπεζικών υπηρεσιών

2.2 Τύποι καταθέσεων της Bank Petrovsky OJSC

2.3 Ανάλυση του χαρτοφυλακίου καταθέσεων της OJSC Bank Petrovsky

2.4 Οργάνωση διαμόρφωσης και εφαρμογής της καταθετικής πολιτικής

Κεφάλαιο 3 Βελτίωση της Πολιτικής Καταθέσεων

3.1 Εργαλεία για τη βελτίωση της καταθετικής πολιτικής της Bank Petrovsky OJSC

3.2 Το σύστημα ασφάλισης καταθέσεων στη Ρωσική Ομοσπονδία και η βελτίωσή του

συμπέρασμα

Βιβλιογραφία

Παράρτημα 1

Παράρτημα 2

Παράρτημα 3

ΕΙΣΑΓΩΓΗ

Η ιδιαιτερότητα ενός τραπεζικού ιδρύματος ως ενός από τους τύπους εμπορικής επιχείρησης είναι ότι η συντριπτική πλειονότητα των πόρων του σχηματίζεται όχι σε βάρος των δικών του, αλλά σε βάρος των δανειακών κεφαλαίων. Οι δυνατότητες των τραπεζών στην άντληση κεφαλαίων δεν είναι απεριόριστες και ρυθμίζονται από την κεντρική τράπεζα σε οποιοδήποτε κράτος.

Το κύριο μέρος των πόρων των τραπεζών σχηματίζεται από δανειακά κεφάλαια, τα οποία καλύπτουν έως και το 90% της συνολικής ανάγκης σε κεφάλαια για ενεργές τραπεζικές εργασίες. Μια εμπορική τράπεζα έχει τη δυνατότητα να προσελκύει κεφάλαια από επιχειρήσεις, οργανισμούς, ιδρύματα, ιδιώτες και άλλες τράπεζες με τη μορφή καταθέσεων (καταθέσεων) και να ανοίγει κατάλληλους λογαριασμούς.

Τα κεφάλαια που προσελκύουν οι τράπεζες ποικίλλουν ως προς τη σύνθεση. Οι κύριοι τύποι τους είναι κεφάλαια που συγκεντρώνονται από τράπεζες κατά τη διαδικασία συνεργασίας με πελάτες (καταθέσεις), κεφάλαια που συσσωρεύονται με την έκδοση δικών τους χρεωστικών υποχρεώσεων (πιστοποιητικά καταθέσεων και αποταμιεύσεων).

Το αναφερόμενο θέμα της διατριβής σχετίζεται στενά με το πιο οξύ, κατά τη γνώμη μου, επί του παρόντος το πρόβλημα του ρωσικού τραπεζικού συστήματος - το πρόβλημα της τραπεζικής ρευστότητας.

Συνάφειαεπιλεγμένο θέμα της έρευνας είναι ότι η ασταθής κατάσταση στις χρηματοπιστωτικές αγορές στην τρέχουσα κρίση, ο αυξανόμενος πληθωρισμός, ο ανταγωνισμός και άλλοι παράγοντες - όλα αυτά έχουν τεράστιο αντίκτυπο σε μια εμπορική τράπεζα. Επομένως, μια σαφής και προσεκτική πολιτική καταθέσεων επιτρέπει σε μια εμπορική τράπεζα να διατηρήσει τη θέση της και να αναπτυχθεί.

σκοπόςΗ πτυχιακή έρευνα είναι η ανάπτυξη προτάσεων για τη βελτίωση της καταθετικής πολιτικής μιας εμπορικής τράπεζας στο σύστημα ενίσχυσης της οικονομικής της σταθερότητας.

Με βάση αυτή τη ρύθμιση στόχου, υπήρχαν τις παρακάτω εργασίες :

Εξετάστε τα θεωρητικά θεμέλια της διαμόρφωσης της καταθετικής πολιτικής μιας εμπορικής τράπεζας.

Αναλύστε το χαρτοφυλάκιο καταθέσεων της Bank Petrovsky OJSC.

Εξετάστε την κατάσταση και τη δυναμική της προσέλκυσης καταθέσεων.

Για να αναλύσετε την πολιτική καταθέσεων μιας εμπορικής τράπεζας στο παράδειγμα της Bank Petrovsky OJSC.

Αντικείμενο μελέτηςαυτής της διατριβής είναι η JSC "Bank" Petrovsky ".

Θέμαδιατριβή προσελκύονται κεφάλαια φυσικών και νομικών προσώπων και η τοποθέτησή τους μέσω καταθετικών εργασιών και καταθετικής πολιτικής στην OJSC "Bank" Petrovsky "

πρακτική σημασίαΑυτή η διατριβή είναι ότι μπορεί να χρησιμοποιηθεί ως πρόσθετο υλικό για μια πιο λεπτομερή μελέτη αυτού του θέματος.

Μεθοδολογική βάσηέργα είναι: η μέθοδος σύνθεσης, ανάλυση, η μέθοδος γενίκευσης, η διαλεκτική μέθοδος.

θεωρητική βάσηη έρευνα συνέταξε νομοθετικές πράξεις της Τράπεζας της Ρωσίας, συμπεριλαμβανομένου του ομοσπονδιακού νόμου αριθ. πληροφοριακά συστήματα.

Βάση πληροφοριώνη διατριβή ήταν τα στοιχεία των τριμηνιαίων εκθέσεων και ο εσωτερικός κανονισμός της JSC "Bank" Petrovsky "g. St. Petersburg.

Η παρούσα διπλωματική έχει την εξής δομή: εισαγωγή, τρία κεφάλαια, συμπέρασμα, βιβλιογραφία, εφαρμογές.

Κεφάλαιο 1. Θεωρητικές βάσεις για τη διαμόρφωση της καταθετικής πολιτικής των εμπορικών τραπεζών

Στις σύγχρονες συνθήκες, για την αποτελεσματική λειτουργία, ανάπτυξη και επίτευξη των στόχων της, κάθε εμπορική τράπεζα πρέπει να αναπτύξει τη δική της καταθετική πολιτική, δηλαδή μια πρακτική στρατηγική διαχείρισης. Όπως γνωρίζετε, η προσέλκυση οικονομικών πόρων και η μετέπειτα τοποθέτησή τους είναι οι κύριες μορφές δραστηριότητας μιας εμπορικής τράπεζας.

Ένα κεφάλαιο κεφαλαίων που σχηματίζεται σε πληρωμένη βάση χρησιμοποιείται για την επένδυση σε ενεργά μέσα. Ως εκ τούτου, οι παθητικές εργασίες είναι πρωταρχικές σε σχέση με τις περισσότερες τραπεζικές εργασίες που στοχεύουν στη δημιουργία εισοδήματος. Από αυτή την άποψη, τα προσελκόμενα κεφάλαια θα πρέπει να θεωρούνται ως ανεξάρτητο αντικείμενο πολιτικής.

Έτσι, η διαχείριση των προσελκυόμενων κεφαλαίων αποτελεί σημαντικό στοιχείο της επιχειρηματικής πολιτικής της τράπεζας. Ωστόσο, ζητήματα που σχετίζονται με τη μελέτη των θεωρητικών θεμελίων αυτού του τομέα δραστηριότητας δεν έχουν αναπτυχθεί επαρκώς στην επιστημονική βιβλιογραφία. Αυτό ισχύει ιδιαίτερα για την έννοια της καταθετικής πολιτικής μιας εμπορικής τράπεζας ως αναπόσπαστο στοιχείο της στρατηγικής διαχείρισης υποχρεώσεων.

Ο ορισμός της ουσίας της καταθετικής πολιτικής της τράπεζας δεν μπορεί να προσεγγιστεί με σαφήνεια, καθώς ποικίλλει ανάλογα με το αντικείμενό της. Η πολιτική καταθέσεων είναι μια στρατηγική και τακτική μιας εμπορικής τράπεζας για την προσέλκυση κεφαλαίων πελατών σε αποπληρωτέα βάση.

Η καταθετική πολιτική της τράπεζας θα πρέπει να περιλαμβάνει:

Ανάπτυξη στρατηγικής για την υλοποίηση των δραστηριοτήτων της τράπεζας για άντληση κεφαλαίων σε καταθέσεις, με βάση μια ολοκληρωμένη έρευνα αγοράς, δηλαδή ανάλυση του χρηματοοικονομικού περιβάλλοντος, της θέσης και του ρόλου της τράπεζας στον τομέα της άντλησης κεφαλαίων, της διάγνωσης και πρόβλεψη;

Διαμόρφωση τακτικών εμπορικών τραπεζών για την ανάπτυξη, προσφορά και προώθηση νέων τραπεζικών καταθετικών προϊόντων για πελάτες (στον τομέα των εμπορευμάτων, της τιμολόγησης, του μάρκετινγκ και της επικοινωνιακής πολιτικής).

Εφαρμογή της αναπτυγμένης στρατηγικής και τακτικής.

Παρακολούθηση της εφαρμογής της πολιτικής και της αποτελεσματικότητάς της.

Παρακολούθηση των δραστηριοτήτων μιας εμπορικής τράπεζας για άντληση κεφαλαίων.

Το κύριο έγγραφο που ρυθμίζει στις εμπορικές τράπεζες τη διαδικασία προσέλκυσης προσωρινά δωρεάν κεφαλαίων επιχειρήσεων, οργανισμών και πληθυσμού σε τραπεζικούς λογαριασμούς σε διάφορα είδη καταθέσεων (καταθέσεις) είναι η πολιτική καταθέσεων της τράπεζας. Πρόκειται για ένα έγγραφο που αναπτύσσεται από κάθε τράπεζα ανεξάρτητα με βάση το στρατηγικό σχέδιο της τράπεζας, ανάλυση της δομής, της κατάστασης και της δυναμικής της βάσης πόρων της τράπεζας και με βάση τις προοπτικές ανάπτυξής της. Επιπλέον, χρησιμοποιούνται τέτοια έγγραφα που καθορίζουν τις κύριες κατευθύνσεις και προϋποθέσεις για την τοποθέτηση των προσελκυσμένων κεφαλαίων, όπως η Πιστωτική Πολιτική της Τράπεζας και η Επενδυτική Πολιτική της Τράπεζας.

Το έγγραφο «Καταθετική πολιτική της τράπεζας» θα πρέπει να καθορίζει τη στρατηγική της για άντληση κεφαλαίων για την εκπλήρωση των καταστατικών απαιτήσεων, στόχων και στόχων που καθορίζονται από τα μνημόνια για την πιστωτική και επενδυτική πολιτική, με επίκεντρο τη διατήρηση της ρευστότητας της τράπεζας και τη διασφάλιση κερδοφόρων εργασιών. Συγκεκριμένα, η τράπεζα παρέχει:

Προοπτικές για την αύξηση των ιδίων κεφαλαίων της τράπεζας (κεφάλαιο) και ως εκ τούτου η αναλογία μεταξύ ιδίων και δανειακών κεφαλαίων.

Η δομή των προσελκυσμένων και δανειακών κεφαλαίων (καταθέσεις, καταθέσεις, διατραπεζικά δάνεια, συμπεριλαμβανομένων δανείων από την Κεντρική Τράπεζα της Ρωσικής Ομοσπονδίας).

Προτιμώμενοι τύποι καταθέσεων και καταθέσεων, όροι προσέλκυσής τους. η αναλογία μεταξύ προθεσμιακών καταθέσεων (καταθέσεων) και για την περίοδο "κατ' απαίτηση"·

Η κύρια ομάδα καταθέσεων και καταθέσεων, δηλαδή η κατηγορία των καταθετών.

Γεωγραφία προσέλκυσης και δανεισμού κεφαλαίων.

Επιθυμητές πιστώτριες τράπεζες για διατραπεζικά δάνεια, όροι προσέλκυσης των τελευταίων. προϋποθέσεις για την προσέλκυση καταθέσεων (καταθέσεων) και διατραπεζικών δανείων·

Τρόποι προσέλκυσης καταθέσεων (με βάση τραπεζικό λογαριασμό, λογαριασμό ανταποκριτή, συμφωνίες τραπεζικής κατάθεσης (κατάθεσης), με έκδοση ιδίων πιστοποιητικών, συναλλαγματικών).

Η αναλογία μεταξύ καταθέσεων σε ρούβλι και ξένου νομίσματος (καταθέσεις).

Νέες μορφές προσέλκυσης κεφαλαίων σε καταθέσεις.

Ειδικοί όροι για το άνοιγμα ορισμένων τύπων καταθέσεων (καταθέσεις).

Μέτρα συμμόρφωσης με τα πρότυπα κινδύνου της τράπεζας για δανειακά κεφάλαια.

Η πολιτική καταθέσεων πρέπει πρώτα από όλα να πληροί τις ακόλουθες προϋποθέσεις:

- οικονομική σκοπιμότητα.

– ανταγωνιστικότητα·

- εσωτερική συνοχή.

Η ταξινόμηση των υποκειμένων και των αντικειμένων της καταθετικής πολιτικής της τράπεζας συνοψίζεται στο (Εικ. 1).

Σχήμα 1 Σύνθεση υποκειμένων και αντικειμένων της καταθετικής πολιτικής της τράπεζας

Η διαμόρφωση της καταθετικής πολιτικής μιας εμπορικής τράπεζας βασίζεται τόσο σε γενικές όσο και σε ειδικές αρχές, κάτι που αποτυπώνεται ξεκάθαρα στο (Εικ. 2).

Σχήμα 2 - Αρχές διαμόρφωσης της καταθετικής πολιτικής

Ορισμένες διαρθρωτικές υποδιαιρέσεις της τράπεζας (ταμείο, χρηματοοικονομικό τμήμα, τμήμα επιχειρηματικής ανάπτυξης, τμήμα πιστώσεων, τμήμα κινητών αξιών), καθώς και τα διοικητικά όργανα της τράπεζας ασχολούνται με την ανάπτυξη και εφαρμογή της καταθετικής πολιτικής της τράπεζας σε στενή διασύνδεση μεταξύ τους : υποχρεώσεις.

Ρύζι. 3. Διευρυμένη τυπική δομή τράπεζας

Έτσι, το διοικητικό συμβούλιο της τράπεζας καθορίζει και εγκρίνει τις κύριες κατευθύνσεις της καταθετικής πολιτικής, εγκρίνει τη διαδικασία και τις προϋποθέσεις προσέλκυσης καταθέσεων και ασκεί γενικό έλεγχο στην εφαρμογή της καταθετικής πολιτικής.

Η Επιτροπή Διαχείρισης Ενεργητικού και Παθητικού λαμβάνει θεμελιώδεις αποφάσεις για τη διαμόρφωση ενός χαρτοφυλακίου καταθέσεων, αναλύει τη δομή και τη δυναμική των πόρων, την ενδεχόμενή τους σε όρους και ποσά με τα περιουσιακά στοιχεία της τράπεζας, προκειμένου να αναπτύξει, εάν χρειαστεί, αποφάσεις προσαρμογής της καταθετικής πολιτικής της τράπεζας. ; ασκεί τρέχοντα έλεγχο στην εφαρμογή της καταθετικής πολιτικής από επιμέρους διαρθρωτικές υπηρεσίες της τράπεζας.

Η οικονομική διαχείριση της τράπεζας, μαζί με το ταμείο, καθορίζει τη συνολική ανάγκη της τράπεζας για καταθέσεις (για ένα έτος, συμπεριλαμβανομένης της ανάλυσης ανά τρίμηνα): ορίζει τα επιτόκια για κάθε τύπο πόρων (καταθέσεις (καταθέσεις), γραμμάτια , διατραπεζικά δάνεια)· καθορίζει το ποσό της κράτησης των προσελκυσμένων κεφαλαίων στην Τράπεζα της Ρωσίας· ελέγχει τη συμμόρφωση της τράπεζας με τους δείκτες κινδύνου για δανειακά κεφάλαια που έχει καθορίσει η Τράπεζα της Ρωσίας κ.λπ.

Ειδικά τμήματα της τράπεζας συμμετέχουν άμεσα στην προσέλκυση καταθέσεων με διάφορες μορφές: το τμήμα καταθέσεων πολιτών, το τμήμα χρεογράφων (έκδοση ιδίων λογαριασμών, πιστοποιητικά καταθέσεων και ταμιευτηρίου), το τμήμα πιστώσεων ή το τμήμα ενεργητικού και παθητικού (καταθέσεις νομικά πρόσωπα) και άλλα τμήματα σύμφωνα με την εσωτερική οργανωτική δομή κάθε τράπεζας.

Για την πραγματοποίηση πρακτικών δραστηριοτήτων για την άντληση κεφαλαίων, οι τράπεζες αναπτύσσουν Κανονισμούς για τις εργασίες καταθέσεων (καταθέσεων). (χωριστά για καταθέσεις φυσικών προσώπων και καταθέσεις νομικών προσώπων), που ορίζουν:

Κανόνες και προϋποθέσεις αποδοχής καταθέσεων (καταθέσεις).

Νομικό καθεστώς υποκειμένων συμβατικών σχέσεων.

Η διαδικασία για τη σύναψη σύμβασης τραπεζικής κατάθεσης.

Τρόποι αποδοχής και έκδοσης κατάθεσης (κατάθεση).

Τον κατάλογο των εγγράφων που απαιτούνται για το άνοιγμα και τη χρήση κατάθεσης (κατάθεση) και τις απαιτήσεις για αυτά·

Τα δικαιώματα των καταθετών και η υποχρέωση της τράπεζας.

Τρόποι δεδουλευμένων και καταβολής τόκων καταθέσεων (καταθέσεις).

Οι ενδοτραπεζικές οδηγίες σχετικά με τη διαδικασία πραγματοποίησης συγκεκριμένων καταθετικών (καταθέσεων) πράξεων, οι οποίες αναπτύσσονται από την τράπεζα στο πλαίσιο της ανάπτυξης των κανονισμών για τις καταθέσεις (καταθέσεις), περιλαμβάνουν την οργάνωση των εργασιών ενός υποκαταστήματος (υποδιαίρεσης) της τράπεζας με διάφορα κατηγορίες καταθετών· τη διαδικασία έκδοσης εγγράφων που αντιστοιχούν στην εκτέλεση αυτών των πράξεων, το σχήμα της ροής των εγγράφων τους· προβληματισμό στη λογιστική των πράξεων αποδοχής και έκδοσης καταθέσεων, δεδουλευμένων και καταβολής τόκων επ' αυτών.

Ο όγκος των κεφαλαίων που προσελκύει η τράπεζα σε καταθέσεις (καταθέσεις) εξαρτάται από την κατάσταση της προσφοράς και της ζήτησης για νομισματικούς πόρους, το έλλειμμα ή το πλεόνασμα κεφαλαίων από την τράπεζα, την κατάσταση της αγοράς καταθέσεων.

Προκειμένου να προσελκύσουν κεφάλαια από επιχειρηματικούς φορείς και πολίτες στην κυκλοφορία τους, οι τράπεζες αναπτύσσουν και υλοποιούν μια ολόκληρη σειρά δραστηριοτήτων. Έτσι, πρώτα απ 'όλα, ένα σημαντικό μέσο ανταγωνισμού μεταξύ των τραπεζών για την προσέλκυση πόρων είναι η πολιτική επιτοκίων, επειδή το ύψος των εσόδων από επενδυμένα κεφάλαια χρησιμεύει ως σημαντικό κίνητρο για τους πελάτες να τοποθετήσουν τα προσωρινά ελεύθερα κεφάλαιά τους σε καταθέσεις (καταθέσεις).

Το επίπεδο των επιτοκίων στις καταθέσεις (καταθέσεις) καθορίζεται από κάθε εμπορική τράπεζα ανεξάρτητα με έμφαση στο επιτόκιο αναχρηματοδότησης της Τράπεζας της Ρωσίας και στην κατάσταση της αγοράς χρήματος, καθώς και βάσει των διατάξεων της δικής της πολιτικής καταθέσεων. Πρώτα απ 'όλα, το επίπεδο του επιτοκίου στις καταθέσεις (καταθέσεις) των τραπεζών εξαρτάται από το είδος των καταθέσεων (καταθέσεων). Κατά κανόνα, στις καταθέσεις όψεως, που χαρακτηρίζονται από αστάθεια του ισοζυγίου, υψηλή κινητικότητα και κινητικότητα, ορίζονται ελάχιστα επιτόκια.

Προκειμένου να ενθαρρύνουν τους πελάτες να διατηρούν σταθερά, μη μειούμενα υπόλοιπα στους λογαριασμούς ζήτησης, τα οποία γενικά έχουν σημαντικό αντίκτυπο στην κερδοφορία των πιστωτικών πράξεων, οι τράπεζες ορίζουν αυξημένο τόκο σε αυτούς ή στο ποσό του υπολοίπου όχι χαμηλότερο από το ελάχιστο που υπολογίζεται από τράπεζα και συμφωνηθεί με τον πελάτη (το οποίο ορίζεται στον τραπεζικό λογαριασμό).

Κατά τον καθορισμό του επιτοκίου στις προθεσμιακές καταθέσεις (καταθέσεις), ο καθοριστικός παράγοντας είναι η περίοδος για την οποία τοποθετούνται τα κεφάλαια: όσο μεγαλύτερη είναι η περίοδος, τόσο υψηλότερο είναι το επιτόκιο. Εξίσου σημαντικός παράγοντας είναι το ποσό της κατάθεσης και, επομένως, όσο μεγαλύτερο είναι το ποσό της κατάθεσης και όσο μεγαλύτερη είναι η περίοδος αποθήκευσής της, τόσο υψηλότερο είναι το επιτόκιο κατά κανόνα. Βασικό σημείο είναι η συχνότητα πληρωμής των εσόδων από καταθέσεις (καταθέσεις). Το επιτόκιο της κατάθεσης σχετίζεται αντιστρόφως με τη συχνότητα πληρωμής των εσόδων, δηλαδή όσο λιγότερο συχνά γίνονται, τόσο υψηλότερο είναι το επίπεδο του επιτοκίου της κατάθεσης (κατάθεσης) που ορίζει η τράπεζα. Πρέπει να σημειωθεί ότι η καταβολή τόκων στις τράπεζες με επιτόκια σημαντικά υψηλότερα από το οικονομικά δικαιολογημένο επίπεδο δεν είναι παράνομη. Στην περίπτωση αυτή, το υλικό όφελος που προκύπτει από τη διαφορά μεταξύ του επιτοκίου αναχρηματοδότησης της Κεντρικής Τράπεζας της Ρωσικής Ομοσπονδίας και του επιτοκίου του πιστωτικού ιδρύματος σε συγκεκριμένες καταθέσεις θα πρέπει να υπόκειται σε φόρο εισοδήματος.

Η πληρωμή τόκων σε κατάθεση (κατάθεση) μπορεί να γίνει:

· μια φορά το μήνα;

μια φορά το τρίμηνο?

μετά τη λήξη της σύμβασης.

Προκειμένου να τονωθεί η προσέλκυση κεφαλαίων πελατών σε λογαριασμούς χρόνου στην τράπεζα, οι όροι των καταθέσεων (καταθέσεων) ενδέχεται να προβλέπουν την κεφαλαιοποίηση των τόκων. Είναι δυνατό εάν η τράπεζα χρησιμοποιεί την τεχνική του ανατοκισμού κατά τον υπολογισμό του εισοδήματος.

Ο παραδοσιακός τύπος υπολογισμού του εισοδήματος είναι ο απλός τόκος, όταν το πραγματικό υπόλοιπο της κατάθεσης χρησιμοποιείται ως βάση υπολογισμού και, με βάση το επιτόκιο που ορίζει η συμφωνία, ο υπολογισμός και η πληρωμή του εισοδήματος της κατάθεσης γίνεται με την καθορισμένη συχνότητα. Ένας άλλος τύπος υπολογισμού εισοδήματος είναι ο ανατοκισμένος τόκος (τόκοι επί τόκων). Στην περίπτωση αυτή, μετά τη λήξη της περιόδου διακανονισμού, ο τόκος συγκεντρώνεται στο ποσό της κατάθεσης και το ποσό που προκύπτει προστίθεται στο ποσό της κατάθεσης. Έτσι, στην επόμενη περίοδο τιμολόγησης, το επιτόκιο εφαρμόζεται στο νέο ποσό κατάθεσης, το οποίο έχει αυξηθεί κατά το ποσό των προηγούμενων δεδουλευμένων εσόδων.

Για την άντληση κεφαλαίων για καταθέσεις, οι εμπορικές τράπεζες έχουν αρχίσει να χρησιμοποιούν ευρέως την ξένη εμπειρία, ειδικότερα, πραγματοποιούν:

· Ανάπτυξη διαφόρων προγραμμάτων για την προσέλκυση κεφαλαίων από τον πληθυσμό.

· παροχή διαφόρων ειδών υπηρεσιών σε πελάτες καταθετών, συμπεριλαμβανομένων εκείνων που δεν έχουν τραπεζικό χαρακτήρα (για παράδειγμα, στοιχεία ιατρικής περίθαλψης, συνδρομή σε περιοδικά οικονομικής βιβλιογραφίας, συνδρομές για υπηρεσίες εκδρομών σε μουσεία κ.λπ.).

Χρήση υψηλού επιτοκίου σε καταθέσεις επενδυτικής φύσης.

πρόγραμμα «Ποσοστό μπόνους».

Εκτός από μια πολιτική ευέλικτης επιτοκίου για την προσέλκυση κεφαλαίων, οι τράπεζες πρέπει να παρέχουν στους καταθέτες εγγυήσεις για την αξιοπιστία της τοποθέτησης κεφαλαίων σε καταθέσεις. Για να προστατέψουν τους επενδυτές και τους καταθέτες και να τους παράσχουν εγγυήσεις αποζημίωσης κεφαλαίων σε περίπτωση χρεοκοπίας τους, οι τράπεζες θα πρέπει να δημιουργήσουν ειδικά ταμεία ασφάλισης καταθέσεων τόσο κεντρικά όσο και αποκεντρωμένα.

Μαζί με την ασφάλιση καταθέσεων, είναι σημαντικό για τους καταθέτες να έχουν πρόσβαση σε πληροφορίες σχετικά με τις δραστηριότητες των εμπορικών τραπεζών και τις εγγυήσεις που μπορούν να παρέχουν. Κατά τη λήψη απόφασης για την τοποθέτηση των διαθέσιμων δωρεάν κεφαλαίων, κάθε πιστωτής πρέπει να είναι επαρκώς ενημερωμένος για την οικονομική κατάσταση της τράπεζας προκειμένου να εκτιμηθεί ο κίνδυνος μελλοντικών επενδύσεων. Από αυτή την άποψη, ανεκτίμητη βοήθεια στους καταθέτες και τους επενδυτές μπορεί να παρέχεται από αξιολογήσεις αξιολόγησης των δραστηριοτήτων των τραπεζών από ειδικούς φορείς και γραφεία.

Ταυτόχρονα, πρέπει να σημειωθεί ότι οι τράπεζες πρέπει επίσης να παρέχουν ολοκληρωμένες πληροφορίες για τις ίδιες (για το ύψος του εγκεκριμένου κεφαλαίου, τα ίδια κεφάλαια, τους ιδρυτές, τις προοπτικές ανάπτυξης, τα αποτελέσματα απόδοσης κ.λπ.) στους πιστωτές και τους καταθέτες τους. Αυτό ισχύει ιδιαίτερα για άτομα που επιλέγουν τράπεζες για να καταθέσουν τα χρήματά τους. Συνεπώς, στις εγκαταστάσεις τράπεζας (υποκατάστημα, υποκατάστημα, πρόσθετο γραφείο) που δέχεται καταθέσεις από πολίτες, προς ενημέρωση των καταθετών, θα πρέπει να προσκομίζονται τα εξής:

· άδεια από την Τράπεζα της Ρωσίας, η οποία δίνει σε μια συγκεκριμένη τράπεζα το δικαίωμα να δέχεται καταθέσεις από ιδιώτες είτε σε ρούβλια είτε σε ρούβλια και σε ξένο νόμισμα.

· Έκθεση ελεγκτή για την ετήσια έκθεση της τράπεζας.

· τον ισολογισμό της τράπεζας κατά την τελευταία ημερομηνία αναφοράς και την κατάσταση κερδών και ζημιών σύμφωνα με τα έντυπα για δημοσίευση σε έντυπη μορφή.

· θέση της τράπεζας στις καταθέσεις φυσικών προσώπων.

Κατάλογος τύπων καταθέσεων που δέχεται η τράπεζα από ιδιώτες. πρόσωπα·

προϋποθέσεις για κάθε τύπο καταθέσεων·

· Πληροφορίες σχετικά με τους όρους παροχής και εγγύησης καταθέσεων από την τράπεζα.

Έντυπα εγγράφων που απαιτούνται για την εγγραφή καταθέσεων και συναλλαγών μαζί τους.

· πληροφορίες του διοικητικού συμβουλίου της τράπεζας (ή άλλων οργάνων διαχείρισης της τράπεζας) σχετικά με αλλαγές στο επιτόκιο ορισμένων τύπων καταθέσεων (με αναφορά των λόγων και των όρων για την πραγματοποίηση αλλαγών στους όρους καταθέσεων).

Το έργο των πιστωτικών ιδρυμάτων για την προσέλκυση κεφαλαίων των πιστωτών στην κυκλοφορία τους συνδέεται με ορισμένους κινδύνους, τους οποίους πρέπει να λαμβάνουν υπόψη στις δραστηριότητές τους και να μπορούν να τους διαχειρίζονται προκειμένου να αποφευχθούν αρνητικές συνέπειες για τη ρευστότητα και τη σταθερότητα.

Η Τράπεζα της Ρωσίας θεσπίζει για τις τράπεζες και παρακολουθεί τη συμμόρφωσή τους με ορισμένους περιορισμούς στο ποσό των κεφαλαίων που συγκεντρώνονται. Σύμφωνα με τις τελευταίες οδηγίες της Τράπεζας της Ρωσίας, καθιερώνεται διαδικασία για τον προσδιορισμό των υπολοίπων σε λογαριασμούς ζήτησης και προθεσμιακών λογαριασμών φυσικών και νομικών προσώπων (με εξαίρεση τα πιστωτικά ιδρύματα) για τη συμπερίληψή τους στον υπολογισμό (εξαίρεση από τον υπολογισμό ) της στιγμιαίας (Η2), της τρέχουσας (Η3) και της μακροπρόθεσμης ρευστότητας (Η4) της τράπεζας.

Η προσέγγιση που προτείνει το διάταγμα εφαρμόζει τη μέθοδο που χρησιμοποιείται στη διεθνή πρακτική για την αξιολόγηση των κινδύνων ρευστότητας των τραπεζών, λαμβάνοντας υπόψη τις λεγόμενες «συμπεριφορικές» προσαρμογές, δηλαδή δείκτες που χαρακτηρίζουν την κατάσταση των περιουσιακών στοιχείων και των υποχρεώσεων με βάση τα συσσωρευμένα στατιστικά στοιχεία.

Το διάταγμα ορίζει ότι οι τράπεζες καθορίζουν ανεξάρτητα την καταλληλότητα χρήσης των τιμών των ελάχιστων συγκεντρωτικών υπολοίπων για τον υπολογισμό των δεικτών ρευστότητας.

Θα πρέπει να σημειωθεί ότι το σύνολο των κεφαλαίων που προσελκύει η τράπεζα από τους πελάτες της δεν μπορεί να λειτουργήσει ως πόροι για τις ενεργές δραστηριότητές της. Μέρος των κεφαλαίων που συγκεντρώνονται στο ποσό που καθορίζεται από το Διοικητικό Συμβούλιο της Τράπεζας της Ρωσίας υπόκειται σε υποχρεωτική κατάθεση σε ξεχωριστό λογαριασμό στην Τράπεζα της Ρωσίας. Η Τράπεζα της Ρωσίας αποτελεί το υποχρεωτικό αποθεματικό του πιστωτικού και τραπεζικού συστήματος του κράτους. Μπορεί να χρησιμοποιηθεί για την παροχή πιστωτικής βοήθειας σε εμπορικές τράπεζες από την Τράπεζα της Ρωσίας με διάφορους τρόπους, για διακανονισμούς με καταθέτες και πιστωτές σε περίπτωση χρεοκοπίας ενός πιστωτικού ιδρύματος.

Με την αλλαγή των κανόνων των υποχρεωτικών αποθεματικών, η Τράπεζα της Ρωσίας επηρεάζει την πιστωτική πολιτική των εμπορικών τραπεζών και, κατά συνέπεια, την κατάσταση της προσφοράς χρήματος σε κυκλοφορία. Για παράδειγμα, η μείωση των υποχρεωτικών αποθεματικών για κεφάλαια που προσελκύουν οι τράπεζες τους επιτρέπει να χρησιμοποιούν τους παραγόμενους πόρους στον κύκλο εργασιών τους σε μεγαλύτερο βαθμό, δηλ. αύξηση των πιστωτικών επενδύσεων στην εθνική οικονομία και αντίστροφα. Τα υποχρεωτικά αποθεματικά (απαιτήσεις αποθεματικών) είναι ένας μηχανισμός ρύθμισης της συνολικής ρευστότητας του τραπεζικού συστήματος, που χρησιμοποιείται για τον έλεγχο των νομισματικών μεγεθών με τη μείωση του πολλαπλασιαστή χρήματος.

Η υποχρέωση εκπλήρωσης των υποχρεώσεων αποθεματικών προκύπτει για μια εμπορική τράπεζα από τη στιγμή που λαμβάνει άδεια από την Τράπεζα της Ρωσίας για το δικαίωμα εκτέλεσης των σχετικών τραπεζικών εργασιών.

Οι δείκτες υποχρεωτικών αποθεματικών καθορίζονται από την Τράπεζα της Ρωσίας για ορισμένο χρονικό διάστημα και μπορούν να επανεξετάζονται περιοδικά, αλλά δεν μπορούν να υπερβαίνουν το 20% των υποχρεώσεων ενός πιστωτικού ιδρύματος. Θα πρέπει να σημειωθεί ότι τα πρότυπα των υποχρεωτικών αποθεματικών μπορούν να διαφοροποιηθούν ανάλογα με το χρονοδιάγραμμα άντλησης κεφαλαίων, τους τύπους τους (μετρητά νομικών ή ιδιωτών), το νόμισμα της κατάθεσης (κατάθεση). Συνήθως, ο υψηλότερος δείκτης αποθεματικών ορίζεται για λογαριασμούς ζήτησης, καθώς ο πελάτης μπορεί να αποσύρει τα χρήματά του από αυτούς ανά πάσα στιγμή.

Τα στάδια της διαμόρφωσης μιας πολιτικής αποταμίευσης φαίνονται στο Σχήμα 4.

Η παρακολούθηση είναι απαραίτητο εργαλείο για την αξιολόγηση και τη διαχείριση της ποιότητας των τραπεζικών δραστηριοτήτων στην αποταμιευτική αγορά. Χάρη στην παρακολούθηση που η εμπορική τράπεζα και οι εποπτικές αρχές μπορούν να αξιολογήσουν τα αποτελέσματα της καταθετικής πολιτικής που ακολουθεί η τράπεζα, η οποία είναι εξαιρετικά σημαντική για την ανάπτυξη της νομισματικής πολιτικής και άλλων μέσων ρύθμισης της αγοράς, καθώς και για την πρόληψη καταστάσεων κρίσης στην τραπεζικό σύστημα που συνδέεται με την απώλεια της εμπιστοσύνης των πελατών στα χρηματοπιστωτικά και εμπορικά ιδρύματα.

Στη συνέχεια, εξετάζουμε τα στάδια διαμόρφωσης της καταθετικής πολιτικής μιας εμπορικής τράπεζας. Είναι πολύ σημαντικό να μελετηθεί η διαμόρφωση και η εφαρμογή του μηχανισμού καταθετικής πολιτικής μιας εμπορικής τράπεζας, καθώς η επιτυχής εκπλήρωση των στόχων και των στόχων που τίθενται για την τράπεζα στη διαδικασία ανάπτυξης και εφαρμογής μιας καταθετικής πολιτικής εξαρτάται σε μεγάλο βαθμό από την αποτελεσματικότητα της λειτουργίας του.

Σχήμα 4 Στάδια διαμόρφωσης αποταμιευτικής πολιτικής

Με βάση την ανάλυση της τρέχουσας πρακτικής συμπεριφοράς των τραπεζών στις καταθετικές εργασίες, προτείνεται ένα σχήμα για τη διαμόρφωση της καταθετικής πολιτικής μιας εμπορικής τράπεζας, το οποίο φαίνεται στο Σχήμα 5.

Σχήμα 5 Σχέδιο διαμόρφωσης της καταθετικής πολιτικής μιας εμπορικής τράπεζας

Κάθε ένα από τα στάδια της διαμόρφωσης της καταθετικής πολιτικής μιας εμπορικής τράπεζας συνδέεται στενά με τα άλλα και είναι υποχρεωτικό για τη διαμόρφωση μιας βέλτιστης καταθετικής πολιτικής και τη σωστή οργάνωση της διαδικασίας καταθέσεων. Από αυτή την άποψη, διακρίνονται οι ακόλουθοι τομείς της καταθετικής πολιτικής μιας εμπορικής τράπεζας:

Ανάλυση της αγοράς καταθέσεων.

Προσδιορισμός αγορών-στόχων για την ελαχιστοποίηση του κινδύνου καταθέσεων.

Ελαχιστοποίηση του κόστους κατά τη διαδικασία άντλησης κεφαλαίων.

Βελτιστοποίηση διαχείρισης χαρτοφυλακίου καταθέσεων και δανείων.

Διατήρηση της ρευστότητας της τράπεζας και αύξηση της σταθερότητάς της.

Η ανάλυση της τρέχουσας πρακτικής δείχνει ότι η διαμόρφωση της καταθετικής βάσης οποιασδήποτε εμπορικής τράπεζας, ως μια πολύπλοκη και χρονοβόρα διαδικασία, συνδέεται με μεγάλο αριθμό προβλημάτων, τόσο υποκειμενικών όσο και αντικειμενικών.

Τα υποκειμενικά ζητήματα περιλαμβάνουν:

1) κλίμακα δραστηριότητας και αδύναμη κεφαλαιακή βάση των ρωσικών εμπορικών τραπεζών.

2) η έλλειψη ενδιαφέροντος της διοίκησης της τράπεζας για την προσέλκυση κεφαλαίων από πελάτες, ιδίως από τον πληθυσμό, η οποία υπαγορεύεται από τους τακτικούς και στρατηγικούς στόχους και στόχους της τράπεζας.

3) ανεπαρκές επίπεδο και ποιότητα ανώτατης και μεσαίας διοίκησης.

4) η έλλειψη μιας επιστημονικής ιδέας για τη διεξαγωγή μιας καταθετικής πολιτικής στις περισσότερες ρωσικές τράπεζες.

5) ελλείψεις στην οργάνωση της διαδικασίας κατάθεσης: απουσία κατάλληλου τμήματος στην τράπεζα ή χαμηλό επίπεδο έρευνας μάρκετινγκ για την αγορά καταθέσεων, περιορισμένο εύρος προσφερόμενων υπηρεσιών καταθέσεων κ.λπ.

Μεταξύ των αντικειμενικών παραγόντων είναι οι εξής:

1) άμεσο και έμμεσο αντίκτυπο του κράτους και των κρατικών φορέων.

2) ο αντίκτυπος της μακροοικονομίας, ο αντίκτυπος των παγκόσμιων χρηματοπιστωτικών αγορών στην κατάσταση της ρωσικής αγοράς χρήματος.

3) Διατραπεζικός ανταγωνισμός.

4) η κατάσταση της χρηματαγοράς και της χρηματοπιστωτικής αγοράς στη Ρωσία.

Ο ρόλος της Κεντρικής Τράπεζας της Ρωσικής Ομοσπονδίας ως ρυθμιστικού φορέα τα τελευταία χρόνια είναι ιδιαίτερα έντονος σε θέματα καθορισμού του επιτοκίου αναχρηματοδότησης και των απαιτήσεων αποθεματικών για τις εμπορικές τράπεζες. Οι αλλαγές στο επιτόκιο αναχρηματοδότησης δεν επιτρέπουν στις εμπορικές τράπεζες να προβλέψουν και να σχεδιάσουν με ακρίβεια τις δραστηριότητές τους στον τομέα της διαχείρισης στοιχείων ενεργητικού και παθητικού μακροπρόθεσμα και να κάνουν τις πράξεις με μακροπρόθεσμες υποχρεώσεις μάλλον επικίνδυνες.

Μια αρνητική επίδραση στη δομή της βάσης πόρων μιας εμπορικής τράπεζας έχει μια αυξανόμενη εξάρτηση από τα μεγάλα διατραπεζικά δάνεια, καθώς ένα διατραπεζικό δάνειο δεν συμβάλλει στη διαφοροποίηση των κινδύνων στις καταθετικές εργασίες.

Για την επίλυση υφιστάμενων προβλημάτων, κατά την ανάπτυξη μιας καταθετικής πολιτικής, μια εμπορική τράπεζα πρέπει να καθοδηγείται από ορισμένα κριτήρια για τη βελτιστοποίησή της. Η βελτιστοποίηση της καταθετικής πολιτικής της τράπεζας είναι ένα σύνθετο πολυπαραγοντικό έργο, η λύση του οποίου θα πρέπει να βασίζεται στη συνεκτίμηση της οικονομίας της χώρας στο σύνολό της. Προφανώς, αυτά τα συμφέροντα δεν συμπίπτουν πάντα. Επομένως, η βέλτιστη πολιτική καταθέσεων περιλαμβάνει πρώτα τον συντονισμό των συμφερόντων τους.

Έτσι, τα κριτήρια βελτιστοποίησης είναι τα εξής:

α) τη σχέση καταθέσεων, πιστώσεων και άλλων εργασιών της τράπεζας για τη διατήρηση της σταθερότητας, της αξιοπιστίας και της χρηματοοικονομικής της σταθερότητας·

β) διαφοροποίηση των πόρων της τράπεζας για την ελαχιστοποίηση του κινδύνου.

γ) τμηματοποίηση του χαρτοφυλακίου καταθέσεων (ανάλογα με πελάτες, προϊόντα, κινδύνους).

δ) διαφοροποιημένη προσέγγιση σε διαφορετικές ομάδες πελατών.

ε) ανταγωνιστικότητα τραπεζικών προϊόντων και υπηρεσιών.

στ) την ανάγκη για αποτελεσματικό συνδυασμό πόρων, διασφαλίζοντας τον βέλτιστο συνδυασμό σταθερών και «αστάθεων» πόρων, αυξάνοντας παράλληλα το μερίδιο σταθερών πόρων στο χαρτοφυλάκιο καταθέσεων μιας εμπορικής τράπεζας σε συνθήκες αυξημένων κινδύνων (συμπεριλαμβανομένων των καταθετικών εργασιών).

ζ) λαμβάνοντας υπόψη την έννοια του κύκλου ζωής στη διαδικασία διαμόρφωσης του εύρους των καταθέσεων και του χαρτοφυλακίου καταθέσεων συνολικά.

Για τη βελτίωση της καταθετικής πολιτικής μιας εμπορικής τράπεζας είναι απαραίτητα τα εξής:

Κάθε εμπορική τράπεζα πρέπει να έχει τη δική της καταθετική πολιτική, που αναπτύσσεται λαμβάνοντας υπόψη τις ιδιαιτερότητες των δραστηριοτήτων της και τα κριτήρια για τη βελτιστοποίηση αυτής της διαδικασίας.

Είναι απαραίτητο να διευρυνθεί το φάσμα των καταθετικών λογαριασμών νομικών και φυσικών προσώπων με όρο «κατ' απαίτηση», που θα επιτρέψει, ακόμη και σε συνθήκες ασήμαντης χρηματοοικονομικής εξοικονόμησης, το πεδίο να ικανοποιήσει τις ανάγκες των πελατών της τράπεζας και να αυξήσει το ενδιαφέρον των επενδυτών. κατά την τοποθέτηση των κεφαλαίων τους σε τραπεζικούς λογαριασμούς·

Ως ένας από τους τρόπους βελτίωσης της οργάνωσης των καταθετικών εργασιών, είναι δυνατή η χρήση διαφορετικών τύπων λογαριασμών για όλες τις κατηγορίες καταθετών και η βελτίωση της ποιότητας των υπηρεσιών τους.

Ατομική προσέγγιση (η επιθυμία της τράπεζας να παρέχει στον πελάτη ειδικά οφέλη).

Αυτοί είναι μερικοί από τους πιθανούς τρόπους βελτίωσης της καταθετικής πολιτικής μιας εμπορικής τράπεζας και αύξησης του ρόλου της στη διασφάλιση της βιωσιμότητάς της.

Η σχέση μεταξύ της αποταμιευτικής και καταθετικής πολιτικής μιας εμπορικής τράπεζας έχει ως εξής: αφενός, οι κύριες κατευθύνσεις της καταθετικής πολιτικής είναι στοιχεία του σχηματισμού της αποταμιευτικής δραστηριότητας της τράπεζας (για παράδειγμα, το εύρος των καταθέσεων, οι τόκοι πολιτική επιτοκίων, προώθηση του προϊόντος στην αγορά, οργάνωση των εργασιών των αρμόδιων τμημάτων της εμπορικής τράπεζας). Από την άλλη, είναι αδύνατο να χαρακτηριστεί η καταθετική πολιτική αναπόσπαστο στοιχείο της αποταμιευτικής πολιτικής της τράπεζας. Η καταθετική πολιτική της τράπεζας είναι μια ευρύτερη έννοια, η οποία περιλαμβάνει, εκτός από τη στρατηγική και την τακτική προσέλκυσης πόρων σε αποπληρωτέα βάση, την οργάνωση και διαχείριση της διαδικασίας κατάθεσης.

Γενικά, κάθε εμπορική τράπεζα αναπτύσσει τη δική της καταθετική πολιτική. Επίσης, η διοίκηση της τράπεζας καθορίζει ανεξάρτητα τον βαθμό σημασίας αυτών των τομέων, την προτεραιότητα ενός ή άλλου τύπου τραπεζικής πολιτικής. Πρώτα απ 'όλα, θα εξαρτηθεί από τον τομέα λειτουργίας μιας συγκεκριμένης τράπεζας, την εξειδίκευση και την καθολικοποίησή της.

1.2 Ταξινόμηση καταθέσεων εμπορικών τραπεζών

Οι παθητικές λειτουργίες μιας εμπορικής τράπεζας χαρακτηρίζουν τις πηγές κεφαλαίων και τη φύση των σχέσεων της τράπεζας. Είναι αυτοί που σε μεγάλο βαθμό προκαθορίζουν τις προϋποθέσεις, τις μορφές και τις κατευθύνσεις για τη χρήση των τραπεζικών πόρων, δηλ. σύνθεση και δομή των ενεργών λειτουργιών.

Οι καταθετικές (καταθετικές) εργασίες μιας εμπορικής τράπεζας είναι πράξεις για την προσέλκυση κεφαλαίων από νομικά και φυσικά πρόσωπα σε καταθέσεις για ορισμένο χρονικό διάστημα ή κατ' απαίτηση, συμπεριλαμβανομένων. υπόλοιπα κεφαλαίων σε λογαριασμούς διακανονισμού πελατών για χρήση ως πιστωτικοί πόροι και σε επενδυτικές δραστηριότητες. Συνεισφορά (κατάθεση ) - πρόκειται για κεφάλαια (σε μετρητά και μη, σε εθνικό ή ξένο νόμισμα) που μεταφέρονται στην τράπεζα από τον ιδιοκτήτη τους για αποθήκευση υπό ορισμένες προϋποθέσεις.

Οι καταθετικές εργασίες είναι μια ευρεία έννοια, καθώς περιλαμβάνουν όλες τις δραστηριότητες της τράπεζας που σχετίζονται με την άντληση κεφαλαίων σε καταθέσεις. Ένα χαρακτηριστικό αυτής της ομάδας παθητικών πράξεων είναι ότι η τράπεζα έχει σχετικά αδύναμο έλεγχο στον όγκο τέτοιων πράξεων, καθώς η πρωτοβουλία για τοποθέτηση κεφαλαίων σε καταθέσεις προέρχεται από καταθέτες. Ταυτόχρονα, όπως δείχνει η πρακτική, ο καταθέτης ενδιαφέρεται όχι μόνο για τους τόκους που καταβάλλει η τράπεζα, αλλά και για την αξιοπιστία της εξοικονόμησης των κεφαλαίων που έχουν ανατεθεί στην τράπεζα.

Η οργάνωση των καταθετικών εργασιών θα πρέπει να διενεργείται σύμφωνα με ορισμένες αρχές:

– παραλαβή από την τράπεζα τρεχόντων κερδών και δημιουργία συνθηκών για την είσπραξή τους στο μέλλον.

– ευέλικτη πολιτική στη διαχείριση των καταθετικών εργασιών για τη διατήρηση της λειτουργικής ρευστότητας της τράπεζας.

– συνέπεια μεταξύ της πολιτικής καταθέσεων και της απόδοσης των περιουσιακών στοιχείων·

– ανάπτυξη τραπεζικών υπηρεσιών για την προσέλκυση πελατών.

Εξετάστε λεπτομερώς τους λογαριασμούς καταθέσεων και τα χαρακτηριστικά τους.

Οι καταθετικοί λογαριασμοί μπορεί να είναι πολύ διαφορετικοί και η ταξινόμησή τους βασίζεται σε κριτήρια όπως πηγές καταθέσεων (δωρεάν μετρητά οργανισμών, αποταμιεύσεις ιδιωτών, συντάξεις), ο προορισμός τους (λήψη εισοδήματος από προθεσμιακές καταθέσεις μετά τη λήξη της ισχύος τους, μηνιαίο εισόδημα στο μορφή τόκου για το ποσό της κατάθεσης), ο βαθμός κερδοφορίας (εξαρτάται από το ποσό, τη διάρκεια και τους πρόσθετους όρους της κατάθεσης) κ.λπ.

Ωστόσο, τις περισσότερες φορές το κριτήριο είναι η κατηγορία του καταθέτη και η μορφή απόσυρσης της κατάθεσης.Οι καταθετικές εργασίες ταξινομούνται:

– καταθέσεις νομικών προσώπων (επιχειρήσεις, οργανισμοί).

- καταθέσεις ιδιωτών.

- καταθέσεις άλλων τραπεζών.

2) Κατά οικονομικό περιεχόμενο:

- σύμφωνα με τη σειρά χρήσης των αποθηκευμένων κεφαλαίων. Εκείνοι. είσπραξη εσόδων με τη μορφή τόκων από προσελκυσμένα κεφάλαια στην κατάθεση μηνιαία, τριμηνιαία, στο τέλος της σύμβασης.

3) Σύμφωνα με τη μορφή απόσυρσης κεφαλαίων:

– προθεσμιακές καταθέσεις·

– καταθέσεις όψεως·

- καταθέσεις ταμιευτηρίου του πληθυσμού

- υπό όρους καταθέσεις που υπόκεινται σε ανάληψη με την εμφάνιση προκαθορισμένων όρων.

Η ταξινόμηση των καταθέσεων σύμφωνα με τη μορφή ανάληψης μπορεί να παρουσιαστεί σχηματικά στο Σχήμα 6 με περισσότερες λεπτομέρειες.

Στην πρακτική των δυτικών τραπεζών, οι καταθέσεις, εάν είναι δυνατόν, χωρίζονται στις ακόλουθες κατηγορίες:

- «ζεστό χρήμα», το οποίο είναι πολύ πιθανό να αποσυρθεί (για παράδειγμα, καταθέσεις που είναι ευαίσθητες στις μεταβολές των επιτοκίων, που προκαλούνται από οικονομική αστάθεια, πληθωρισμό, έντονες διακυμάνσεις στις συναλλαγματικές ισοτιμίες). Το ζεστό χρήμα είναι το χρήμα των οποίων οι ιδιοκτήτες το μεταφέρουν επειγόντως από τη μια τράπεζα στην άλλη για να έχουν μεγαλύτερο κέρδος. Ως αποτέλεσμα, υπάρχει μια μετανάστευση κεφαλαίων.

- αναξιόπιστα, τα οποία μπορούν να αποσυρθούν εντός 25-30% του μεγέθους τους. Οι αναξιόπιστες καταθέσεις περιλαμβάνουν καταθέσεις με πρόωρη εξόφληση.

- σταθερά κεφάλαια (κύρια καταθέσεις), η πιθανότητα απόσυρσης των οποίων είναι ελάχιστη. Αυτές περιλαμβάνουν προθεσμιακές καταθέσεις χωρίς πρόωρη αποπληρωμή.

Ωστόσο, ας επιστρέψουμε στις ρωσικές τράπεζες και ας εξετάσουμε λεπτομερέστερα την ταξινόμηση των καταθέσεων που παρουσιάζεται στο Σχήμα 6.

Σχήμα 6 Ταξινόμηση κοιτασμάτων (σύμφωνα με τον O.I. Lavrushin)

Ας ξεκινήσουμε με τις καταθέσεις όψεως, καθώς κατέχουν το μεγαλύτερο μερίδιο στη δομή των προσελκυσμένων κεφαλαίων των τραπεζών - περίπου - 50%.

Έτσι, οι καταθέσεις όψεως είναι κεφάλαια που μπορούν να διεκδικηθούν ανά πάσα στιγμή χωρίς προηγούμενη ειδοποίηση στην τράπεζα από τον πελάτη. Αυτά περιλαμβάνουν κεφάλαια σε τρεχούμενους λογαριασμούς, λογαριασμούς διακανονισμού και ανταποκριτών που σχετίζονται με διακανονισμούς ή προβλεπόμενη χρήση κεφαλαίων. Σε τέτοιους λογαριασμούς υπάρχει συνεχής κίνηση κεφαλαίων (πιστώσεις και διαγραφές). Λόγω της υψηλής κινητικότητας των κεφαλαίων, το υπόλοιπο των λογαριασμών ζήτησης δεν είναι σταθερό, μερικές φορές εξαιρετικά ασταθές. Ωστόσο, παρά την υψηλή κινητικότητα των κεφαλαίων κατόπιν ζήτησης, είναι δυνατό να προσδιοριστεί το ελάχιστο, μη μειούμενο υπόλοιπό τους και να χρησιμοποιηθεί ως σταθερός πιστωτικός πόρος.

Ο υπολογισμός του μεριδίου των κεφαλαίων που διατηρούνται σε λογαριασμούς ζήτησης που μπορούν να μεταφερθούν σε λογαριασμούς προθεσμιακών καταθέσεων (προκειμένου να αυξηθεί το εισόδημα των πελατών από κεφάλαια που τοποθετούνται στην τράπεζα και να σχηματιστεί ένας σταθερός πόρος δανεισμού για τις τράπεζες) γίνεται σύμφωνα με τον τύπο:

D \u003d Μέσος όρος: K τομ. x 100%,

όπου D είναι το μερίδιο των κεφαλαίων που διατηρούνται κατά τη διάρκεια του έτους σε διάφορους τρεχούμενους λογαριασμούς που μπορούν να μεταφερθούν σε λογαριασμούς καταθέσεων.

Osr - το μέσο υπόλοιπο των κεφαλαίων επί του διακανονισμού ή του τρεχούμενου λογαριασμού για το έτος.

Κ περίπου. - πιστωτικός κύκλος εργασιών επί του διακανονισμού ή του τρεχούμενου λογαριασμού για το έτος.

Προκειμένου να επεκταθούν οι ενεργές δραστηριότητες και να υπάρξει κέρδος για την τράπεζα, ο καλύτερος τρόπος διαχείρισης των υποχρεώσεων είναι η ανάπτυξη και η διαφοροποίηση των κύριων τύπων καταθέσεων, που περιλαμβάνουν καταθέσεις όψεως και προθεσμιακές καταθέσεις. Με τη βοήθεια των καταθέσεων όψεως λύνεται το πρόβλημα του κέρδους της τράπεζας, καθώς είναι ο φθηνότερος πόρος και το κόστος εξυπηρέτησης του διακανονισμού και των τρεχούμενων λογαριασμών των πελατών είναι ελάχιστο.

Οι καταθέσεις όψεως είναι εγγενώς ασταθείς, γεγονός που περιορίζει τη χρήση τους από τις εμπορικές τράπεζες. Για το λόγο αυτό, στους κατόχους καταθετικών λογαριασμών καταβάλλεται χαμηλό επιτόκιο (σε κατάθεση όψεως για ένα φυσικό πρόσωπο, επί του παρόντος 0,01%) ή δεν καταβάλλεται καθόλου (π.χ. σε λογαριασμούς διακανονισμού και τρεχούμενους λογαριασμούς νομικών προσώπων, καθώς και σε λογαριασμός ανταποκριτή εμπορικών τραπεζών) . Ενόψει του αυξημένου ανταγωνισμού στην προσέλκυση καταθέσεων, οι εμπορικές τράπεζες επιδιώκουν να προσελκύσουν πελάτες και να τονώσουν την ανάπτυξη των καταθέσεων όψεως παρέχοντας πρόσθετες υπηρεσίες στους κατόχους λογαριασμών, καθώς και βελτιώνοντας την ποιότητα των υπηρεσιών τους.

Οι τόκοι των καταθέσεων όψεως πιστώνονται στον καταθέτη, κατά κανόνα, μία φορά το χρόνο στην αρχή ενός νέου ημερολογιακού έτους.

Οι καταθέσεις όψεως είναι οι πιο ρευστοποιήσιμες. Οι ιδιοκτήτες τους μπορούν ανά πάσα στιγμή να χρησιμοποιήσουν τα χρήματα on demand. Τα χρήματα κατατίθενται ή πιστώνονται σε αυτόν τον λογαριασμό, καθώς και αποσύρονται ή διαγράφονται τόσο τμηματικά όσο και πλήρως χωρίς περιορισμούς, ενώ επιτρέπεται επίσης η ανάληψη μετρητών από αυτόν τον λογαριασμό. Το πλεονέκτημα των λογαριασμών καταθέσεων όψεως για τους ιδιοκτήτες τους είναι η υψηλή ρευστότητά τους και για τις τράπεζες η θέσπιση χαμηλού ή καθόλου επιτοκίου. Τα κύρια μειονεκτήματα των καταθέσεων όψεως για τους ιδιοκτήτες τους είναι η θέσπιση χαμηλού επιτοκίου στον λογαριασμό και για την τράπεζα - η ανάγκη να έχει υψηλότερο λειτουργικό αποθεματικό. Έτσι, τα χαρακτηριστικά ενός λογαριασμού καταθέσεων όψεως μπορούν να χαρακτηριστούν ως εξής:

– η κατάθεση και η ανάληψη χρημάτων πραγματοποιείται ανά πάσα στιγμή και σε οποιοδήποτε ποσό χωρίς περιορισμούς.

– ο κάτοχος λογαριασμού καταβάλλει στην τράπεζα προμήθεια για τη χρήση του λογαριασμού με τη μορφή σταθερού μηνιαίου επιτοκίου (για νομικά πρόσωπα).

- η τράπεζα πληρώνει χαμηλά επιτόκια (για φυσικά πρόσωπα) ή δεν πληρώνει καθόλου (για νομικά πρόσωπα) για την τήρηση κεφαλαίων on demand, γεγονός που αυξάνει τα κέρδη της τράπεζας.

Οι προθεσμιακές καταθέσεις ταξινομούνται γενικά ανάλογα με τη διάρκεια τους: καταθέσεις με διάρκεια έως 3 μήνες. από 3 έως 6 μήνες? 6 έως 9 μήνες? από 9 έως 12 μήνες. πάνω από 12 μήνες.

Το πλεονέκτημα των λογαριασμών προθεσμιακών καταθέσεων για τον πελάτη είναι η θέσπιση υψηλότερου επιτοκίου σε σύγκριση με μια κατάθεση όψεως και για την τράπεζα - η δυνατότητα διατήρησης ρευστότητας με μικρότερο λειτουργικό αποθεματικό. Το μειονέκτημα των λογαριασμών προθεσμιακών καταθέσεων για πελάτες είναι η χαμηλή ρευστότητα. Για την τράπεζα, το μειονέκτημα είναι η ανάγκη πληρωμής αυξημένων τόκων στις καταθέσεις και κατά συνέπεια μείωσης των κερδών.

Υπάρχουν δύο τύποι προθεσμιακών καταθέσεων:

– προθεσμιακή κατάθεση με καθορισμένη διάρκεια·

– προθεσμιακή κατάθεση με προηγούμενη ειδοποίηση ανάληψης.

Στην πραγματικότητα, οι προθεσμιακές καταθέσεις συνεπάγονται τη μεταφορά κεφαλαίων στην πλήρη διάθεση της τράπεζας για τους όρους και τις προϋποθέσεις βάσει της συμφωνίας, και μετά από αυτήν την περίοδο η προθεσμιακή κατάθεση μπορεί να αποσυρθεί από τον ιδιοκτήτη ανά πάσα στιγμή. Το ποσό της αμοιβής που καταβάλλεται στον πελάτη για προθεσμιακή κατάθεση εξαρτάται από τη διάρκεια, το ποσό της κατάθεσης και την εκπλήρωση από τον καταθέτη των όρων της συμφωνίας. Όσο μεγαλύτεροι είναι οι όροι και (ή) όσο μεγαλύτερο είναι το ποσό της κατάθεσης, τόσο μεγαλύτερο είναι το ποσό της αμοιβής, κατά κανόνα. Μια τέτοια λεπτομερής διαβάθμιση ενθαρρύνει τους καταθέτες να οργανώσουν ορθολογικά τα δικά τους κεφάλαια και να τα τοποθετήσουν σε καταθέσεις, και επίσης δημιουργεί συνθήκες για τις τράπεζες να διαχειρίζονται τη ρευστότητά τους. Για παράδειγμα, στην JSC "Bank" Petrovsky "η συχνότητα πληρωμής του εισοδήματος ποικίλλει από 1 μήνα έως τη στιγμή πληρωμής του ποσού ολόκληρης της κατάθεσης στο σύνολό της.

Οι καταθέσεις με προηγούμενη ειδοποίηση για ανάληψη κεφαλαίων σημαίνει ότι ο πελάτης πρέπει να ειδοποιήσει εκ των προτέρων την τράπεζα για την απόσυρση της κατάθεσης εντός της περιόδου που καθορίζεται από τη συμφωνία. Ανάλογα με την περίοδο προειδοποίησης καθορίζεται και το επιτόκιο των καταθέσεων.

Εάν ο καταθέτης επιθυμεί να αλλάξει το ποσό της κατάθεσης - να μειώσει ή να αυξήσει, τότε μπορεί να καταγγείλει την τρέχουσα συμφωνία, να αποσύρει και να εγγράψει ξανά την κατάθεσή του με νέους όρους. Ωστόσο, σε περίπτωση πρόωρης ανάληψης από τον καταθέτη των κεφαλαίων της κατάθεσης, ενδέχεται να χάσει τους τόκους που προβλέπονται από τη συμφωνία εν μέρει ή πλήρως. Κατά κανόνα, σε αυτές τις περιπτώσεις, οι τόκοι μειώνονται στο ποσό των τόκων που καταβάλλονται στις καταθέσεις όψεως. Το τρέχον ποσοστό ζήτησης είναι 0,15%. Πολλές εμπορικές τράπεζες εφαρμόζουν παράταση των καταθέσεων έως και πολλές φορές (1-3 ή περισσότερες). Κατά την παράταση της τρέχουσας κατάθεσης σε περίπτωση μεταβολής του επιτοκίου εφαρμόζεται το νεοσύστατο επιτόκιο.

Με την προσέλκυση προθεσμιακών καταθέσεων λύνεται το πρόβλημα της διασφάλισης της ρευστότητας του ισολογισμού της τράπεζας.

Τα σημαντικότερα μέσα της καταθετικής πολιτικής των εμπορικών τραπεζών είναι τα πιστοποιητικά καταθέσεων και ταμιευτηρίου. Στη Ρωσική Ομοσπονδία, η κυκλοφορία των πιστοποιητικών πραγματοποιείται σε νομοθετική βάση.

Το πιστοποιητικό είναι γραπτή υποχρέωση της εκδότριας τράπεζας να καταθέτει κεφάλαια, που πιστοποιεί το δικαίωμα του καταθέτη ή το δικαίωμά του στον παραλήπτη να λάβει το ποσό της κατάθεσης και τους τόκους σε αυτό μετά τη λήξη της καθορισμένης περιόδου. Τα πιστοποιητικά καταθέσεων και ταμιευτηρίου αποτελούν ένα είδος ασφάλειας εισοδήματος, επομένως δεν μπορούν να χρησιμεύσουν ως μέσο διακανονισμού ή πληρωμής για αγαθά που πωλούνται ή υπηρεσίες που παρέχονται. Υπάρχουν επίσης περιορισμοί στη μεταφορά τους από τον έναν ιδιοκτήτη στον άλλο. Το έντυπο του ονομαστικού πιστοποιητικού πρέπει να έχει θέση για επιγραφές μεταβίβασης.

Τα πιστοποιητικά που εκδίδονται από την τράπεζα πρέπει να είναι τυπωμένα και να πληρούν τις προϋποθέσεις για τέτοιους τίτλους.

Οι εμπορικές τράπεζες έχουν το δικαίωμα να ξεκινήσουν την έκδοση πιστοποιητικών μόνο μετά την έγκριση των όρων έκδοσης και κυκλοφορίας τους από τις κύριες εδαφικές υπηρεσίες της Κεντρικής Τράπεζας της Ρωσικής Ομοσπονδίας. Οι όροι πρέπει να περιλαμβάνουν την πλήρη διαδικασία έκδοσης και κυκλοφορίας των πιστοποιητικών, περιγραφή της εμφάνισης και δείγμα πιστοποιητικού. Το πιστοποιητικό πρέπει να περιέχει τα ακόλουθα υποχρεωτικά στοιχεία: όνομα "κατάθεση" (ή "ταμιευτήριο") πιστοποιητικό. ο λόγος έκδοσης του πιστοποιητικού (πραγματοποίηση κατάθεσης ή κατάθεσης ταμιευτηρίου)· ημερομηνία κατάθεσης, ποσό (σε λέξεις και αριθμούς). άνευ όρων υποχρέωση της τράπεζας να επιστρέψει το ποσό που κατατέθηκε ή κατατέθηκε· ημερομηνία διεκδίκησης του ποσού του πιστοποιητικού· τα επιτόκια και το ποσό του οφειλόμενου τόκου· όνομα και διεύθυνση της εκδότριας τράπεζας· για προσωπικό πιστοποιητικό - ο ιδιοκτήτης. υπογραφές δύο προσώπων που είναι εξουσιοδοτημένα να υπογράφουν τέτοιες υποχρεώσεις, σφραγισμένα από την τράπεζα.

Εκτός από τη διαίρεση των πιστοποιητικών σε καταθέσεις και αποταμιεύσεις, ανάλογα με την κατηγορία καταθετών, τα πιστοποιητικά μπορούν να ταξινομηθούν σύμφωνα με άλλα κριτήρια:

1) Σύμφωνα με τη μέθοδο απελευθέρωσης:

- εκδίδεται εφάπαξ, δηλ. ένα πιστοποιητικό συγκεκριμένου αριθμού και ονομαστικής αξίας εκδίδεται μία φορά.

- παράγονται σε σειρές, δηλ. εκδίδεται μια παρτίδα πιστοποιητικών, μία σειρά και μία ονομαστική αξία, αλλά με διαφορετικούς αριθμούς

2) Σύμφωνα με τη μέθοδο σχεδιασμού:

Ονομαστική - με τη σύναψη συμφωνίας για την εκχώρηση του δικαιώματος αξίωσης (εκχώρηση).

- στον κομιστή - μεταβιβάζονται στον νέο ιδιοκτήτη με απλή παράδοση.

Οι διακανονισμοί μετρητών για την αγοραπωλησία πιστοποιητικών καταθέσεων και την πληρωμή των ποσών σε αυτά γίνονται μόνο χωρίς μετρητά.

Το πιστοποιητικό δεν υπόκειται σε εξαγωγή στην επικράτεια κράτους που δεν χρησιμοποιεί το ρούβλι ως επίσημο νόμισμα. Το δικαίωμα αξίωσης πιστοποιητικού κατάθεσης μπορεί να μεταβιβαστεί μόνο σε νομικά πρόσωπα που είναι εγγεγραμμένα στην επικράτεια της Ρωσικής Ομοσπονδίας ή σε άλλο κράτος που χρησιμοποιεί το ρούβλι ως επίσημο νόμισμα.

Τα πιστοποιητικά πρέπει να είναι ενημερωμένα. Εάν η προθεσμία παραλαβής κατάθεσης ή κατάθεσης βάσει πιστοποιητικού είναι εκπρόθεσμη, τότε ένα τέτοιο πιστοποιητικό θεωρείται έγγραφο ζήτησης, σύμφωνα με το οποίο η τράπεζα υποχρεούται να καταβάλει την κατάθεση με το πρώτο αίτημα του ιδιοκτήτη (δικαιούχου). Η Τράπεζα μπορεί να προβλέπει τη δυνατότητα έγκαιρης παρουσίασης για πληρωμή επείγουσας βεβαίωσης. Στην περίπτωση αυτή, η τράπεζα καταβάλλει στον κάτοχο ενός τέτοιου πιστοποιητικού το ποσό του πιστοποιητικού και τους τόκους με μειωμένο επιτόκιο που καθορίζεται από την τράπεζα κατά την έκδοση του πιστοποιητικού. Οι τόκοι των πιστοποιητικών καθορίζονται κατά την έκδοση και αναγράφονται στα έντυπα σε ποσοστιαία και χρηματική μορφή. Ταυτόχρονα, οι πληρωμές τόκων που οφείλονται στον ιδιοκτήτη μετά τη λήξη του πιστοποιητικού δεν εξαρτώνται από το χρόνο αγοράς. Μπορείτε να αποκτήσετε πιστοποιητικό μόνο στην εμπορική τράπεζα στην οποία εκδόθηκε ή σε οποιοδήποτε από τα υποκαταστήματά της.

Το έντυπο πιστοποιητικού πρέπει να περιέχει όλες τις προϋποθέσεις για την έκδοση, την πληρωμή και την κυκλοφορία του πιστοποιητικού (τις προϋποθέσεις και η διαδικασία εκχώρησης δικαιωμάτων, η απαίτηση για πιστοποιητικό. Εάν μια πράξη πραγματοποιήθηκε με πιστοποιητικό που δεν προβλεπόταν από το Οι προϋποθέσεις που περιέχονται στο έντυπό της, μια τέτοια πράξη θεωρείται άκυρη. Η παραγωγή πιστοποιητικών καταθέσεων και ταμιευτηρίου, ονομαστικά και κατόχους, παράγονται μόνο από εκτυπωτές που διαθέτουν άδεια έκδοσης τίτλων. Η Τράπεζα αναπτύσσει ανεξάρτητα τους όρους έκδοσης και κυκλοφορίας το πιστοποιητικό.

Οι όροι έκδοσης και κυκλοφορίας των πιστοποιητικών, περιγραφή της εμφάνισης και δείγμα του πιστοποιητικού εγκρίνονται από το διοικητικό συμβούλιο της εκδότριας τράπεζας και αποστέλλονται σε 3 αντίγραφα για εξέταση στην Κεντρική Περιφερειακή Διεύθυνση της Κεντρικής Τράπεζας στον τόπο της λογαριασμό ανταποκριτή, ο οποίος γνωμοδοτεί για την τήρηση από την εκδότρια τράπεζα των υφιστάμενων κανόνων έκδοσης πιστοποιητικού και ελλείψει παραβάσεων, ένα αντίγραφο των όρων αποστέλλεται στο Τμήμα Κεφαλαιαγοράς του CBR. Τα πιστοποιητικά, ως τίτλοι, δεν υπόκεινται σε εγγραφή και δεν απαιτούν ειδική απόφαση για την έκδοσή τους από τον CRB. Παράλληλα, η εδαφική διοίκηση μπορεί να απαγορεύσει την έκδοση πιστοποιητικών, καθώς και να ακυρώσει αυτά που εκδόθηκαν για τους εξής λόγους:

Οι όροι έκδοσης είναι αντίθετοι με την ισχύουσα νομοθεσία ή τους κανόνες του CBR.

Η εκδότρια τράπεζα δεν υπέβαλε έγκαιρα τους όρους της έκδοσης στο Κύριο Περιφερειακό Τμήμα του CBR.

Η Τράπεζα παραβιάζει την ισχύουσα νομοθεσία και τους κανόνες CBR σχετικά με τη διαδικασία έκδοσης και κυκλοφορίας του πιστοποιητικού.

Ο κάτοχος του πιστοποιητικού μπορεί να εκχωρήσει το δικαίωμα διεκδίκησης του πιστοποιητικού σε άλλο άτομο. Για πιστοποιητικό κομιστή η εκχώρηση αυτή γίνεται με απλή παράδοση, για ονομαστική συντάσσεται στο πίσω μέρος του πιστοποιητικού με διμερή συμφωνία (εκχώρηση). Μετά τη λήξη της περιόδου απαίτησης, ο κάτοχος του πιστοποιητικού πρέπει να το υποβάλει στην τράπεζα μαζί με μια αίτηση που περιέχει ένδειξη για τη μέθοδο εξαργύρωσης του πιστοποιητικού.

Για τον υπολογισμό των πωληθέντων πιστοποιητικών, οι εμπορικές τράπεζες τηρούν ειδικά ημερολόγια εγγραφής ή προβλέπουν την έκδοση πιστοποιητικού με ειδικά στελέχη αποστολής που περιέχουν τα ίδια στοιχεία εγγραφής.

Τα πιστοποιητικά εκδίδονται για όρους από 1 μήνα έως 3 χρόνια και για το ποσό των πιστοποιητικών κατάθεσης - από 5 χιλιάδες έως 10 εκατομμύρια ρούβλια, πιστοποιητικά αποταμίευσης από 1 χιλιάδες και περισσότερα από 1 εκατομμύριο ρούβλια. Τα επιτόκια εξαρτώνται από το μέγεθος και τη διάρκεια της κατάθεσης, ορισμένες τράπεζες πραγματοποιούν τιμαριθμική αναπροσαρμογή και μηνιαία πληρωμή του εισοδήματος.

Εξετάστε τα χαρακτηριστικά των πιστοποιητικών κατάθεσης. Το πιστοποιητικό κατάθεσης μπορεί να μεταφερθεί μόνο από νομικό πρόσωπο σε νομικό πρόσωπο. Πιστοποιητικό κατάθεσης μπορεί να εκδοθεί μόνο σε οργανισμό που είναι νομικό πρόσωπο εγγεγραμμένο στην επικράτεια της Ρωσικής Ομοσπονδίας ή στο έδαφος άλλου κράτους που χρησιμοποιεί το ρούβλι ως επίσημο νόμισμα. Ένα πιστοποιητικό κατάθεσης έχει δύο πλεονεκτήματα. Πρώτον, σε αντίθεση με άλλα μέσα πολιτικής καταθέσεων, αποτελεί αντικείμενο ενός παιχνιδιού ανταλλαγής και, ως εκ τούτου, ο ιδιοκτήτης του μπορεί να υπολογίζει στην αποκόμιση πρόσθετου κέρδους ως αποτέλεσμα ευνοϊκών αλλαγών στις συνθήκες της αγοράς. Δεύτερον, εάν η κυβέρνηση υλοποιήσει τις προθέσεις της να παγώσει τις καταθέσεις των επιχειρήσεων, η αγορά ενός πιστοποιητικού που κυκλοφορεί ελεύθερα στην αγορά θα δώσει στους ιδιοκτήτες τους κάποια ελευθερία ελιγμών. Σε αυτήν την περίπτωση, το πιστοποιητικό γίνεται εναλλακτικό μέσο πληρωμής.

Η διάρκεια κυκλοφορίας των πιστοποιητικών κατάθεσης (από την ημερομηνία έκδοσης έως την ημερομηνία που ο κάτοχος του πιστοποιητικού λαμβάνει το δικαίωμα να απαιτήσει κατάθεση ή κατάθεση βάσει του πιστοποιητικού) περιορίζεται σε ένα έτος.

Στη διεθνή πρακτική, τα έντοκα πιστοποιητικά καταθέσεων, έκπτωσης, δηλ. πωλούνται σε τιμή κατώτερη του ισοτιμίας και πιστοποιητικά με «κυμαινόμενο» επιτόκιο. Η ισχύς του τελευταίου πιστοποιητικού είναι από 3 έως 5 έτη και το επιτόκιο καθορίζεται κάθε 6 μήνες για τους επόμενους έξι μήνες. Τα πιστοποιητικά κατάθεσης μπορούν να αγοραστούν ανά πάσα στιγμή κατά τη διάρκεια της περιόδου ισχύος τους - οι τόκοι συγκεντρώνονται από την ημερομηνία αγοράς.

Ορισμένες εμπορικές τράπεζες εκδίδουν πιστοποιητικά καταθέσεων που είναι μεταβιβάσιμα (ή μη μεταβιβάσιμα) σε άλλους ιδιοκτήτες με οπισθογράφηση σε ονομαστικές αξίες από 500.000 ρούβλια έως 10 εκατομμύρια ρούβλια. έως και ένα έτος, σχεδιασμένο για μεγάλους επενδυτές. Τα μεταβιβάσιμα πιστοποιητικά καταθέσεων πωλούνται συνήθως σε κρατικούς φορείς, συνταξιοδοτικά ταμεία, εταιρείες. Παράγουν εισόδημα που υπερβαίνει το επιτόκιο των βραχυπρόθεσμων γραμματίων του δημοσίου βραχυπρόθεσμα (τρίμηνο και άλλα) και μπορούν να διαπραγματεύονται στη δευτερογενή αγορά τίτλων.

Εξετάστε τα χαρακτηριστικά των Πιστοποιητικών Ταμιευτηρίου. Ένα πιστοποιητικό αποταμίευσης μπορεί να μεταφερθεί από ένα άτομο σε ένα άτομο. Ένα πιστοποιητικό αποταμίευσης μπορεί να εκδοθεί μόνο σε πολίτη της Ρωσικής Ομοσπονδίας ή άλλου κράτους που χρησιμοποιεί το ρούβλι ως επίσημο νόμισμα. Το δικαίωμα αξίωσης πιστοποιητικού αποταμίευσης μεταβιβάζεται μόνο σε πολίτες της Ρωσικής Ομοσπονδίας ή άλλου κράτους που χρησιμοποιεί το ρούβλι ως επίσημη μονάδα πληρωμής.

Για να μην χαθεί η πιο σταθερή πηγή πιστωτικών πόρων, οι εμπορικές τράπεζες αναγκάζονται να προβούν σε τιμαριθμική αναπροσαρμογή των πιστοποιητικών αποταμίευσης υπό συνθήκες πληθωρισμού αυξάνοντας το επιτόκιο, το οποίο αποτελεί κίνητρο για τον πληθυσμό να αγοράσει.

Τα πιστοποιητικά έχουν σημαντικά πλεονεκτήματα σε σχέση με τις προθεσμιακές καταθέσεις που εκδίδονται με απλές συμφωνίες καταθέσεων: λόγω του μεγαλύτερου αριθμού πιθανών χρηματοοικονομικών ενδιάμεσων φορέων στη διανομή και κυκλοφορία των πιστοποιητικών, ο κύκλος των πιθανών επενδυτών διευρύνεται. χάρη στη δευτερογενή αγορά, το πιστοποιητικό μπορεί να πωληθεί εκ των προτέρων από τον ιδιοκτήτη σε άλλο άτομο με κάποιο εισόδημα για το χρόνο αποθήκευσης και χωρίς αλλαγή του όγκου των πόρων της τράπεζας, ενώ η πρόωρη απόσυρση από τον κάτοχο προθεσμιακής κατάθεσης σημαίνει απώλεια εισοδήματος για αυτόν, και για την τράπεζα απώλεια μέρους των πόρων.

Τα μειονεκτήματα των πιστοποιητικών είναι: το αυξημένο κόστος της τράπεζας που σχετίζεται με την έκδοση πιστοποιητικών, καθώς και το γεγονός ότι τα έσοδα από αυτά υπόκεινται σε φορολογία, σε αντίθεση με τους λογαριασμούς όψεως και τις προθεσμιακές καταθέσεις. Το τελευταίο χαρακτηριστικό λαμβάνεται υπόψη από τις τράπεζες, επομένως οι τόκοι των πιστοποιητικών είναι συνήθως υψηλότεροι από τους τόκους των προθεσμιακών καταθέσεων με παρόμοιους όρους και ποσά.

Άρα, βγάζοντας συμπέρασμα από το παραπάνω θεωρητικό υλικό, μπορούμε να πούμε ότι για τις εμπορικές τράπεζες, οι καταθέσεις είναι ο κύριος και ταυτόχρονα ο πιο κερδοφόρος τύπος πόρων. Η αύξηση του μεριδίου αυτού του στοιχείου στη βάση πόρων καθιστά δυνατή την τοποθέτηση μεγαλύτερου όγκου προσελκυσμένων κεφαλαίων, αυξάνοντας έτσι τη ρευστότητα της τράπεζας.

Η εντατικοποίηση του ανταγωνισμού μεταξύ τραπεζών και άλλων χρηματοπιστωτικών δομών για καταθέσεις φυσικών και νομικών προσώπων έχει οδηγήσει στην εμφάνιση μιας τεράστιας ποικιλίας καταθέσεων, των τιμών και των μεθόδων εξυπηρέτησης τους. Σύμφωνα με ορισμένους ξένους ειδικούς, υπάρχουν σήμερα περισσότερα από 30 είδη τραπεζικών καταθέσεων στις ανεπτυγμένες χώρες. Ταυτόχρονα, καθένα από αυτά έχει τα δικά του χαρακτηριστικά, τα οποία επιτρέπουν στους πελάτες να επιλέξουν την πιο κατάλληλη και δυνατή μορφή εξοικονόμησης χρημάτων και πληρωμής για αγαθά και υπηρεσίες που ταιριάζει στα ενδιαφέροντά τους.

Από τα παραπάνω φαίνεται ότι οι καταθέσεις μεταξύ των προσελκυόμενων κεφαλαίων της τράπεζας αποτελούν σημαντική πηγή πόρων. Ωστόσο, μια τέτοια πηγή σχηματισμού τραπεζικών πόρων όπως οι καταθέσεις έχει επίσης ορισμένα μειονεκτήματα. Πρώτα απ 'όλα, μιλάμε για το σημαντικό υλικό και χρηματικό κόστος της τράπεζας κατά την προσέλκυση κεφαλαίων σε καταθέσεις, την περιορισμένη διαθεσιμότητα κεφαλαίων σε μια συγκεκριμένη περιοχή. Ωστόσο, ο ανταγωνισμός μεταξύ των τραπεζών στην αγορά πιστωτικών πόρων τις αναγκάζει να λάβουν μέτρα για την ανάπτυξη υπηρεσιών που συμβάλλουν στην προσέλκυση καταθέσεων.

1.3 Ανάλυση της ρωσικής αγοράς υπηρεσιών καταθέσεων

Η διαδικασία διαμόρφωσης καταθετικής πολιτικής είναι στενά συνδεδεμένη με την επιτοκιακή πολιτική της τράπεζας, αφού οι καταθετικοί τόκοι αποτελούν αποτελεσματικό εργαλείο στον τομέα της προσέλκυσης πόρων. Την εποχή της κρατικής ρύθμισης, τα οριακά επιτόκια καθορίστηκαν με νόμο σύμφωνα με τη λήξη της κατάθεσης. Επί του παρόντος, οι τράπεζες μπορούν να ορίσουν ανεξάρτητα ανταγωνιστικά επιτόκια με βάση το προεξοφλητικό επιτόκιο της Κεντρικής Τράπεζας της Ρωσικής Ομοσπονδίας (10,00% από τις 30 Σεπτεμβρίου 2009), καθώς και την κατάσταση της αγοράς χρήματος και με βάση τη δική τους πολιτική καταθέσεων.

Ένα χαρακτηριστικό της αγοράς καταθέσεων των νοικοκυριών είναι η σημαντική επιρροή των επιπέδων των επιτοκίων στη διαμόρφωση της ζήτησης για καταθέσεις - δηλαδή, τα επιτόκια των καταθέσεων που ορίζουν οι τράπεζες καθορίζουν σε μεγάλο βαθμό τον ρυθμό αύξησης της βάσης των πόρων τους. Επιπλέον, για διαφορετικές ομάδες τραπεζών, αυτή η επιρροή εκδηλώνεται σε διάφορους βαθμούς. Αυτή η ετερογένεια της αγοράς μπορεί να οδηγήσει σε σημαντική ανακατανομή των μεριδίων αγοράς μεταξύ των τραπεζών, η οποία μπορεί να συνοδεύεται από την εμφάνιση νέων μεγάλων παραγόντων. Ας προσπαθήσουμε να κατανοήσουμε αυτές τις διαδικασίες.

Μια ανάλυση του κόστους των τραπεζικών πόρων δείχνει ότι τα ρωσικά πιστωτικά ιδρύματα χρησιμοποιούν ενεργά τον παράγοντα χειραγώγησης των επιτοκίων στην καταθετική πολιτική τους προκειμένου να εξασφαλίσουν την εισροή νέων καταθετών. Φυσικά, το επίπεδο των επιτοκίων δεν είναι ο μόνος παράγοντας που καθορίζει τις διακυμάνσεις στην καταθετική βάση, αλλά από πρακτική άποψη, το έργο του προσδιορισμού της επίδρασης του κόστους των καταθέσεων στις διακυμάνσεις της πελατειακής βάσης "ceteris paribus" είναι πολύ σχετικό.

Η αύξηση των επιτοκίων καταθέσεων οδηγεί σε αύξηση του ρυθμού αύξησης της συνολικής καταθετικής βάσης της τράπεζας. Για παράδειγμα, εάν το 2006 το μέσο επίπεδο των επιτοκίων στις εμπορικές τράπεζες ήταν περίπου 10% (ταυτόχρονα, υπήρξε αύξηση των τραπεζικών καταθέσεων με επιτόκιο ισοδύναμο με 40% ετησίως), τότε η απόκλιση των επιτοκίων του Η προσέλκυση από τις τράπεζες στο 11% κατά μέσο όρο τους παρείχε αύξηση του ρυθμού αύξησης των καταθέσεων έως και 50%.

Η δυναμική των προσελκυόμενων καταθέσεων του πληθυσμού στο τραπεζικό σύστημα, από το 2006 έως το δεύτερο εξάμηνο του 2008, είχε θετική τάση. Αυτό οφείλεται στην αύξηση των εισοδημάτων των νοικοκυριών και στην αύξηση του επιπέδου εμπιστοσύνης στο τραπεζικό σύστημα (Διάγραμμα 8). Επί του παρόντος, η αύξηση του όγκου των προσελκυσμένων κεφαλαίων έχει επιβραδυνθεί λόγω της χρηματοπιστωτικής κρίσης. Τα υψηλότερα επιτόκια στην αγορά τραπεζικών καταθέσεων φυσικών προσώπων επιδεικνύουν τα πιστωτικά ιδρύματα της ομάδας «άλλων». Αυτές οι μεσαίου μεγέθους τράπεζες είναι οι πιο ενεργές στην προσέλκυση νέων πελατών και το μέγεθος των πληρωμών τόκων γίνεται το κύριο επιχείρημα που έχουν στη διάθεσή τους όταν προσελκύουν νέους καταθέτες (η αξιοπιστία αυτών των πιστωτικών ιδρυμάτων εξακολουθεί να μην μπορεί να επηρεάσει σημαντικά την καταθετική πολιτική τους από μόνη της ).

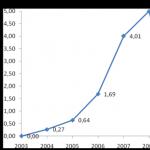

Διάγραμμα 8. Δυναμική των καταθέσεων των νοικοκυριών για την περίοδο (2006-2008)

Το σύστημα ασφάλισης καταθέσεων που εμφανίστηκε στη Ρωσία, εκτός από τα προφανή πλεονεκτήματα, μπορεί να επιφέρει και ορισμένους κινδύνους - κατά τη γνώμη του πληθυσμού, υπάρχει σταδιακή εξομάλυνση στις εκτιμήσεις κινδύνου διαφόρων τραπεζών που διαφέρουν σε πραγματικά επίπεδα χρηματοπιστωτικής σταθερότητας. Ως αποτέλεσμα, για αυτές τις τράπεζες ο παράγοντας τιμή είναι το κύριο εργαλείο στον αγώνα ανταγωνισμού. Δεν είναι τυχαίο ότι σε αυτήν την ομάδα τραπεζών η ζήτηση για καταθέσεις είναι πιο ευαίσθητη στις μεταβολές των επιτοκίων. Και αυτό εξηγεί τους υψηλότερους ρυθμούς αύξησης των καταθέσεων των νοικοκυριών σε αυτήν την ομάδα τραπεζών.

Το κόστος των αντίστοιχων πόρων στον όμιλο των μεγαλύτερων ρωσικών ιδιωτικών τραπεζών υπερβαίνει ελαφρώς τα επίπεδα του κόστους των καταθέσεων σε εμπορικές τράπεζες. Αυτή η ομάδα αρχικά απολάμβανε μεγαλύτερη εμπιστοσύνη μεταξύ του πληθυσμού (σε σύγκριση με τις τράπεζες των «junior» ομάδων), γεγονός που τους επέτρεψε να παρέχουν ένα μέτριο κόστος προσέλκυσης καταθέσεων για αρκετά μεγάλο χρονικό διάστημα. Ωστόσο, τα τελευταία χρόνια, τα ανταγωνιστικά πλεονεκτήματα αυτής της ομάδας τραπεζών μειώνονται στα μάτια του πληθυσμού, γεγονός που, αφενός, εξηγείται από την εμφάνιση ενός συστήματος ασφάλισης καταθέσεων και, αφετέρου, από το την εμπειρία της τραπεζικής κρίσης το καλοκαίρι του 2004, όταν αρκετές μεγαλύτερες ρωσικές τράπεζες βρίσκονταν στα πρόθυρα να χάσουν τη φερεγγυότητά τους. Ως αποτέλεσμα, το καθεστώς των μεγάλων τραπεζών σταδιακά ισοπεδώνεται σε σχέση με τα μικρότερα πιστωτικά ιδρύματα. Και, ως εκ τούτου, ο παράγοντας τιμή, καθώς και για τις τράπεζες από τον «άλλο» όμιλο, παίζει σημαντικό ρόλο εδώ - ευαισθησία στις αλλαγές των επιτοκίων. Ταυτόχρονα, η υψηλή ευαισθησία σε συνδυασμό με τα μάλλον υψηλά επιτόκια δεν τους εγγυάται τους ίδιους ρυθμούς ανάπτυξης της καταθετικής τους βάσης. Αυτό οφείλεται στην ιδιαίτερη «απιστία» της πελατείας τους, η οποία, εύλογα μη βλέποντας σημαντική διαφορά στους κινδύνους, προτίμησε να μεταφέρει καταθέσεις σε μικρότερα πιστωτικά ιδρύματα που προσφέρουν εμφανώς υψηλότερα επιτόκια.

Το πιο σημαντικό είναι το κόστος των πόρων του ομίλου τραπεζών με τη συμμετοχή ξένων κεφαλαίων. Η καταθετική πολιτική τους βασίζεται σε υψηλές αξιολογήσεις πιστοληπτικής ικανότητας των μητρικών δομών, οι οποίες είναι ανέφικτες για τις ρωσικές εμπορικές τράπεζες. Αυτός ο παράγοντας επιτρέπει στις τράπεζες με τη συμμετοχή ξένων κεφαλαίων να προσελκύουν κεφάλαια από τον πληθυσμό με χαμηλά επιτόκια μάλλον φθηνά. Παράλληλα, από την άνοιξη του 2005, ο όμιλος τραπεζών με ξένα κεφάλαια παραμένει η μοναδική κατηγορία τραπεζών που αυξάνει σταθερά το κόστος των καταθέσεων. Αυτή η επίδραση φαίνεται να οφείλεται σε δύο παράγοντες.

Πρώτον, αρχικά, η κύρια πελατεία των τραπεζών με ξένα κεφάλαια ήταν πλούσια τμήματα του πληθυσμού, που εκτιμούν την αξιοπιστία στις τραπεζικές καταθέσεις και είναι έτοιμες να αντέξουν τα χαμηλά επιτόκια. Ωστόσο, μια εσκεμμένα μικρή ομάδα καταθετών σήμερα δεν μπορεί πλέον να προσφέρει σημαντική αύξηση στον όγκο της έλξης. Αυτό σημαίνει ότι οι τράπεζες αναγκάζονται να δώσουν προσοχή σε άλλους πιθανούς καταθέτες που επικεντρώνονται περισσότερο στην απόκτηση εσόδων από τόκους. Ευτυχώς, τα σημερινά χαμηλά επίπεδα καταθετικών επιτοκίων τραπεζών με ξένα κεφάλαια επιτρέπουν την αύξησή τους χωρίς σημαντική μείωση των τραπεζικών περιθωρίων.

Δεύτερον, η πρόσφατη αύξηση του κόστους δανεισμού σε ξένες αγορές έκανε τη ρωσική αγορά καταθέσεων πραγματικά ενδιαφέρουσα για τις τράπεζες με ξένα κεφάλαια και είναι έτοιμες να αγωνιστούν ενεργά για μια θέση σε αυτήν, ειδικά στην τρέχουσα οικονομική κρίση.

Αν μέχρι πρόσφατα απουσίαζε η ευαισθησία των ρυθμών αύξησης των καταθέσεων για τις τράπεζες με συμμετοχή ξένων κεφαλαίων στην αξία των καταθέσεων, τώρα μπορούμε ήδη να δηλώσουμε την ετοιμότητά τους να προσελκύσουν νέους καταθέτες.

Αν κοιτάξετε τη δυναμική των καταθέσεων σε ξένο νόμισμα και ρούβλι, μπορείτε να δείτε ότι τα τελευταία πέντε χρόνια, ο ρυθμός αύξησης των καταθέσεων των ιδιωτών σε ρούβλια ξεπέρασε σχεδόν συνεχώς τον ρυθμό αύξησης των καταθέσεων σε ξένο νόμισμα, ο οποίος προκλήθηκε από την πτώση σε δημοτικότητα του δολαρίου.

Σχήμα 9 Ρυθμοί αύξησης καταθέσεων σε ρούβλι και ξένο νόμισμα

Την 1η Ιουλίου 2008, οι καταθέσεις σε ξένο νόμισμα αντιπροσώπευαν το 13,6% του συνολικού όγκου των καταθέσεων. Σήμερα, σύμφωνα με την Τράπεζα της Ρωσίας, ο όγκος των καταθέσεων σε ξένο νόμισμα είναι περίπου το 30% του συνόλου.

Μιλώντας για τα επιτόκια, πρέπει να σημειωθούν τα εξής: για ορισμένους τύπους καταθετικών λογαριασμών, το ύψος του εισοδήματος καθορίζεται από τη διάρκεια της κατάθεσης, το ποσό, τις ιδιαιτερότητες της λειτουργίας του λογαριασμού, τον όγκο και τη φύση των σχετικών υπηρεσιών , και εξαρτάται από τη συμμόρφωση του πελάτη με τους όρους της κατάθεσης.

Το σύστημα των επιτοκίων των καταθέσεων θα πρέπει να είναι προσανατολισμένο στις συνθήκες της αγοράς, με την απαραίτητη συνεκτίμηση της αναδυόμενης ιεραρχίας της αξιοπιστίας των συγκρίσιμων μέσων. Έτσι, μια τράπεζα που διατηρεί τα επιτόκια σε χαμηλότερο επίπεδο από τους ανταγωνιστές κοντά της ως προς την αξιοπιστία κινδυνεύει να χάσει μέρος του πελατολογίου της.

Οι δεδουλευμένοι τόκοι καταθέσεων από την τράπεζα είναι το κύριο μέρος των λειτουργικών εξόδων. Επομένως, η τράπεζα αφενός δεν ενδιαφέρεται για υψηλά επιτόκια και αφετέρου αναγκάζεται να διατηρήσει τέτοιο επίπεδο επιτοκίων καταθέσεων που θα ήταν ελκυστικό για τους πελάτες. Προσπαθώντας να προσελκύσουν καταθέσεις, ιδιαίτερα μεγάλου μεγέθους και για μεγάλο χρονικό διάστημα, οι εμπορικές τράπεζες προσφέρουν υψηλά επιτόκια στους πελάτες τους, παρά την αύξηση του κόστους τόκων. Ωστόσο, η προσέλκυση κεφαλαίων από τον πληθυσμό από τις τράπεζες δεν είναι απεριόριστη. Από 01 Ιανουαρίου 2009 το μέσο επιτόκιο των προσελκυόμενων κεφαλαίων είναι 12% ετησίως (σύμφωνα με τα στατιστικά στοιχεία της Κεντρικής Τράπεζας). Αν ανιχνεύσουμε τη δυναμική των % των επιτοκίων στις εμπορικές τράπεζες της Βορειοδυτικής τα τελευταία 3 χρόνια, μπορούμε να συμπεράνουμε ότι το μέσο επιτόκιο των καταθέσεων αυξήθηκε κατά περίπου + - (3-4)%. Τα επιτόκια των καταθέσεων έχουν αλλάξει ιδιαίτερα αισθητά στο πλαίσιο της κρίσης που έχει αναπτυχθεί στον κόσμο. Μόνο για το 1ο τρίμηνο του 2009 αυξήθηκαν κατά περίπου (3-5)% σε όλες σχεδόν τις εμπορικές τράπεζες.

Κεφάλαιο 2 Πολιτική καταθέσεων μιας εμπορικής τράπεζας (στο παράδειγμα της JSC "Bank" Petrovsky ")

2.1 Θέση της JSC "Bank" Petrovsky "στην αγορά τραπεζικών υπηρεσιών

Πριν αναλύσουμε έναν συγκεκριμένο τομέα δραστηριότητας οποιουδήποτε θέματος της οικονομίας, είναι απαραίτητο να δώσουμε μια σύντομη περιγραφή του.

Η Τράπεζα Petrovsky εγγράφηκε από την Κεντρική Τράπεζα της RSFSR στις 12 Νοεμβρίου 1990. Το 1991 άρχισαν να λειτουργούν τα 5 πρώτα υποκαταστήματα στην Αγία Πετρούπολη, καθώς και το πρώτο γραφείο εκτός πόλης.

Το 1992, υπογράφηκε συμφωνία συνεργασίας μεταξύ της Τράπεζας και του Τμήματος της Ομοσπονδιακής Ταχυδρομικής Υπηρεσίας. Ήδη από το επόμενο έτος, μαζί με την Ομοσπονδιακή Σωφρονιστική Υπηρεσία και το υποκατάστημα της Αγίας Πετρούπολης του Ταμείου Συντάξεων της Ρωσικής Ομοσπονδίας, ο Petrovsky άρχισε να εισάγει μια τεχνολογία για την πληρωμή συντάξεων από τρέχοντες λογαριασμούς συντάξεων στα ταχυδρομεία της πόλης. Το 1997, η "Petrovsky" άρχισε να εισάγει την τεχνολογία συνταξιοδότησης στην περιοχή του Λένινγκραντ.

Το 1997, η Τράπεζα έλαβε το καθεστώς της εξουσιοδοτημένης Τράπεζας της Κυβέρνησης της Ρωσικής Ομοσπονδίας κατηγορίας "C", καθώς και της εξουσιοδοτημένης Τράπεζας της Κυβέρνησης της Περιφέρειας του Λένινγκραντ.

Το 2000, η διοίκηση της Τράπεζας αποφάσισε να μετονομάσει την Τράπεζα σε OJSC "Petrovsky People's Bank".

Το 2002, λόγω της αλλαγής των μετόχων της Τράπεζας, η Petrovsky Narodny Bank μετονομάστηκε σε MDM-Bank St. Petersburg.

Τον Μάιο του 2006, το μερίδιο ελέγχου της Τράπεζας εξαγοράστηκε από την East European Financial Corporation. Σύμφωνα με την απόφαση της γενικής συνέλευσης των μετόχων της Τράπεζας, εγκρίθηκε η νέα επωνυμία της Τράπεζας: Ανοιχτή Μετοχική Εταιρεία «Bank of the Eastern European Financial Corporation» (συντομευμένη επωνυμία - JSC «VEFK Bank»).

Στις 29 Οκτωβρίου 2008, ο Οργανισμός Ασφάλισης Καταθέσεων (DIA), βάσει των απαιτήσεων του Ομοσπονδιακού Νόμου «Περί πρόσθετων μέτρων για την ενίσχυση της σταθερότητας του τραπεζικού συστήματος κατά την περίοδο έως τις 31 Δεκεμβρίου 2011», ανέλαβε τις λειτουργίες ενός προσωρινή διοίκηση για τη διαχείριση της EEFC Bank. Τον Φεβρουάριο του 2009, επετεύχθησαν συμφωνίες για τη συμμετοχή της NOMOS-BANK και της FC OTKRITIE ως συνεπενδυτές στο κεφάλαιο της ΒΕΦΚ Τράπεζας.

Στο πλαίσιο των μέτρων οικονομικής ανάκαμψης της Τράπεζας, επενδυτές που εκπροσωπούνται από τη NOMOS-BANK και την OTKRITIE Financial Corporation αγόρασαν το 25% της πρόσθετης έκδοσης μετοχών της VEFC Bank. Το υπόλοιπο 50% της πρόσθετης έκδοσης αγοράστηκε από την DIA.

Τον Σεπτέμβριο του 2009, η Τράπεζα επέστρεψε στο αρχικό της όνομα - Petrovsky Bank.

Η JSC "Bank" Petrovsky "παρέχει ένα ευρύ φάσμα υπηρεσιών τόσο για νομικά πρόσωπα όσο και για φυσικά πρόσωπα. Η τράπεζα προσφέρει σε ιδιώτες υπηρεσίες όπως καταθέσεις σε ρούβλια και ξένο νόμισμα, μεταφορές χρημάτων, πληρωμή συντάξεων, μεταφορές από λογαριασμούς σε ρούβλια και ξένο νόμισμα, χρηματική κατάθεση, συναλλαγές σε μετρητά, άνοιγμα και συντήρηση πλαστικών καρτών. Ο κατάλογος των υπηρεσιών για οργανισμούς είναι αρκετά εκτενής. Ας ονομάσουμε αυτά που είναι πιο δημοφιλή: δανεισμός, άνοιγμα και διατήρηση λογαριασμών σε ρούβλι και ξένο νόμισμα, έργα μισθοδοσίας.

Η κατεύθυνση προτεραιότητας της δραστηριότητας της Bank Petrovsky OJSC είναι η εργασία με τον πληθυσμό στον τομέα της προσέλκυσης καταθέσεων. Οι καταθέτες της Bank Petrovsky OJSC μπορούν να επιλέξουν το πιο βολικό σχέδιο για την αποταμίευση και την αύξηση των αποταμιεύσεών τους. Η Τράπεζα προσφέρει στους πελάτες της ένα ευέλικτο σύστημα καταθέσεων σε ρούβλια και ξένο νόμισμα για περίοδο από 1 μήνα έως 3 χρόνια. διάφορους τύπους καταθέσεων, που σας επιτρέπουν να επιλέξετε μια κατάθεση που ανταποκρίνεται στις ανάγκες του πελάτη. Η JSC Bank Petrovsky εκδίδει τις δικές της διεθνείς πλαστικές κάρτες VISA INTERNATIONAL και MASTER CARD INTERNATIONAL . Η JSC "Bank" Petrovsky "έχει ένα εκτεταμένο δίκτυο ανταποκριτών, που αποτελείται από μεγάλες τράπεζες στη Ρωσία και την ΚΑΚ. Η Bank Petrovsky OJSC διαθέτει ένα ευρέως διακλαδισμένο (δεύτερο μεγαλύτερο μετά τη Sberbank) δίκτυο καταστημάτων - 170 υποκαταστήματα στην Αγία Πετρούπολη και υποκαταστήματα σε ρωσικές πόλεις. Η σκόπιμη εργασία για τη βελτίωση των τραπεζικών υπηρεσιών και την επέκταση της γκάμας τους έχει γίνει η βάση για μια σημαντική αύξηση του αριθμού των πελατών της Bank Petrovsky OJSC.

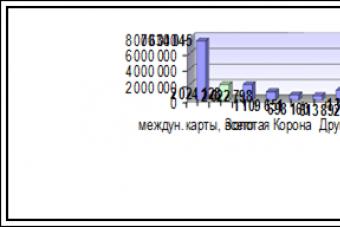

Η αλλαγή των μετόχων και της ανώτατης διοίκησης της VEFC Bank, που πραγματοποιήθηκε στα τέλη Απριλίου 2009, καθώς και η απόκτηση της ιδιότητας του πιστωτικού ιδρύματος με κρατική συμμετοχή στο κεφάλαιο, είχαν θετικό αντίκτυπο στη στάση απέναντι στην Τράπεζα. από την πλευρά των ιδιωτών αντιστρέφουν την πτωτική τάση των κύριων δεικτών που χαρακτηρίζουν τον όγκο των πράξεων εξυπηρέτησης ιδιωτών, που παρατηρήθηκε την προηγούμενη περίοδο, βλ. Διάγραμμα 10. Ταυτόχρονα, ο όγκος των προθεσμιακών καταθέσεων αυξήθηκε κατά 6,6%, υπόλοιπα σε λογαριασμούς συντάξεων στα πρόσθετα γραφεία της Τράπεζας - κατά 15,5%, υπόλοιπα σε λογαριασμούς τραπεζικών καρτών - κατά 14,1%.

Διάγραμμα 10 Δυναμική καταθέσεων φυσικών προσώπων για την περίοδο 10.08-09.2009

Σημαντική αύξηση αυξήθηκε και το μέσο μηνιαίο εισόδημα της τράπεζας από συναλλαγές με ιδιώτες (μεταφορές χρημάτων, λογαριασμοί κοινής ωφελείας, χρηματοκιβώτιο κ.λπ.). Αν, για σύγκριση, φέτος Φεβρουάριο-Μάρτιο. ήταν κατά μέσο όρο 7,5 εκατομμύρια ρούβλια, στη συνέχεια τον Ιούνιο τα έσοδα της Τράπεζας αυξήθηκαν σε 8,3 εκατομμύρια, τον Ιούλιο - σε 8,6 εκατομμύρια.

Ο αριθμός των μεταφορών χρημάτων που πραγματοποίησε η Τράπεζα, που, για παράδειγμα, την άνοιξη του τρέχοντος έτους, ήταν 15-16 χιλιάδες μονάδες την εβδομάδα, έχει πλέον φτάσει τις 20 χιλιάδες.

Ξεχωριστά, θα ήθελα να σημειώσω μια σοβαρή αύξηση των υπολοίπων στους λογαριασμούς των συνταξιούχων που λαμβάνουν συντάξεις απευθείας στα γραφεία της Bank Petrovsky OJSC. Όπως γνωρίζετε, οι συνταξιούχοι που λαμβάνουν σύνταξη στην Τράπεζα μπορούν να εξυπηρετηθούν τόσο σε ταχυδρομεία όσο και σε επιπλέον γραφεία της Τράπεζας. Ταυτόχρονα, ο κατάλογος των υπηρεσιών που παρέχονται σε αυτή την κατηγορία πελατών σε επιπλέον γραφεία είναι ευρύτερος από ό,τι στα ταχυδρομεία. Το γεγονός αυτό κατανοούν και οι ίδιοι οι συνταξιούχοι, καθώς από τον Ιούλιο του 2009 η τράπεζα εξυπηρετεί περίπου 1,2 εκατομμύρια συνταξιούχους. Τα υπόλοιπα στους λογαριασμούς των συνταξιούχων για το πρώτο εξάμηνο του έτους αυξήθηκαν κατά 1 δισεκατομμύριο ρούβλια (53%).

Μιλώντας για νομικά πρόσωπα, πρέπει να σημειωθεί ότι από τον Μάιο του 2009, τα υπόλοιπα των λογαριασμών έχουν αυξηθεί κατά 20% - έως και 7,5 δισεκατομμύρια ρούβλια. Εάν στην αρχή του έτους οι εταιρικοί πελάτες άνοιξαν περίπου 150 λογαριασμούς την εβδομάδα στην Bank Petrovsky OJSC, τότε μέχρι το τέλος Σεπτεμβρίου 2009 ανοίγουν 250-270 νέοι λογαριασμοί την εβδομάδα. Ο συνολικός αριθμός λογαριασμών νομικών προσώπων είναι τώρα 67 χιλιάδες μονάδες.

Σύμφωνα με το περιοδικό Expert, η Bank Petrovsky κατατάσσεται στην 41η θέση στην κατάταξη των 100 μεγαλύτερων τραπεζών στη Ρωσία το 2008 από την 01.01.2009. Η Τράπεζα συγκαταλέγεται στις 30 κορυφαίες τράπεζες στην προσέλκυση καταθέσεων από ιδιώτες το 2008 στην 26η θέση

2.2 Τύποι καταθέσεων της Bank Petrovsky OJSC

Οι καταθέσεις νοικοκυριών έχουν μεγάλη σημασία στη βάση πόρων της Bank Petrovsky OJSC. Έτσι, την 1η Σεπτεμβρίου 2009, οι καταθέσεις των νοικοκυριών ανήλθαν στο 80,0% των συνολικών πόρων. Αυτό είναι απολύτως φυσικό, αφού ο Petrovsky δίνει συνεχώς ιδιαίτερη προσοχή στις καταθέσεις του πληθυσμού.

Εξετάστε την τρέχουσα από 01.09.2009. είδη καταθέσεων και προϋποθέσεις για αυτές. Μπορούν να χωριστούν σε τρεις κύριες ομάδες: προθεσμιακές καταθέσεις, καταθέσεις συνταξιοδότησης και καταθέσεις όψεως.

Πίνακας αρ. 1 Είδη καταθέσεων από 01.10.2009

| Είδη καταθέσεων | Προθεσμία κατάθεσης, παράταση | Το ποσό της προκαταβολής και των πρόσθετων εισφορών | Σημείωση | Ετήσιο % |

| Poste restante | όποιος | Τουλάχιστον 10 ρούβλια. Προσθήκη. Οι συνεισφορές είναι απεριόριστες | 0,15 | |

| Φθινόπωρο |

άνω του 1 έτους έως 3 ετών |

Από 1000 ρούβλια Από 100 δολάρια Από 100 ευρώ |

4.35-14.70 | |

| Φθινόπωρο-συνταξιοδότηση |

άνω του 1 έτους έως 3 ετών |

Από 1000 ρούβλια Από 100 δολάρια Από 100 ευρώ |

Προσθήκη. εισφορές / πληρωμές κεφαλαιοποίηση, παράταση δεν προβλέπεται | 4.55-14.90 |

| Petrovsky-κλασικό |

άνω του 1 έτους έως 3 ετών |

Από 1000 ρούβλια Από 100 δολάρια Από 100 ευρώ. |

4.10-14.70 | |

| Petrovsky-classic με μηνιαία πληρωμή % |

άνω του 1 έτους έως 3 ετών |

Από 1000 ρούβλια Από 100 δολάρια Από 100 ευρώ |

Προσθήκη. δεν παρέχονται εισφορές / πληρωμές. % μηνιαία πληρωμή |

3.10-13.70 |

| Petrovsky-σωρευτική |

άνω του 1 έτους έως 3 ετών |

Από 1000 ρούβλια Από 300 δολάρια Από 300 ευρώ Εισφορές από 500 ρούβλια, 50 δολάρια, ευρώ |

Προσθήκη. δεν παρέχονται πληρωμές κεφαλαιοποίησης | 5.10-13.70 |

| Petrovsky-σύνθετος τόκος |

άνω του 1 έτους έως 3 ετών |

Από 1000 ρούβλια Από 100 δολάρια Από 100 ευρώ |

Προσθήκη. εισφορές / πληρωμές, δεν παρέχονται | 3.60-14.20 |

| Petrovsky-πολυνόμισμα |

άνω του 1 έτους έως 3 ετών |

Από 30000 τρίψτε Από 1000 δολάρια Από 1000 ευρώ Οι συνεισφορές είναι απεριόριστες |

Προσθήκη. πληρωμές κεφαλαιοποίησης, δεν παρέχεται παράταση | 6.35-13.70 |

| Petrovsky-καθολική |

άνω του 1 έτους έως 3 ετών |

Από 10000 τρίψτε Από 300 δολάρια Από 300 ευρώ Εισφορές από 1000 ρούβλια, 50 δολάρια, ευρώ |

δεν παρέχεται κεφαλαιοποίηση | 4.60-13.95 |

| Petrovsky-VIP |

άνω του 1 έτους έως 3 ετών |

Από 300000 τρίψτε Από 10000 δολάρια Από 10000 ευρώ |

Προσθήκη. κεφαλαιοποίηση εισφορών / πληρωμών, δεν παρέχεται | 5.55-15.20 |

| Κατάθεση αποταμίευσης συντάξεων | 2 χρόνια |

Οι συνεισφορές είναι απεριόριστες |

Δεν παρέχεται επέκταση | 12.50 |

| Τρεχούμενος λογαριασμός συνταξιούχου | όποιος | 5-7 |

Ο Πίνακας Νο. 1 δείχνει ότι οι πιο ακριβές καταθέσεις για μεμονωμένους πελάτες είναι οι καταθέσεις του Φθινοπωρινού-σύνταξη, του Φθινοπώρου, του Petrovsky-classic και του Petrovsky-VIP. Αυτό οφείλεται στις συνθήκες αυτών των τύπων καταθέσεων, δηλαδή στην απουσία μηνιαίας κεφαλαιοποίησης των τόκων ή μεγάλου ποσού της κατάθεσης, όπως, για παράδειγμα, στο Petrovsky-VIP.

Φαίνεται ότι ιδιαίτερη θέση στη σειρά των καταθέσεων κατέχουν οι καταθέσεις που απευθύνονται σε συνταξιούχους. Έτσι, μπορούμε να συμπεράνουμε ότι η Bank Petrovsky OJSC προσφέρει ένα ευρύ φάσμα καταθέσεων που απευθύνονται σε διάφορα τμήματα της αγοράς. Παράλληλα, ιδιαίτερη προσοχή δίνεται στους συνταξιούχους, για τους οποίους παρέχεται γραμμή καταθέσεων που τους επιτρέπει να λαμβάνουν υπόψη τα συμφέροντά τους. Μια ειδική κατανομή καταθέσεων για συνταξιούχους οφείλεται στο γεγονός ότι αποτελούν σημαντικό τμήμα καταθετών για την Bank Petrovsky OJSC.

Αν λάβουμε υπόψη τις πρόσθετες προϋποθέσεις για τις καταθέσεις, που δίνονται για κάθε κατάθεση χωριστά στο Παράρτημα Νο. 1, μπορούμε να εντοπίσουμε την ακόλουθη τάση στη χρήση ενός τέτοιου κριτηρίου όπως η παράταση. Εάν υπάρχει παράταση της κατάθεσης στους όρους της συμφωνίας, τότε υπάρχει σημαντικά χαμηλότερο επιτόκιο από αυτό των καταθέσεων χωρίς παράταση.

Αναλύοντας τις εισφορές (καταθέσεις) της JSC Bank Petrovsky, μπορείτε να δώσετε προσοχή στα εξής:

κατά τον καθορισμό των επιτοκίων, η τράπεζα συνδέει πάντα τις καταθέσεις (καταθέσεις) με την επενδυτική περίοδο. Έτσι, για παράδειγμα, το επιτόκιο της κατάθεσης «On demand» είναι 0,15% και το επιτόκιο της «Κατάθεσης Ταμιευτηρίου» για 2 χρόνια είναι 12,5%.

το ποσό της κατάθεσης συνδέεται επίσης με το επιτόκιο. Έτσι, για παράδειγμα, η συσσωρευτική κατάθεση Petrovsky για 1 έτος και 1 ημέρα) στο ποσό από 1 έως 700 tr. δεκτές με 13,25% ετησίως, και τις ίδιες καταθέσεις ύψους 700 τρ. και πάνω ήδη κάτω από 13,70%?

το επιτόκιο των καταθέσεων σε ρούβλι δεν είναι χαμηλότερο από το ποσοστό πληθωρισμού, το οποίο εξοικονομεί τις καταθέσεις από την υποτίμηση.

από το γεγονός ότι το εισόδημα με τη μορφή τόκων που εισπράττουν οι φορολογούμενοι από καταθέσεις σε τράπεζες δεν υπόκειται σε φορολογία εάν:

οι τόκοι καταθέσεων σε ρούβλι καταβάλλονται εντός των ποσών που υπολογίζονται με βάση το τρέχον επιτόκιο αναχρηματοδότησης της Τράπεζας της Ρωσίας (10%), αυξημένο κατά πέντε ποσοστιαίες μονάδες ,

το καθορισμένο επιτόκιο δεν υπερβαίνει το 9 τοις εκατό ετησίως για καταθέσεις σε ξένο νόμισμα·

μπορεί να σημειωθεί ότι όλες οι προτεινόμενες καταθέσεις δεν υπόκεινται σε φορολογία (η εξαίρεση είναι Petrovsky - VIP).

Για νομικά πρόσωπα, η Bank Petrovsky OJSC προσφέρει στους πελάτες της διάφορες επιλογές για την τοποθέτηση προσωρινά δωρεάν κεφαλαίων για διάφορες περιόδους:

· Προθεσμιακές καταθέσεις σε ρωσικά ρούβλια και ξένο νόμισμα.

· Γραμμάτια της Τράπεζας "Petrovsky" σε ρούβλια Ρωσίας και ξένο νόμισμα.

Η Τράπεζα προσφέρει στα νομικά πρόσωπα ένα μεσοπρόθεσμο χρηματοοικονομικό μέσο - μια τραπεζική κατάθεση.