EXAMENSARBETE

Insättningspolicy för en affärsbank

(om exemplet med JSC "Bank" Petrovsky ")

Tillverkad av en elev i grupp 23FB-61

distansutbildning

Kordesova Elena Yurievna

Vetenskaplig rådgivare: Ph.D.,

assisterande professor I.G.Zaitseva

_____________________(signatur)

Recensent:

Chef för affärscentret Viborg

OJSC Bank Petrovsky I.G. Barkovskaya

_____________________(signatur)

St Petersburg 2009

Introduktion

Kapitel 1 Teoretiska grunder för utformningen av affärsbankernas inlåningspolitik

1.2 Klassificering av affärsbankers inlåningsverksamhet

1.3 Analys av den ryska marknaden för inlåningstjänster

Kapitel 2 Insättningspolicy för en affärsbank (i exemplet JSC "Bank" Petrovsky ")

2.1 Plats för JSC "Bank" Petrovsky "på marknaden för banktjänster

2.2 Typer av insättningar från Bank Petrovsky OJSC

2.3 Analys av OJSC Bank Petrovskys inlåningsportfölj

2.4 Organisation av utformningen och genomförandet av insättningspolicyn

Kapitel 3 Förbättra insättningspolicyn

3.1 Verktyg för att förbättra insättningspolicyn för Bank Petrovsky OJSC

3.2 Insättningsförsäkringssystemet i Ryska federationen och dess förbättring

Slutsats

Bibliografi

Bilaga 1

Bilaga 2

Bilaga 3

INTRODUKTION

Det speciella med en bankinstitution som en av typerna av kommersiella företag är att den stora majoriteten av dess resurser inte bildas på bekostnad av dess egna, utan på bekostnad av lånade medel. Bankernas möjligheter att samla in pengar är inte obegränsade och regleras av centralbanken i vilken stat som helst.

Huvuddelen av bankernas resurser utgörs av upplånade medel, som täcker upp till 90 % av det totala behovet av medel för aktiv bankverksamhet. En affärsbank har förmågan att attrahera medel från företag, organisationer, institutioner, individer och andra banker i form av insättningar (insättningar) och öppna lämpliga konton.

Fonder som attraheras av banker har olika sammansättning. Deras huvudsakliga typer är medel som samlats in av banker i processen att arbeta med kunder (insättningar), medel som ackumulerats genom att ge ut sina egna skuldförbindelser (insättnings- och sparcertifikat).

Det angivna ämnet för avhandlingen är nära relaterat till det mest akuta, enligt min mening, för närvarande problemet med det ryska banksystemet - problemet med banklikviditet.

Relevans valt forskningsämne är att den instabila situationen på de finansiella marknaderna i den nuvarande krisen, stigande inflation, konkurrens och andra faktorer - allt detta har en enorm inverkan på en affärsbank. Därför tillåter en tydlig och genomtänkt inlåningspolicy en affärsbank att behålla sin position och utvecklas.

syfte examensforskning är utvecklingen av förslag för att förbättra inlåningspolitiken för en affärsbank i systemet för att stärka dess ekonomiska stabilitet.

Baserat på denna målinställning fanns det följande uppgifter :

Tänk på de teoretiska grunderna för bildandet av insättningspolicyn för en affärsbank.

Analysera insättningsportföljen för Bank Petrovsky OJSC.

Tänk på tillståndet och dynamiken i att attrahera fyndigheter;

Att analysera insättningspolicyn för en affärsbank på exemplet med Bank Petrovsky OJSC.

Studieobjekt av denna avhandling är JSC "Bank" Petrovsky ".

Ämne avhandlingen lockas medel från individer och juridiska personer och deras placering genom insättningsverksamhet och insättningspolicy i OJSC "Bank" Petrovsky "

praktisk betydelse Denna avhandling är att den kan användas som ytterligare material för en mer detaljerad studie av detta ämne.

Metodisk grund verk är: syntesmetoden, analys, generaliseringsmetoden, den dialektiska metoden.

teoretisk grund forskningen sammanställde lagstiftningsakter från Rysslands Bank, inklusive federal lag nr 177 av den 23 december 2003 "Om försäkring av insättningar för individer i banker på Ryska federationens territorium", utbildningslitteratur, statistiska samlingar, tidskrifter, referens och informationssystem.

Informationsbas avhandlingen var data från kvartalsrapporter och de interna reglerna för JSC "Bank" Petrovsky "g. St. Petersburg.

Detta examensarbete har följande struktur: inledning, tre kapitel, avslutning, bibliografi, tillämpningar.

Kapitel 1. Teoretiska grunder för utformningen av affärsbankernas inlåningspolitik

Under moderna förhållanden, för effektiv funktion, utveckling och uppnående av sina mål, måste varje affärsbank utveckla sin egen insättningspolicy, det vill säga en praktisk förvaltningsstrategi. Som ni vet är attraktionen av finansiella resurser och deras efterföljande placering de huvudsakliga verksamhetsformerna för en affärsbank.

En fond av fonder som bildats på betald basis används för att investera i aktiva instrument. Passiv verksamhet är därför primär i förhållande till merparten av bankverksamheten som syftar till att generera intäkter. I detta avseende bör de attraherade medlen betraktas som ett oberoende föremål för politiken.

Därmed är förvaltningen av attraherade medel en viktig del av bankens affärspolicy. Frågor relaterade till studiet av de teoretiska grunderna för detta verksamhetsområde har emellertid inte utvecklats tillräckligt i den vetenskapliga litteraturen. Detta gäller särskilt begreppet inlåningspolicy för en affärsbank som en integrerad del av skuldhanteringsstrategin.

Definitionen av kärnan i bankens inlåningspolicy kan inte entydigt närma sig, eftersom den varierar beroende på ämnet. Insättningspolicyn är en affärsbanks strategi och taktik för att attrahera kundmedel på återbetalningsbar basis.

Bankens insättningspolicy bör innehålla:

Utveckling av en strategi för genomförandet av bankens verksamhet för att samla in medel i inlåning, baserad på en omfattande marknadsundersökning, det vill säga en analys av den finansiella miljön, bankens plats och roll inom området för insamling av medel, diagnostik och prognoser;

Bildande av affärsbankstaktik för utveckling, erbjudande och marknadsföring av nya bankinlåningsprodukter för kunder (inom området råvaror, prissättning, marknadsföring och kommunikationspolitik);

Implementering av den utvecklade strategin och taktiken;

Övervaka genomförandet av policyn och dess effektivitet;

Övervaka verksamheten i en affärsbank för att samla in pengar.

Det huvudsakliga dokumentet som reglerar i affärsbanker processen att locka tillfälligt gratis medel från företag, organisationer och befolkningen till bankkonton i olika typer av insättningar (insättningar) är bankens insättningspolicy. Detta är ett dokument som utvecklas av varje bank självständigt utifrån bankens strategiska plan, analys av strukturen, tillståndet och dynamiken i bankens resursbas och utifrån utsikterna för dess utveckling. Dessutom används sådana dokument som bestämmer de huvudsakliga riktningarna och villkoren för placeringen av attraherade medel, såsom bankens kreditpolicy och bankens investeringspolicy.

Dokumentet "Inlåningspolicy för banken" bör definiera dess strategi för att anskaffa medel för att uppfylla de lagstadgade krav, mål och mål som definieras av promemoriorna om kredit- och investeringspolitik, med fokus på att upprätthålla bankens likviditet och säkerställa ett lönsamt arbete. Specifikt tillhandahåller banken:

Utsikter för tillväxten av bankens egna medel (kapital), och därmed förhållandet mellan egna och lånade medel;

Strukturen för attraherade och lånade medel (insättningar, insättningar, interbanklån, inklusive lån från Ryska federationens centralbank);

Föredragna typer av insättningar och insättningar, villkor för deras attraktion; förhållandet mellan tidsbundna insättningar (insättningar) och för perioden "on demand";

Den huvudsakliga kontingenten av inlåning och inlåning, dvs kategorin insättare;

Geografi för attraktion och upplåning av medel;

Önskvärda borgenärsbanker för interbanklån, villkor för att attrahera de senare; villkor för att attrahera insättningar (insättningar) och interbanklån;

Sätt att locka till sig insättningar (baserat på bankkonto, korrespondentkonto, avtal om bankinsättning (insättning), genom att utfärda egna certifikat, växlar);

Förhållandet mellan rubel och inlåning i utländsk valuta (inlåning);

Nya former för att attrahera medel i inlåning;

Särskilda villkor för att öppna vissa typer av insättningar (insättningar);

Åtgärder för att följa bankens riskstandarder för upplånade medel.

Insättningspolicyn måste först och främst uppfylla följande krav:

- Ekonomisk ändamålsenlighet.

– Konkurrenskraft.

- intern konsistens.

Klassificeringen av ämnen och föremål för bankens inlåningspolicy sammanfattas i (Fig. 1).

Figur 1 Sammansättning av ämnen och föremål för bankens inlåningspolicy

Bildandet av inlåningspolicyn för en affärsbank bygger på både allmänna och specifika principer, vilket tydligt återspeglas i (Fig. 2).

Figur 2 - Principer för bildandet av insättningspolicyn

Ett antal strukturella underavdelningar av banken (kassans, finansavdelningen, affärsutvecklingsavdelningen, kreditavdelningen, värdepappersavdelningen) samt bankens ledningsorgan är engagerade i utvecklingen och implementeringen av bankens inlåningspolicy i nära samverkan med varandra : skulder.

Ris. 3. Förstorad typisk bankstruktur

Sålunda bestämmer och godkänner bankens styrelse huvudinriktningarna för insättningspolicyn, godkänner förfarandet och villkoren för att attrahera insättningar och utövar allmän kontroll över genomförandet av insättningspolicyn.

Förvaltningskommittén för tillgångar och skulder fattar grundläggande beslut om bildandet av en inlåningsportfölj, analyserar strukturen och dynamiken hos resurser, deras oförutsedda belopp i termer och belopp med bankens tillgångar för att vid behov ta fram beslut för att anpassa bankens inlåningspolicy ; utövar nuvarande kontroll över genomförandet av inlåningspolitiken av enskilda strukturella avdelningar av banken.

Bankens ekonomiska förvaltning, tillsammans med finansförvaltningen, bestämmer bankens totala behov av inlåningsmedel (för ett år, inklusive uppdelning per kvartal): bestämmer räntorna för varje typ av resurs (insättningar (insättningar), räkningar , interbanklån); bestämmer beloppet för reservation av attraherade medel i Rysslands centralbank; kontrollerar bankens efterlevnad av riskkvoterna för lånade medel som fastställts av Rysslands centralbank, etc.

Bankens särskilda avdelningar är direkt involverade i att locka insättningar i olika former: avdelningen för insättningar från medborgarna, avdelningen för värdepapper (utgivande av egna växlar, insättnings- och sparcertifikat), kreditavdelningen eller avdelningen för tillgångar och skulder (insättningar av juridiska personer) och andra avdelningar i enlighet med den interna organisationsstrukturen varje bank.

För att genomföra praktiska aktiviteter för att samla in pengar, utvecklar bankerna bestämmelser om insättningsoperationer ( separat för insättningar från individer och insättningar från juridiska personer), som föreskriver:

Regler och villkor för att ta emot insättningar (insättningar);

Rättslig status för subjekt i avtalsförhållande;

Förfarandet för att ingå ett bankinlåningsavtal;

Metoder för att acceptera och utfärda en insättning (insättning);

Listan över dokumentation som krävs för att öppna och använda en deposition (deposition) och kraven för dem;

Insättarnas rättigheter och bankens skyldighet;

Metoder för periodisering och betalning av ränta på inlåning (inlåning).

Intrabankinstruktioner om tillvägagångssätt för att göra specifika insättningar (insättningar) transaktioner, som utvecklas av banken i utvecklingen av bestämmelserna om insättningar (insättningar), innehåller organisationen av arbetet i en filial (underavdelning) av banken med olika kategorier av insättare; förfarandet för att utfärda dokument som motsvarar genomförandet av dessa operationer, schemat för deras dokumentflöde; reflektion i redovisningen av verksamheten för godkännande och utgivning av insättningar, periodisering och betalning av ränta på dem.

Volymen av medel som attraheras av banken i inlåning (inlåning) beror på tillståndet för tillgång och efterfrågan på monetära resurser, underskottet eller överskottet av medel från banken, tillståndet på inlåningsmarknaden.

För att locka pengar från affärsenheter och medborgare till deras cirkulation utvecklar och genomför banker en hel rad aktiviteter. Så, först och främst, ett viktigt konkurrensmedel mellan banker för att attrahera resurser är räntepolitiken, eftersom mängden intäkter på investerade medel fungerar som ett betydande incitament för kunder att placera sina tillfälligt fria medel i inlåning (insättningar).

Räntenivån på inlåning (inlåning) bestäms av varje affärsbank oberoende med fokus på refinansieringsräntan för Bank of Russia och penningmarknadens tillstånd, samt baserat på bestämmelserna i dess egen insättningspolicy. Först och främst beror nivån på räntan på bankernas inlåningsverksamhet (inlåning) på typen av insättningar (inlåning). Som regel fastställs minimiräntor på anfordringsinlåning, som kännetecknas av balansens instabilitet, hög rörlighet och rörlighet.

För att uppmuntra kunderna att upprätthålla stabila, inte sjunkande saldon på anfordringskonton, vilket i allmänhet har en betydande inverkan på kreditverksamhetens lönsamhet, sätter bankerna höjd ränta på dem eller på saldobeloppet som inte är lägre än det minimibelopp som beräknats av bank och avtalat med kunden (vilket anges på bankkontot).

Vid fastställande av räntan på tidsbundna insättningar (inlåning) är den avgörande faktorn den period som medlen är placerade för: ju längre period, desto högre ränta. En lika viktig faktor är insättningsbeloppet, och ju större insättningsbeloppet är och ju längre lagringsperioden är, desto högre är räntan på den som regel. En viktig punkt är frekvensen av betalning av inkomster på insättningar (insättningar). Räntan på insättningen är omvänt relaterad till frekvensen för betalning av inkomst, det vill säga ju mindre ofta de görs, desto högre är räntan på insättningen (insättningen) som fastställts av banken. Det bör noteras att det inte är olagligt att betala ränta till banker till räntor som är betydligt högre än den ekonomiskt motiverade nivån. I detta fall bör den materiella fördelen som erhålls från skillnaden mellan refinansieringsräntan för Ryska federationens centralbank och kreditinstitutets ränta på specifika insättningar vara föremål för inkomstskatt.

Betalning av ränta på en deposition (deposition) kan göras:

· en gång i månaden;

en gång i kvartalet;

efter avtalets utgång.

För att stimulera attraktionen av kundmedel till tidskonton i banken kan villkoren för insättningar (insättningar) föreskriva aktivering av ränta. Det är möjligt om banken använder sig av tekniken för sammansatt ränta vid inkomstberäkningen.

Den traditionella typen av inkomstberäkning är enkel ränta, då det faktiska saldot på depositionen läggs till grund för beräkningen, och utifrån den räntesats som avtalet föreskriver, beräkningen och utbetalningen av inkomsten på depositionen sker med den fastställda frekvensen. En annan typ av inkomstberäkning är sammansatt ränta (ränta på ränta). I det här fallet, efter utgången av avvecklingsperioden, ackumuleras ränta på insättningsbeloppet, och det resulterande beloppet läggs till insättningsbeloppet. Under nästa faktureringsperiod tillämpas således räntan på det nya insättningsbeloppet, vilket har ökat med beloppet av tidigare upplupen inkomst.

För att samla in pengar till insättningar har affärsbanker börjat använda utländsk erfarenhet i stor utsträckning, i synnerhet utför de:

· Utveckling av olika program för att attrahera medel från befolkningen;

· Tillhandahållande av olika typer av tjänster till insättarkunder, inklusive sådana av icke-bankkaraktär (till exempel inslag av medicinsk vård, prenumeration på tidskrifter med ekonomisk litteratur, prenumerationer på utflyktstjänster på museer etc.).

Användning av hög ränta på inlåning av investeringskaraktär;

programmet "Bonusprocent".

Utöver en flexibel räntepolicy för att locka till sig medel måste bankerna ge insättare garantier för tillförlitligheten av att placera medel i inlåning. För att skydda investerare och insättare och ge dem garantier om kompensation av medel i händelse av deras konkurs bör bankerna skapa särskilda insättningsförsäkringsfonder både centralt och decentraliserat.

Tillsammans med insättningsförsäkring är det viktigt för insättare att ha tillgång till information om affärsbankernas verksamhet och de garantier de kan lämna. Vid beslut om placering av tillgängliga fria medel måste varje borgenär vara tillräckligt informerad om bankens finansiella ställning för att kunna bedöma risken för framtida investeringar. I detta avseende kan ovärderlig hjälp till insättare och investerare tillhandahållas genom bedömningar av bankernas verksamhet från särskilda byråer och byråer.

Samtidigt bör det noteras att banker också måste tillhandahålla omfattande information om sig själva (om mängden auktoriserat kapital, eget kapital, grundare, utvecklingsutsikter, resultatresultat etc.) till sina fordringsägare och insättare. Detta gäller särskilt för individer som väljer banker att sätta in sina pengar. Därför, i lokalerna för en bank (filial, filial, extra kontor) som accepterar insättningar från medborgare, för information till insättare, måste följande presenteras:

· en licens från Bank of Russia, som ger en viss bank rätt att acceptera insättningar från individer antingen i rubel eller i rubel och i utländsk valuta;

· revisionsberättelse om bankens årsredovisning;

· bankens balansräkning per sista rapporteringsdagen samt resultaträkning enligt blanketterna för publicering i tryck;

· Bankens ställning på individers insättningar;

Lista över typer av insättningar som accepteras av banken från privatpersoner. personer;

villkor för varje typ av insättningar;

· information om villkoren för att tillhandahålla och garantera insättningar från banken;

Former av dokument som krävs för registrering av insättningar och transaktioner med dem;

· information från bankens styrelse (eller andra ledningsorgan i banken) om förändringar i räntesatsen för vissa typer av inlåning (med angivande av skäl och villkor för att göra ändringar i villkoren för insättningar).

Kreditinstitutens arbete med att locka ut borgenärernas medel i sin cirkulation är förenat med vissa risker, som de måste ta hänsyn till i sin verksamhet och kunna hantera dem för att undvika negativa konsekvenser för likviditet och stabilitet.

Rysslands centralbank upprättar för banker och övervakar deras efterlevnad av vissa restriktioner för mängden insamlade medel. I enlighet med de senaste instruktionerna från Rysslands centralbank upprättas ett förfarande för att fastställa saldon på anfordringskonton och terminskonton för individer och juridiska personer (med undantag för kreditinstitut) för att inkluderas i beräkningen (uteslutning från beräkningen ) för bankens ögonblick (H2), nuvarande (H3) och långfristiga likviditet (H4).

Det tillvägagångssätt som förordningen föreslår implementerar den metod som används i internationell praxis för att bedöma bankers likviditetsrisker, med hänsyn tagen till de så kallade "beteendemässiga" justeringarna, det vill säga indikatorer som karaktäriserar tillståndet för tillgångar och skulder baserade på ackumulerade statistiska uppgifter.

Förordningen fastställer att banker självständigt avgör lämpligheten av att använda värdena på de minsta sammanlagda saldona för att beräkna likviditetskvoter.

Det bör noteras att inte hela mängden medel som banken lockar från sina kunder kan fungera som resurser för dess aktiva verksamhet. En del av de insamlade medlen till det belopp som fastställts av styrelsen för Bank of Russia är föremål för obligatorisk insättning på ett separat konto hos Bank of Russia. Rysslands centralbank bildar den obligatoriska reservfonden för statens kredit- och banksystem. Den kan användas för att tillhandahålla kredithjälp till affärsbanker av Rysslands centralbank på olika sätt, för uppgörelser med insättare och borgenärer i händelse av konkurs i ett kreditinstitut.

Genom att ändra normerna för nödvändiga reserver påverkar Rysslands centralbank affärsbankernas kreditpolitik och följaktligen tillståndet för penningmängden i omlopp. Exempelvis gör en minskning av de obligatoriska kassakraven för medel som attraheras av banker att de i större utsträckning kan använda de genererade resurserna i sin omsättning, d.v.s. öka kreditinvesteringarna i samhällsekonomin och vice versa. Required reserves (reservkrav) är en mekanism för att reglera den övergripande likviditeten i banksystemet, som används för att kontrollera monetära aggregat genom att minska penningmultiplikatorn.

Skyldigheten att uppfylla kassakraven uppstår för en affärsbank från det ögonblick den erhåller en licens från Bank of Russia för rätten att utföra relevanta banktransaktioner.

Erforderliga kassakravskvoter fastställs av Rysslands centralbank för en viss tidsperiod och kan ses över regelbundet, men de får inte överstiga 20 % av ett kreditinstituts skulder. Det bör noteras att normerna för nödvändiga reserver kan differentieras beroende på tidpunkten för insamling av medel, deras typer (kontanter från juridiska personer eller individer), valutan för insättningen (insättning). Vanligtvis sätts den högsta kassakravskvoten för efterfrågankonton, eftersom kunden kan ta ut sina pengar från dem när som helst.

Stadierna för bildandet av en sparpolitik visas i figur 4.

Övervakning är ett nödvändigt verktyg för att bedöma och hantera kvaliteten på bankverksamheten på sparmarknaden. Det är tack vare uppföljningen som affärsbanken och tillsynsmyndigheterna kan utvärdera resultatet av den inlåningspolitik som banken för, vilket är oerhört viktigt vid utvecklingen av penningpolitiken och andra marknadsregleringsinstrument, samt för att förebygga krissituationer i banksystem i samband med förlorat kunders förtroende för finansiella och kommersiella institutioner.

Därefter överväger vi stadierna för bildandet av insättningspolicyn för en affärsbank. Det är mycket viktigt att studera bildandet och genomförandet av en affärsbanks insättningspolitiska mekanism, eftersom den framgångsrika uppfyllelsen av de mål och mål som satts upp för banken i processen att utveckla och implementera en insättningspolitik till stor del beror på effektiviteten av dess funktion.

Figur 4 Stadier i bildandet av en sparpolitik

Baserat på analysen av den nuvarande praxisen för bankers beteende vid inlåningsverksamhet, föreslås ett schema för bildandet av insättningspolicyn för en affärsbank, vilket visas i figur 5.

Figur 5 Schema för bildandet av inlåningspolicyn för en affärsbank

Vart och ett av stegen i bildandet av insättningspolicyn för en affärsbank är nära besläktad med de andra och är obligatoriska för bildandet av en optimal insättningspolicy och korrekt organisation av insättningsprocessen. I detta avseende kan följande områden av insättningspolicyn för en affärsbank särskiljas:

Analys av inlåningsmarknaden;

Fastställande av målmarknader för att minimera insättningsrisken;

Minimering av kostnader i processen att samla in pengar;

Optimering av in- och utlåningsportföljförvaltning;

Upprätthålla bankens likviditet och öka dess stabilitet.

En analys av nuvarande praxis visar att bildandet av inlåningsbasen för alla affärsbanker, som en komplex och tidskrävande process, är förknippad med ett stort antal problem, både subjektiva och objektiva.

Subjektiva frågor inkluderar:

1) aktivitetens omfattning och svag kapitalbas för ryska affärsbanker;

2) bristen på intresse hos bankens ledning för att attrahera medel från kunder, särskilt befolkningen, vilket dikteras av bankens taktiska och strategiska mål och mål;

3) otillräcklig nivå och kvalitet på topp- och mellanledning;

4) avsaknaden av ett vetenskapsbaserat koncept för att genomföra en inlåningspolicy i de flesta ryska banker;

5) brister i organisationen av insättningsprocessen: frånvaron av en lämplig avdelning i banken, eller en låg nivå av marknadsundersökningar på inlåningsmarknaden, ett begränsat utbud av insättningstjänster som erbjuds etc.

Bland de objektiva faktorerna finns följande:

1) direkt och indirekt påverkan av staten och statliga organ;

2) effekterna av makroekonomi, effekterna av globala finansmarknader på tillståndet på den ryska penningmarknaden;

3) interbankkonkurrens;

4) tillståndet på penning- och finansmarknaden i Ryssland;

Ryska federationens centralbanks roll som tillsynsorgan har under de senaste åren varit särskilt uttalad när det gäller att fastställa refinansieringsräntan och kassakraven för affärsbanker. Förändringar i refinansieringsräntan tillåter inte kommersiella banker att korrekt förutsäga och planera sin verksamhet inom området för tillgångs- och skuldförvaltning på lång sikt och göra verksamhet med långfristiga skulder ganska riskabel.

En negativ inverkan på strukturen hos en affärsbanks resursbas har ett växande beroende av stora interbanklån, eftersom ett interbanklån inte bidrar till diversifiering av risker i inlåningsverksamhet.

För att lösa befintliga problem, när man utvecklar en inlåningspolicy, måste en affärsbank vägledas av vissa kriterier för dess optimering. Optimering av bankens inlåningspolitik är en komplex multifaktoriell uppgift, vars lösning bör baseras på övervägandet av landets ekonomi som helhet. Uppenbarligen sammanfaller inte alltid dessa intressen. Därför innebär den optimala insättningspolicyn att först samordna deras intressen.

Så optimeringskriterierna är följande:

a) förhållandet mellan bankens inlåning, kredit och andra transaktioner för att upprätthålla dess stabilitet, tillförlitlighet och finansiella stabilitet;

b) diversifiering av bankens resurser för att minimera risken;

c) Segmentering av inlåningsportföljen (enligt kunder, produkter, risker);

d) differentierat förhållningssätt till olika grupper av klienter;

e) konkurrenskraft för bankprodukter och tjänster.

f) Behovet av en effektiv kombination av resurser som säkerställer den optimala kombinationen av stabila och "volatila" resurser samtidigt som andelen stabila resurser i en affärsbanks inlåningsportfölj ökar under förhållanden med ökade risker (inklusive inlåningsverksamhet).

g) ta hänsyn till begreppet livscykel i processen att bilda inlåningssortimentet och inlåningsportföljen som helhet.

För att förbättra insättningspolicyn för en affärsbank är följande nödvändigt:

Varje affärsbank måste ha sin egen insättningspolicy, utvecklad med hänsyn till särdragen i dess verksamhet och kriterierna för att optimera denna process;

Det är nödvändigt att utöka utbudet av inlåningskonton för juridiska personer och individer med en term "on demand", vilket kommer att tillåta, även under förhållanden med obetydliga ekonomiska besparingar, fältet för att tillfredsställa bankkundernas behov och öka investerarnas intresse genom att placera sina pengar på bankkonton;

Som ett av sätten att förbättra organisationen av inlåningsverksamheten är det möjligt att använda olika typer av konton för alla kategorier av insättare och förbättra kvaliteten på deras tjänster;

Individuellt tillvägagångssätt (bankens önskan att ge kunden särskilda förmåner).

Det här är några av de möjliga sätten att förbättra inlåningspolicyn för en affärsbank och öka dess roll för att säkerställa dess hållbarhet.

Förhållandet mellan spar- och inlåningspolicyn för en affärsbank är som följer: å ena sidan är insättningspolitikens huvudriktningar delar av bildandet av bankens sparverksamhet (till exempel utbudet av insättningar, ränta räntepolicy, marknadsföring av produkten på marknaden, organisation av arbetet hos de relevanta avdelningarna på affärsbanken). Å andra sidan är det omöjligt att kalla inlåningspolitiken för en integrerad del av bankens sparpolitik. Bankens inlåningspolicy är ett bredare begrepp, som förutom strategin och taktiken att attrahera resurser på återbetalningsbasis inkluderar organisation och ledning av inlåningsprocessen.

I allmänhet utvecklar varje affärsbank sin egen inlåningspolicy. Bankens ledning bestämmer också självständigt graden av betydelse för dessa områden, prioriteringen av en eller annan typ av bankpolitik. Först och främst kommer det att bero på en viss banks verksamhetsområde, dess specialisering och universalisering.

1.2 Klassificering av affärsbanksinlåning

En affärsbanks passiva verksamhet kännetecknar finansieringskällorna och typen av bankens relationer. Det är de som till stor del förutbestämmer villkoren, formerna och anvisningarna för användningen av bankresurser, d.v.s. den aktiva verksamhetens sammansättning och struktur.

Inlåningsverksamhet (inlåning) hos en affärsbank är verksamhet för att attrahera medel från juridiska personer och individer i inlåning under en viss period eller på begäran, inkl. saldon av medel på kunders avvecklingskonton för deras användning som kreditresurser och i investeringsverksamhet. Bidrag ( deposition ) - Dessa är medel (i kontanter och icke-kontantform, i nationell eller utländsk valuta) som överförts till banken av ägaren för lagring under vissa villkor.

Inlåningsverksamheten är ett vidsträckt begrepp, eftersom den omfattar bankens alla aktiviteter kring inlåning. Utmärkande för denna grupp av passiva verksamheter är att banken har relativt svag kontroll över volymen av sådana transaktioner, eftersom initiativet att placera medel i inlåning kommer från insättare. Samtidigt, som praxis visar, är insättaren inte bara intresserad av räntan som betalas av banken, utan också av tillförlitligheten av att spara de medel som anförtrotts banken.

Organisationen av inlåningsverksamheten bör genomföras enligt ett antal principer:

– Bankens mottagande av nuvarande vinst och skapande av villkor för dess mottagande i framtiden;

– Flexibel policy vid hanteringen av inlåningstransaktioner för att upprätthålla bankens operativa likviditet.

– Överensstämmelse mellan insättningspolicyn och avkastningen på tillgångar.

– utveckling av banktjänster för att attrahera kunder.

Tänk i detalj på inlåningskonton och deras egenskaper.

Inlåningskonton kan vara mycket olika och deras klassificering baseras på sådana kriterier som källor till insättningar (fria kontanter från organisationer, sparande för individer, pensioner), deras avsedda syfte (att ta emot inkomster på tidsinsättningar vid utgången av deras giltighetstid, månadsinkomst i form av ränta på insättningsbeloppet), graden av lönsamhet (beror på insättningens belopp, löptid och ytterligare villkor) etc.

Oftast är kriteriet dock kategorin för insättaren och formen för uttag av insättningen. Insättningsverksamheten klassificeras:

– Depositioner från juridiska personer (företag, organisationer).

- inlåning av individer.

- inlåning från andra banker.

2) Efter ekonomiskt innehåll:

- enligt användningsordningen för lagrade medel. De där. mottagande av inkomst i form av ränta på lockade medel till insättningen månadsvis, kvartalsvis, i slutet av kontraktet.

3) Enligt formen för uttag av medel:

– Fritidsinsättningar.

– Anmälan.

- befolkningens sparinlåning

- Villkorade insättningar som kan dras ut när förutbestämda villkor uppstår.

Klassificeringen av insättningar enligt uttagsformen kan presenteras schematiskt i figur 6 mer i detalj.

I praktiken för västerländska banker är insättningar, om möjligt, uppdelade i följande kategorier:

- "heta pengar", som med stor sannolikhet kommer att tas ut (till exempel inlåning som är känsliga för förändringar i räntor, som orsakas av ekonomisk instabilitet, inflation, kraftiga fluktuationer i växelkurser). Heta pengar är pengar vars ägare snabbt flyttar dem från en bank till en annan för att få en högre vinst. Som ett resultat sker en migration av kapital.

- opålitliga, som kan dras tillbaka inom 25-30% av sin storlek. Otillförlitliga insättningar inkluderar insättningar med förtida återbetalning;

- stabila medel (huvudinsättningar), vars sannolikhet för uttag är minimal. Dessa inkluderar tidsbundna insättningar utan förtida återbetalning.

Men låt oss återvända till ryska banker och överväga mer i detalj klassificeringen av insättningar som presenteras i figur 6.

Figur 6 Klassificering av fyndigheter (enligt O.I. Lavrushin)

Låt oss börja med inlåning på efterfrågan, eftersom de upptar den största andelen i strukturen av attraherade fonder av banker - cirka - 50%.

Så inlåning är medel som kan begäras när som helst utan föregående meddelande till banken av kunden. Dessa inkluderar medel på löpande, avvecklings- och korrespondentkonton relaterade till avräkningar eller avsedd användning av medel. På sådana konton sker en konstant rörelse av medel (krediter och avskrivningar). På grund av den höga rörligheten för medel är saldot på efterfrågan inte konstant, ibland extremt volatil. Men trots den höga rörligheten av medel på begäran-konton är det möjligt att bestämma deras lägsta, icke-minskande saldo och använda det som en stabil kreditresurs.

Beräkningen av andelen medel som innehas på begäran-konton som kan överföras till tidsbundna inlåningskonton (för att öka intäkterna för kunder från medel placerade i banken och bilda en stabil utlåningsresurs för banker) görs enligt formeln:

D \u003d Genomsnitt: K vol. x 100 %,

där D är den andel av medel som innehas under året på olika löpande konton som kan överföras till inlåningskonton.

Osr - det genomsnittliga saldot av medel på avvecklings- eller byteskontot för året.

K om. - kreditomsättning på avräknings- eller byteskonto för året.

För att expandera den aktiva verksamheten och göra vinst för banken är det bästa sättet att hantera skulder att växa och diversifiera de huvudsakliga typerna av inlåning, som inkluderar anfordringsinlåning och tidsbunden inlåning. Med hjälp av anfordringsinsättningar löses problemet med att göra en vinst av banken, eftersom de är den billigaste resursen och kostnaderna för att sköta avveckling och kundkonton är minimala.

Inlåning på anspråk är till sin natur instabil, vilket begränsar deras användning av affärsbanker. Av denna anledning betalas inlåningskontoinnehavare en låg ränta (på anfordran för en individ, för närvarande 0,01%) eller så betalas den inte alls (till exempel på avveckling och löpande konton för juridiska personer, samt på ett korrespondentkonto för affärsbanker). Mot bakgrund av den ökade konkurrensen när det gäller att attrahera inlåning försöker affärsbanker att locka kunder och stimulera tillväxten av inlåning genom att tillhandahålla ytterligare tjänster till kontoinnehavare, samt förbättra kvaliteten på deras tjänster.

Ränta på anfordringsinlåning tillgodoräknas insättaren som regel en gång per år i början av ett nytt kalenderår.

Inlåning på anspråk är den mest likvida. Deras ägare kan när som helst använda pengarna på begäran-konton. Pengar sätts in eller krediteras på detta konto, samt tas ut eller avskrivs både i delar och helt utan begränsningar, och det är även tillåtet att ta ut kontanter från detta konto. Fördelen med anfordringskonton för sina ägare är deras höga likviditet, och för banker, upprättandet av en låg ränta eller ingen alls. De största nackdelarna med anfordringsinlåning för sina ägare är inrättandet av en låg ränta på kontot, och för banken - behovet av att ha en högre driftsreserv. Sålunda kan egenskaperna hos ett depositionskonto karakteriseras enligt följande:

– insättning och uttag av pengar görs när som helst och med valfritt belopp utan några begränsningar;

– kontohavaren betalar banken en avgift för att använda kontot i form av en fast månadsavgift (för juridiska personer);

- Banken betalar låga räntor (för privatpersoner) eller betalar inte alls (för juridiska personer) för att hålla pengar på begäran-konton, vilket ökar bankens vinst.

Terminsinsättningar klassificeras i allmänhet efter deras löptid: insättningar med en löptid på upp till 3 månader; från 3 till 6 månader; 6 till 9 månader; från 9 till 12 månader; över 12 månader.

Fördelen med tidsbundna inlåningskonton för kunden är upprättandet av en högre ränta jämfört med en anfordringsdeposition, och för banken - förmågan att upprätthålla likviditet med en mindre driftsreserv. Nackdelen med tidsbundna inlåningskonton för kunder är låg likviditet. För banken är nackdelen behovet av att betala ökad ränta på inlåning och därmed minska vinsten.

Det finns två typer av tidsbundna insättningar:

– Terminsdeposition med en bestämd löptid;

– Tidsinsättning med förhandsbesked om uttag.

I själva verket innebär terminsättningar överföring av medel till bankens fulla förfogande under villkoren enligt avtalet, och efter denna period kan terminsättningen när som helst dras tillbaka av ägaren. Storleken på ersättningen som betalas till kunden på en tidsbunden deposition beror på löptiden, depositionens belopp och insättarens uppfyllande av villkoren i avtalet. Ju längre villkoren är och (eller) ju större insättningsbeloppet är, desto större ersättningsbelopp som regel. En sådan detaljerad gradering uppmuntrar insättare att rationellt organisera sina egna medel och placera dem i inlåning, och skapar också förutsättningar för bankerna att hantera sin likviditet. Till exempel, i JSC "Bank" Petrovsky "frekvensen för betalning av inkomst varierar från 1 månad till betalningstillfället för beloppet av hela insättningen som helhet.

Insättningar med förhandsbesked om uttag av medel innebär att kunden i förväg ska meddela banken om uttag av insättningen inom den tid som anges i avtalet. Beroende på uppsägningstid bestäms även räntan på inlåning.

Om insättaren vill ändra insättningsbeloppet - för att minska eller öka, kan han säga upp det nuvarande avtalet, dra tillbaka och omregistrera sin insättning på nya villkor. Om insättaren gör ett tidigt uttag av medel på insättningen kan han dock helt eller delvis förlora den ränta som föreskrivs i avtalet. Som regel reduceras räntan i dessa fall till den ränta som betalas på anfordringsdepositioner. Den nuvarande efterfrågan är 0,15 %. Många affärsbanker tillämpar förlängning av insättningar upp till flera gånger (1-3 eller fler). Vid förlängning av den aktuella inlåningen vid ändring av räntan tillämpas den nyinställda räntan.

Genom att attrahera tidsbundna insättningar löses problemet med att säkerställa likviditeten i bankens balansräkning.

De viktigaste instrumenten i affärsbankernas inlåningspolicy är inlånings- och sparcertifikat. I Ryska federationen sker cirkulationen av certifikat på lagstiftningsbasis.

Ett certifikat är en skriftlig skyldighet för den utfärdande banken att sätta in medel, vilket intygar insättarens rätt eller dennes rätt för mottagaren att få insättningsbeloppet och ränta på det efter utgången av den fastställda perioden. Depositions- och sparbevis är en typ av inkomstsäkerhet, därför kan de inte fungera som avräknings- eller betalningsinstrument för sålda varor eller tillhandahållna tjänster. Det finns också restriktioner för att överföra dem från en ägare till en annan. Blanketten för det nominella intyget ska ha plats för överlåtelseinteckningar.

De certifikat som banken utfärdar ska vara tryckta och uppfylla kraven för sådana värdepapper.

Kommersiella banker har rätt att börja utfärda certifikat först efter godkännande av villkoren för deras utfärdande och cirkulation av de viktigaste territoriella avdelningarna i Ryska federationens centralbank. Villkoren ska innehålla det fullständiga förfarandet för utfärdande och spridning av certifikat, en beskrivning av utseendet och ett provintyg. Certifikatet måste innehålla följande obligatoriska uppgifter: namn "deposition" (eller "spar") certifikat; skälet till att utfärda certifikatet (göra en insättning eller sparinsättning); datum för insättning, belopp (i ord och siffror); en ovillkorlig skyldighet för banken att återlämna det insatta eller deponerade beloppet; datum för anspråk på certifikatets belopp; räntesatser och räntebelopp som ska betalas; namn och adress till den utfärdande banken; för ett personligt certifikat - ägaren; underskrifter av två personer som är behöriga att underteckna sådana förpliktelser, förseglade av banken.

Förutom att dela upp certifikat i inlåning och sparande, beroende på kategorin av insättare, kan certifikat klassificeras enligt andra kriterier:

1) Enligt releasemetoden:

- utfärdas på engångsbasis, d.v.s. ett intyg av ett visst antal och valör utfärdas en gång;

- produceras i serie, d.v.s. ett parti certifikat utfärdas, en serie och en valör, men under olika nummer

2) Enligt designmetoden:

Nominell - genom att ingå ett avtal om överlåtelse av rätten att fordra (cession);

- till innehavaren - överförs till ny ägare genom enkel leverans.

Kontantavräkningar för köp och försäljning av depositionsbevis och betalning av belopp på dem sker endast på ett icke-kontant sätt.

Certifikatet är inte föremål för export till territoriet för en stat som inte använder rubeln som officiell valuta. Rätten att kräva ett insättningsbevis kan endast överföras till juridiska personer som är registrerade på Ryska federationens territorium eller en annan stat som använder rubeln som officiell valuta.

Certifikaten måste vara aktuella. Om tidsfristen för att ta emot en deposition eller en deposition enligt ett certifikat är försenad, anses ett sådant intyg vara ett ansökningsdokument, enligt vilket banken är skyldig att betala depositionen på första begäran av ägaren (förmånstagaren). Banken kan ge möjlighet till tidig uppvisande för betalning av ett brådskande intyg. I detta fall betalar banken till ägaren av ett sådant certifikat certifikatets belopp och ränta till en reducerad ränta som fastställts av banken vid utfärdandet av certifikatet. Ränta på certifikat fastställs vid utfärdandet och anges på blanketterna i procent och monetär form. Samtidigt är räntebetalningar till ägaren efter certifikatets utgång inte beroende av köptillfället. Du kan bara få ett certifikat i den affärsbank där det utfärdades eller i någon av dess filialer.

Certifikatformuläret ska innehålla alla villkor för utfärdande, betalning och cirkulation av certifikatet (villkoren och förfarandet för tilldelning av rättigheter, kravet på certifikat. Om en operation utfördes med ett certifikat som inte föreskrivs av villkor som finns på dess form anses en sådan operation vara ogiltig.Tillverkning av inlånings- och sparbevis, både nominella och innehavare, produceras endast av tryckerier som har tillstånd att emittera värdepapper.Banken utvecklar självständigt villkoren för utfärdande och cirkulation av värdepapper. certifikatet.

Villkoren för utfärdande och cirkulation av certifikat, en beskrivning av utseendet och ett prov av certifikatet godkänns av styrelsen för den utfärdande banken och skickas i 3 exemplar för granskning till centralbankens territoriella huvuddirektorat på platsen för den utfärdande banken. korrespondentkonto, som ger ett yttrande om den utfärdande bankens iakttagande av de befintliga reglerna för utfärdande av ett certifikat och i avsaknad av överträdelser skickas en kopia av villkoren till CBR:s värdepappersavdelning. Certifikat, som är värdepapper, är inte föremål för registrering och kräver inget särskilt beslut om deras utfärdande av CRB. Samtidigt kan den territoriella förvaltningen förbjuda utfärdandet av certifikat, samt ogiltigförklara de utfärdade av följande skäl:

Emissionsvillkoren strider mot gällande lagstiftning eller CBR:s regler;

Den emitterande banken lämnade inte i tid villkoren för emissionen till CBR:s territoriella huvudavdelning;

Banken bryter mot gällande lagstiftning och CBR:s regler om processen för utfärdande och cirkulation av certifikatet.

Innehavaren av certifikatet kan överlåta rätten att göra anspråk på certifikatet till annan person. För ett innehavarcertifikat utförs detta uppdrag genom enkel leverans, för ett nominellt upprättas det på baksidan av certifikatet genom ett bilateralt avtal (cession). Vid utgången av anspråksperioden ska innehavaren av certifikatet lämna in det till banken tillsammans med en ansökan som innehåller en uppgift om sättet att lösa in certifikatet.

För att redogöra för de sålda certifikaten för affärsbanker särskilda registreringsjournaler eller tillhandahåller utfärdande av ett certifikat med särskilda sändningsstubbar som innehåller samma registreringsuppgifter.

Certifikat utfärdas för villkor från 1 månad till 3 år och för mängden insättningsbevis - från 5 tusen till 10 miljoner rubel, sparcertifikat från 1 tusen och mer än 1 miljon rubel. Räntorna beror på storleken och löptiden på insättningen, vissa banker genomför indexering och månadsbetalning av inkomst.

Tänk på funktionerna hos insättningscertifikat. Ett depositionsbevis kan endast överföras från en juridisk person till en juridisk person. Ett insättningsbevis kan endast utfärdas till en organisation som är en juridisk person registrerad på Ryska federationens territorium eller på en annan stats territorium som använder rubeln som officiell valuta. Ett depositionsbevis har två fördelar. För det första, till skillnad från andra insättningspolitiska instrument, är det föremål för ett utbytesspel, och därför kan dess ägare räkna med att utvinna ytterligare vinst som ett resultat av gynnsamma förändringar i marknadsförhållandena. För det andra, om regeringen genomför sina avsikter att frysa företags inlåning, kommer köpet av ett certifikat som cirkulerar fritt på marknaden att ge deras ägare viss manöverfrihet. I denna situation blir certifikatet ett alternativt betalningsmedel.

Cirkulationstiden för depositionsbevis (från utfärdandedagen till den dag då certifikatets ägare får rätt att kräva deposition eller deposition enligt certifikatet) är begränsad till ett år.

I internationell praxis är räntebärande depositionsbevis, rabatt, d.v.s. säljs till ett pris under pari och certifikat med "flytande" kurs. Giltigheten för det sista certifikatet är från 3 till 5 år och räntan bestäms var 6:e månad under de kommande sex månaderna. Insättningsbevis kan köpas när som helst under deras giltighetstid - ränta tillkommer från inköpsdatum.

Vissa affärsbanker utfärdar insättningsbevis som är överförbara (eller icke-överlåtbara) till andra ägare genom påskrift i valörer från 500 000 rubel till 10 miljoner rubel. upp till ett år, avsedd för stora investerare. Överlåtbara insättningsbevis säljs vanligtvis till statliga myndigheter, pensionsfonder, företag. De genererar intäkter som överstiger räntan på kortfristiga statsskuldväxlar med kortare löptid (tre månader och andra) och kan handlas på den sekundära värdepappersmarknaden.

Tänk på funktionerna i sparcertifikat. Ett sparbevis kan överföras från en individ till en individ. Ett sparcertifikat kan endast utfärdas till en medborgare i Ryska federationen eller en annan stat som använder rubeln som officiell valuta. Rätten att kräva ett sparpengarcertifikat överförs endast till medborgare i Ryska federationen eller en annan stat som använder rubeln som en officiell betalningsenhet.

För att inte tappa den mest stabila källan till kreditresurser tvingas affärsbanker genomföra indexuppräkning på sparbevis under inflationsförhållanden genom att höja räntan, vilket är ett incitament för befolkningen att köpa.

Certifikat har betydande fördelar jämfört med tidsbundna insättningar som utfärdats genom enkla inlåningsavtal: på grund av det större antalet möjliga finansiella mellanhänder vid distribution och cirkulation av certifikat, expanderar kretsen av potentiella investerare; tack vare andrahandsmarknaden kan certifikatet säljas i förväg av ägaren till en annan person med viss inkomst under lagringstiden och utan att volymen på bankens resurser ändras, medan ett tidigt uttag av ägaren av en tidsbunden insättning innebär en inkomstbortfall för honom, och för banken förlust av en del av resurserna .

Nackdelarna med certifikat är: de ökade kostnaderna för banken i samband med utfärdandet av certifikat, samt det faktum att inkomster från dem är föremål för beskattning, i motsats till anfordringskonton och tidsbundna insättningar. Det sistnämnda särdraget beaktas av banker, så räntan på certifikat är vanligtvis högre än räntan på tidsbundna insättningar med liknande villkor och belopp.

Så, genom att dra en slutsats från ovanstående teoretiska material, kan vi säga att för affärsbanker är insättningar den viktigaste och samtidigt den mest lönsamma typen av resurser. En ökning av andelen av detta element i resursbasen gör det möjligt att placera en större volym av attraherade medel och därmed öka bankens likviditet.

Den intensifierade konkurrensen mellan banker och andra finansiella strukturer för inlåning från individer och juridiska personer har lett till uppkomsten av ett stort utbud av inlåning, deras priser och servicemetoder. Enligt vissa utländska experter finns det för närvarande mer än 30 typer av bankinlåning i utvecklade länder. Samtidigt har var och en av dem sina egna egenskaper, vilket gör att kunderna kan välja den mest lämpliga och möjliga formen för att spara pengar och betala för varor och tjänster som passar deras intressen.

Det kan ses av ovanstående att insättningar bland bankens attraherade fonder är en viktig resurskälla. En sådan källa till bildandet av bankresurser som inlåning har dock också vissa nackdelar. Först och främst talar vi om de betydande materiella och monetära kostnaderna för banken när man lockar medel till insättningar, den begränsade tillgången på medel inom en viss region. Likväl tvingar konkurrensen mellan banker på marknaden för kreditresurser dem att vidta åtgärder för att utveckla tjänster som hjälper till att locka till sig inlåning.

1.3 Analys av den ryska marknaden för inlåningstjänster

Processen att utforma en inlåningspolicy är nära sammankopplad med bankens räntepolicy, eftersom inlåningsräntan är ett effektivt verktyg för att attrahera resurser. Vid tidpunkten för statlig reglering fastställdes marginalräntorna i lag i enlighet med insättningens löptid. För närvarande kan banker självständigt ställa in konkurrenskraftiga räntor baserat på diskonteringsräntan från Ryska federationens centralbank (10,00 % sedan 30 september 2009), såväl som penningmarknadens tillstånd och baserat på deras egen insättningspolicy.

Ett kännetecken för hushållsinlåningsmarknaden är det betydande inflytandet av räntenivåer på bildandet av efterfrågan på inlåning - det vill säga räntorna på inlåning som fastställs av banker bestämmer till stor del tillväxttakten för deras resursbas. För olika grupper av banker visar sig dessutom detta inflytande i olika grad. Sådan heterogenitet på marknaden kan leda till en betydande omfördelning av marknadsandelar mellan banker, vilket kan åtföljas av framväxten av nya stora aktörer. Låt oss försöka förstå dessa processer.

En analys av kostnaden för bankresurser indikerar att ryska kreditinstitut aktivt använder faktorn att manipulera räntor i sin inlåningspolitik för att säkerställa tillströmningen av nya insättare. Naturligtvis är räntenivån inte den enda faktorn som bestämmer fluktuationer i inlåningsbasen, utan ur praktisk synvinkel uppgiften att bestämma effekten av kostnaden för inlåning på fluktuationer i kundbasen "ceteris paribus" är mycket relevant.

Ökningen av inlåningsräntorna leder till en ökning av tillväxttakten för bankens totala inlåningsbas. Till exempel, om den genomsnittliga räntenivån i affärsbanker 2006 var cirka 10 % (samtidigt ökade bankinlåningen med en ränta motsvarande 40 % per år), då var avvikelsen mellan räntorna på attraktion av banker till 11% i genomsnitt gav dem en ökning av tillväxttakten för inlåning upp till 50%.

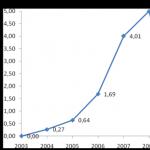

Dynamiken i attraherade insättningar av befolkningen i banksystemet, från 2006 till andra halvan av 2008, hade en positiv trend. Detta berodde på ökningen av hushållens inkomster och ett ökat förtroende för banksystemet (Figur 8). För närvarande har tillväxten i volymen av attraherade fonder avtagit på grund av finanskrisen. De högsta kurserna på marknaden för bankinlåning från individer visas av kreditinstitut från den "andra" gruppen. Dessa medelstora banker är mest aktiva när det gäller att attrahera nya kunder, och storleken på räntebetalningar blir det främsta argumentet för dem när de attraherar nya insättare (dessa kreditinstituts tillförlitlighet kan fortfarande inte nämnvärt påverka deras insättningspolitik av sig självt ).

Figur 8. Dynamik för hushållsinlåning för perioden (2006-2008)

Insättningsförsäkringssystemet som har dykt upp i Ryssland kan, förutom uppenbara fördelar, också medföra vissa faror - enligt befolkningens uppfattning sker en gradvis utjämning av riskbedömningar av olika banker som skiljer sig åt i reala nivåer av finansiell stabilitet. Som ett resultat är det för dessa banker som prisfaktorn är det främsta verktyget i konkurrenskampen. Det är ingen slump att efterfrågan på inlåning i denna grupp av banker är mest känslig för ränteförändringar. Och detta förklarar den högsta tillväxttakten för hushållsinlåning i denna grupp av banker.

Kostnaden för motsvarande resurser i gruppen av de största ryska privata bankerna överstiger något nivåerna för kostnaden för insättningar i affärsbanker. Denna grupp åtnjöt initialt högre förtroende bland befolkningen (jämfört med banker från de "junior" grupperna), vilket gjorde det möjligt för dem att tillhandahålla en måttlig kostnad för att locka insättningar under ganska lång tid. Under senare år har dock konkurrensfördelarna för denna grupp av banker minskat i befolkningens ögon, vilket å ena sidan förklaras av uppkomsten av ett inlåningsförsäkringssystem, och å andra sidan av erfarenheten av bankkrisen sommaren 2004, då flera största ryska banker var på väg att tappa solvens. Som ett resultat av detta planar de stora bankernas status gradvis ut i förhållande till mindre kreditinstitut. Och som ett resultat spelar prisfaktorn, såväl som för banker från den "andra" gruppen, en betydande roll här - känslighet för förändringar i räntesatser. Samtidigt garanterar hög känslighet i kombination med ganska höga räntor dem inte samma tillväxttakt för deras inlåningsbas. Detta beror på den speciella "illojalitet" hos deras kundkrets, som rimligtvis inte såg någon betydande skillnad i risker, föredrog att överföra inlåning till mindre kreditinstitut som erbjuder uppenbart högre räntor.

Den viktigaste är kostnaden för resurser för gruppen av banker med deltagande av utländskt kapital. Deras inlåningspolicy är baserad på höga kreditbetyg för moderstrukturer, som är ouppnåeliga för ryska affärsbanker. Denna faktor gör att banker med deltagande av utländskt kapital kan locka pengar från befolkningen till låga priser ganska billigt. Samtidigt, sedan våren 2005, är gruppen av banker med utländskt kapital fortfarande den enda kategorin av banker som konsekvent ökar kostnaderna för inlåning. Denna effekt verkar bero på två faktorer.

För det första var den främsta kundkretsen av banker med utländskt kapital rika delar av befolkningen, som värderar tillförlitlighet i bankinlåning och är redo att stå ut med låga räntor. En medvetet liten grupp insättare kan dock idag inte längre ge en betydande ökning av attraktionsvolymen. Det gör att banker tvingas uppmärksamma andra potentiella insättare som är mer fokuserade på att tjäna ränteintäkter. Lyckligtvis gör de nuvarande låga nivåerna på inlåningsräntorna för banker med utländskt kapital att de kan höjas utan en betydande minskning av bankmarginalerna.

För det andra har den senaste tidens ökning av kostnaden för upplåning på utländska marknader gjort den ryska inlåningsmarknaden riktigt intressant för banker med utländskt kapital, och de är redo att aktivt kämpa för en plats på den, särskilt i den nuvarande finanskrisen.

Om tills nyligen känsligheten för tillväxttakten för inlåning för banker med deltagande av utländskt kapital till värdet av insättningar faktiskt var frånvarande, kan vi nu redan konstatera att de är beredda att attrahera nya insättare.

Om du tittar på dynamiken i utländsk valuta och rubelinsättningar kan du se att under de senaste fem åren har tillväxttakten för individers insättningar i rubel nästan konstant överträffat tillväxttakten för inlåning i utländsk valuta, vilket orsakades av nedgången i popularitet för dollarn.

Figur 9 Tillväxttakt för rubel- och valutainlåning

Den 1 juli 2008 utgjorde inlåning i utländsk valuta 13,6 % av den totala inlåningsvolymen. Idag, enligt Rysslands centralbank, är volymen av inlåning i utländsk valuta cirka 30% av den totala.

På tal om räntor bör följande noteras: för vissa typer av inlåningskonton bestäms inkomstbeloppet av insättningens löptid, beloppet, detaljerna för driften av kontot, volymen och arten av relaterade tjänster , och beror på kundens efterlevnad av villkoren för insättningen.

Systemet med räntesatser på inlåning bör vara inriktat på marknadsförhållandena, med oumbärlig hänsyn till den framväxande hierarkin av tillförlitlighet för jämförbara instrument. Således riskerar en bank som håller räntorna på en lägre nivå än sina konkurrenter när det gäller tillförlitlighet att förlora en del av sin kundkrets.

Bankens löpande ränta på inlåning är huvuddelen av driftskostnaderna. Därför är banken å ena sidan inte intresserad av en hög räntenivå, och å andra sidan är den tvungen att hålla en sådan räntenivå på inlåning som skulle vara attraktiv för kunderna. För att försöka locka till sig inlåning, särskilt av stor storlek och under en lång period, erbjuder affärsbanker höga räntor till sina kunder, trots ökade räntekostnader. Attraktionen av medel från befolkningen av banker är dock inte obegränsad. Från och med den 1 januari 2009 den genomsnittliga räntan på attraherade fonder är 12 % per år (enligt centralbankens statistik). Om vi spårar dynamiken i %-räntor i affärsbanker i nordväst under de senaste 3 åren, kan vi dra slutsatsen att den genomsnittliga räntan på inlåning ökade med ungefär + - (3-4)%. Räntorna på inlåning har förändrats särskilt märkbart i samband med den kris som har utvecklats i världen. Endast för det första kvartalet 2009 ökade de med cirka (3-5) % i nästan alla affärsbanker.

Kapitel 2 Insättningspolicy för en affärsbank (i exemplet JSC "Bank" Petrovsky ")

2.1 Plats för JSC "Bank" Petrovsky "på marknaden för banktjänster

Innan du analyserar ett specifikt verksamhetsområde för något ämne i ekonomin, är det nödvändigt att ge en kort beskrivning av det.

Bank Petrovsky registrerades av RSFSR:s centralbank den 12 november 1990. 1991 började de fem första filialerna i St. Petersburg, liksom det första kontoret utanför stan, att arbeta.

1992 undertecknades ett samarbetsavtal mellan banken och avdelningen för Federal Postal Service. Redan nästa år började Petrovsky, tillsammans med Federal Penitentiary Service och S:t Petersburg-avdelningen av Ryska federationens pensionsfond, att introducera en teknik för att betala pensioner från nuvarande pensionskonton på stadens postkontor. 1997 började "Petrovsky" introducera sin pensionsteknik i Leningrad-regionen.

1997 fick banken status som en auktoriserad bank för Ryska federationens regering kategori "C", samt en auktoriserad bank för regeringen i Leningrad-regionen.

År 2000 beslutade bankens ledning att döpa om banken till OJSC "Petrovsky People's Bank".

2002, på grund av förändringen av bankens aktieägare, döptes Petrovsky Narodny Bank om till MDM-Bank St. Petersburg.

I maj 2006 förvärvades den kontrollerande andelen i banken av East European Financial Corporation. I enlighet med beslutet från bolagsstämman i banken godkändes ett nytt namn på banken: Open Joint Stock Company "Bank of the Eastern European Financial Corporation" (förkortat namn - JSC "VEFK Bank").

Den 29 oktober 2008 övertog insättningsförsäkringsbyrån (DIA), baserat på kraven i den federala lagen "Om ytterligare åtgärder för att stärka stabiliteten i banksystemet under perioden fram till den 31 december 2011", funktionerna för en interimsadministration för att leda EEFC-banken. I februari 2009 träffades överenskommelser om deltagande av NOMOS-BANK och FC OTKRITIE som medinvesterare i VEFK Banks kapital.

Som en del av bankens finansiella återhämtningsåtgärder köpte investerare representerade av NOMOS-BANK och OTKRITIE Financial Corporation tillbaka 25 % av tilläggsemissionen av VEFC Bank-aktier. De återstående 50 % av tilläggsemissionen köptes av DIA.

I september 2009 återgick banken till sitt ursprungliga namn - Petrovsky Bank.

JSC "Bank" Petrovsky "tillhandahåller ett brett utbud av tjänster för både juridiska personer och individer. Banken erbjuder privatpersoner sådana tjänster som insättningar i rubel och utländsk valuta, penningöverföringar, betalning av pensioner, överföringar från rubel- och valutakonton, kassaskåp, kontanttransaktioner, öppnande och underhåll av plastkort. Listan över tjänster för organisationer är ganska omfattande. Låt oss nämna de som är mest populära: utlåning, öppnande och underhåll av rubel- och valutakonton, löneprojekt.

Den prioriterade aktivitetsriktningen för Bank Petrovsky OJSC är att arbeta med befolkningen inom området för att locka insättningar. Insättare av Bank Petrovsky OJSC kan välja det mest bekväma systemet för att spara och öka sina besparingar. Banken erbjuder sina kunder ett flexibelt system med insättningar i rubel och utländsk valuta för en period på 1 månad till 3 år; olika typer av insättningar, så att du kan välja en insättning som uppfyller kundens behov. JSC Bank Petrovsky ger ut sina egna internationella plastkort VISA INTERNATIONAL och MASTER CARD INTERNATIONAL . JSC "Bank" Petrovsky "har ett omfattande korrespondentnätverk, bestående av stora banker i Ryssland och OSS. Bank Petrovsky OJSC har ett brett förgrenat (näst största efter Sberbank) kontorsnätverk - 170 filialer i St. Petersburg och filialer i ryska städer. Målmedvetet arbete för att förbättra banktjänster och utöka deras utbud har blivit grunden för en betydande ökning av antalet kunder hos Bank Petrovsky OJSC.

Bytet av aktieägare och högsta ledning i VEFC Bank, som ägde rum i slutet av april 2009, liksom bankens erhållande av status som kreditinstitut med statligt deltagande i kapitalet, hade en positiv inverkan på attityden till banken från privatpersoners sida vända den nedåtgående trenden i de viktigaste indikatorerna som kännetecknar volymen av verksamheter för service av privatpersoner, observerade under föregående period, se figur 10. Samtidigt växte volymen av tidsbundna inlåning med 6,6 %, saldon på pensionskonton i bankens tilläggskontor - med 15,5 %, saldon på bankkortskonton - med 14,1 %.

Figur 10 Dynamik för insättningar av individer för perioden 10.08-09.2009

Bankens genomsnittliga månadsinkomst från transaktioner med privatpersoner (penningöverföringar, elräkningar, kassaskåp etc.) ökade också avsevärt. Om som jämförelse i februari-mars i år. de var i genomsnitt 7,5 miljoner rubel, sedan i juni ökade bankens intäkter till 8,3 miljoner, i juli - till 8,6 miljoner.

Antalet penningöverföringar som genomförts av banken, som till exempel under våren i år var 15-16 tusen enheter per vecka, har nu nått 20 tusen.

Separat skulle jag vilja notera en allvarlig ökning av saldona på kontona för pensionärer som får pensioner direkt på Bank Petrovsky OJSC:s kontor. Som ni vet kan pensionärer som får pension hos banken betjänas både på postkontor och på bankens ytterligare kontor. Samtidigt är listan över tjänster som tillhandahålls denna kategori av kunder på ytterligare kontor bredare än på postkontor. Detta faktum förstår också pensionärerna själva, från och med juli 2009 betjänar banken cirka 1,2 miljoner pensionärer. Saldot på pensionärernas konton för första halvåret ökade med 1 miljard rubel (53%).

På tal om juridiska personer bör det noteras att sedan maj 2009 har kontosaldon ökat med 20% - upp till 7,5 miljarder rubel. Om företagskunder i början av året öppnade cirka 150 konton per vecka i Bank Petrovsky OJSC, öppnas 250-270 nya konton per vecka i slutet av september 2009. Det totala antalet konton för juridiska personer är nu 67 tusen enheter.

Enligt tidningen Expert är Bank Petrovsky rankad 41:a i betyget av de 100 största bankerna i Ryssland 2008 från och med 01.01.2009. Banken är bland de 30 ledande bankerna när det gäller att attrahera insättningar från privatpersoner 2008 på nummer 26

2.2 Typer av insättningar från Bank Petrovsky OJSC

Hushållsinlåning är av stor betydelse i resursbasen för Bank Petrovsky OJSC. Den 1 september 2009 uppgick således hushållens inlåning till 80,0 % av de totala resurserna. Detta är ganska naturligt, eftersom Petrovsky ständigt ägnar särskild uppmärksamhet åt befolkningens avlagringar.

Betrakta strömmen från 01.09.2009. typer av insättningar och villkor för dem. De kan delas in i tre huvudgrupper: tidsbundna insättningar, pensionsinsättningar och anfordringsinsättningar.

Tabell nr 1 Typer av inlåning per 01.10.2009

| Typer av inlåning | Insättningstid, förlängning | Handpenningens belopp och ytterligare bidrag | Notera | Årlig % |

| Poste restante | några | Minst 10 rubel. Lägg till. Bidragen är obegränsade | 0,15 | |

| Höst |

över 1 år upp till 3 år |

Från 1000 rubel Från 100 dollar Från 100 euro |

4.35-14.70 | |

| Höst-pension |

över 1 år upp till 3 år |

Från 1000 rubel Från 100 dollar Från 100 euro |

Lägg till. bidrag / betalningar kapitalisering, förlängning tillhandahålls inte | 4.55-14.90 |

| Petrovsky-klassiker |

över 1 år upp till 3 år |

Från 1000 rubel Från 100 dollar Från 100 euro. |

4.10-14.70 | |

| Petrovsky-klassiker med en månadsbetalning på % |

över 1 år upp till 3 år |

Från 1000 rubel Från 100 dollar Från 100 euro |

Lägg till. bidrag/betalningar lämnas inte. % betalning månadsvis |

3.10-13.70 |

| Petrovsky-kumulativ |

över 1 år upp till 3 år |

Från 1000 rubel Från 300 dollar Från 300 euro Bidrag från 500 rubel, 50 dollar, euro |

Lägg till. kapitaliseringsbetalningar tillhandahålls inte | 5.10-13.70 |

| Petrovsky-sammansatt ränta |

över 1 år upp till 3 år |

Från 1000 rubel Från 100 dollar Från 100 euro |

Lägg till. bidrag/betalningar, tillhandahålls ej | 3.60-14.20 |

| Petrovsky-multicurrency |

över 1 år upp till 3 år |

Från 30 000 rubel Från 1000 dollar Från 1000 euro Bidragen är obegränsade |

Lägg till. kapitaliseringsbetalningar, förlängning tillhandahålls inte | 6.35-13.70 |

| Petrovsky-universal |

över 1 år upp till 3 år |

Från 10 000 rubel Från 300 dollar Från 300 euro Bidrag från 1000 rubel, 50 dollar, euro |

versaler tillhandahålls inte | 4.60-13.95 |

| Petrovsky-VIP |

över 1 år upp till 3 år |

Från 300 000 rubel Från 10 000 dollar Från 10 000 euro |

Lägg till. kapitalisering av bidrag/betalningar, tillhandahålls inte | 5.55-15.20 |

| Pensionssparande insättning | 2 år |

Bidragen är obegränsade |

Ingen förlängning tillhandahålls | 12.50 |

| Pensionärs löpande konto | några | 5-7 |

Tabell nr 1 visar att de dyraste insättningarna för enskilda kunder är inlåning av Höstpension, Höst, Petrovsky-klassisk och Petrovsky-VIP. Detta beror på villkoren för dessa typer av insättningar, nämligen frånvaron av månatlig kapitalisering av ränta, eller en stor summa av insättningen, som till exempel i Petrovsky-VIP.

Man kan se att en särskild plats i inlåningsraden upptas av insättningar riktade till pensionärer. Således kan vi dra slutsatsen att Bank Petrovsky OJSC erbjuder ett brett utbud av insättningar som är riktade mot olika marknadssegment. Samtidigt ägnas särskild uppmärksamhet åt pensionärer, för vilka en insättningslinje tillhandahålls som gör att de kan ta hänsyn till sina intressen. En speciell tilldelning av insättningar för pensionärer beror på att de är ett viktigt segment av insättare för Bank Petrovsky OJSC.

Om vi beaktar de ytterligare villkoren för insättningar, som ges för varje insättning separat i bilaga nr 1, kan vi spåra följande trend i användningen av ett sådant kriterium som förlängning. Om det finns en förlängning av inlåningen i avtalsvillkoren så är det en betydligt lägre ränta än för inlåning utan förlängning.

Genom att analysera bidragen (insättningarna) från JSC Bank Petrovsky kan du vara uppmärksam på följande:

vid räntesättning binder banken alltid inlåning (inlåning) till investeringsperioden. Så till exempel är räntan på insättningen "On demand" 0,15 %, och räntan på "Pensionssparande" för 2 år är 12,5 %;

insättningsbeloppet är också bundet till räntan. Så, till exempel, Petrovsky-ackumulerande insättning för 1 år och 1 dag) i mängden 1 till 700 tr. accepteras med 13,25% per år, och samma insättningar till ett belopp av 700 tr. och över redan under 13,70 %;

räntan på rubelinlåning är inte lägre än inflationstakten, vilket räddar insättningar från avskrivningar;

med utgångspunkt från det faktum att inkomst i form av ränta som skattskyldiga erhåller på inlåning i bank inte är föremål för beskattning om:

ränta på rubelinsättningar betalas inom de belopp som beräknas baserat på den nuvarande refinansieringsräntan för Rysslands Bank (10%), ökat med fem procentenheter ,

den fastställda räntan överstiger inte 9 procent per år för insättningar i utländsk valuta;

det kan noteras att alla föreslagna insättningar inte är föremål för beskattning (undantaget är Petrovsky - VIP).

För juridiska personer erbjuder Bank Petrovsky OJSC sina kunder olika alternativ för att placera tillfälligt gratis medel för olika perioder:

· Terminsinsättningar i ryska rubel och utländsk valuta;

· Skuldebrev från Bank "Petrovsky" i ryska rubel och utländsk valuta.

Banken erbjuder juridiska personer ett medelfristigt finansiellt instrument - en bankdeposition.

Insättningsavtalet bekräftar beloppet av insättningen som gjorts till banken och insättarens rätt att efter utgången av den fastställda perioden erhålla insättningsbeloppet och den ränta som anges i avtalet. Betalning av ränta på depositionen görs månadsvis eller engångsbelopp efter kontraktets utgång. En fast ränta sätts för hela inlåningens löptid. Banken kan inte ensidigt sänka eller höja räntan enligt avtalet. Räntorna bestäms beroende på villkoren för placering av medel. Följaktligen beror kursen på beloppet och löptiden för insättningen. Om insättaren kräver återbetalning av depositionsbeloppet innan avtalet löper ut, betalas ränta med 0,01 % per år.

2.3 Analys av inlåningsportföljen

Huvudmålet med Bank Petrovsky OJSC:s insättningspolicy är att attrahera den optimala mängden medel (efter villkor och valutor) som är nödvändiga och tillräckliga för att verka på finansmarknaderna, förutsatt att den lägsta kostnadsnivån säkerställs.

Att attrahera resurser utförs under loppet av specifika operationer enligt de nuvarande banklicenserna. Samtidigt är de viktigaste instrumenten som används av Bank Petrovsky OJSC för att attrahera resurser:

o öppna och upprätthålla konton för juridiska personer och individer, vilket inbegriper mottagande av medel på dessa konton;

o öppna och upprätthålla konton hos andra banker, inbegripet mottagande av medel på dessa konton.

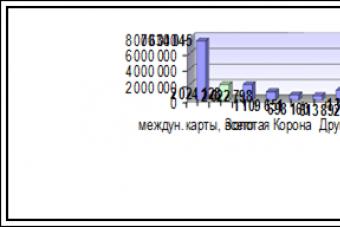

Listan över instrument för att samla in pengar kan utökas i samband med ytterligare bankverksamhet. Under genomförandet av inlåningsverksamhet styrs bankens avdelningar av Ryska federationens lagstiftning, bestämmelserna för Ryska federationens centralbank, bankens stadga, detta dokument och interna dokument som reglerar det tekniska förfarandet och villkoren för bedriva särskilda typer av bankverksamhet. Om vi spårar dynamiken över flera år kan vi notera en stadig ökning av saldona på juridiska personers konton (Figur 11):

Figur 11 Dynamik för kontosaldon för juridiska personer i Bank Petrovsky OJSC

Vi kommer att analysera insättningar av individer med hjälp av tabell nr 2:

Analys av insättningsportföljen för JSC "Bank" Petrovsky "2008 (enligt investeringarnas löptid)

| nr. p/s | Namnet på artikeln i PDS | Saldokonto | Värdet av MPS, tus. gnugga. | PDS-struktur, i % | Förändringar under perioden (+/-) | |||

| den 1.01.0 8 G. | den 1.01.0 9 G. | den 1.01.0 8 G. | den 1.01.0 9 G. | i tusen rubel | V% | |||

Insättningar (D), totalt Inklusive: |

Σ punkt 1 - 7 | 19270123.00 | 18033769.00 | 100.00 | 100.00 | -7% | ||

| jag. | Anmälan (Dvostr), totalt | 410-423(01), 42309, 425-426 (01), 42609 | 290832.00 | 1 | 2 | 40013 | 15.9 | |

| II. | Terminsdepositioner (Ds), totalt | 17742937.00 | 99 | 98 | -6.8 | |||

| 1. | i upp till 30 dagar | 410-423(02), 42310, 425-426 (02), 42610 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 2. | under en period av 30-90 dagar | 410-423 (03), 42311, 425-426 (03), 42611 | 445687 | 1109708 | 2 | 6 | 148 | |

| 3. | under en period av 91-180 dagar | 410-423(04), 42312, 425-426 (04), 42612 | 2247860 | 3590845 | 12 | 20 | 1342985 | 59.7 |

| 4. | under en period av 181 dagar till 1 år | 410-423(05), 42313, 425-426 (05), 42613 | 5946184 | 5155936 | 31 | 29 | -790248 | -13.3 |

| 5. | under en period av 1 till 3 år | 410-423(06), 42314, 425-426 (06), 42614 | 10379573 | 7886448 | 54 | 43 | -2493125 | -24.1 |

| 6. | under en period av mer än 3 år | 410-423(07), 42315, 425-426 (07), 42615 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

En sådan analys gör det möjligt att identifiera funktionerna i bankens inlåningspolicy och att generellt fastställa de ungefärliga villkoren för placering av bankens resurser. I synnerhet gör resultaten av analysen det möjligt för oss att dra en slutsats om attraktionen av resurser när det gäller deras kostnad ("dyrt" / "billigt"): tidsbundna insättningar är mycket dyrare än saldon på anfordringskonton.

Dessutom, för att formulera den slutliga slutsatsen om analysen av insättningar efter löptid, är det lämpligt att beräkna följande indikatorer:

Brådskande koefficient för strukturen för insättningar (d i D):

d i D = Ds/D, där Ds är volymen av tidsinsättningar; D är den totala inlåningsvolymen.

Från och med 01.01.2008 98 %

Från och med 2009-01-01 98 %

En hög löptid för inlåningsstrukturen kännetecknar graden av beständighet och stabilitet hos resursbasen.

I allmänhet bör ökningen av andelen tidsbundna insättningar av det totala beloppet av banktillgodohavanden bedömas positivt, eftersom. Tidsinlåning som den mest stabila komponenten i inlåningsportföljen ger på en acceptabel nivå och gör det möjligt att öka bankens likviditet och bedriva verksamhet för placering av resurser under längre perioder.

Andelen tidsbundna insättningar (Ds) av det totala skuldbeloppet (P): d = Ds/P.

Från och med 2008-01-01 38,5 %

Från och med 2009-01-01 21,4 %

Commitment Structure Ratio (KSO): KSO = Dvostr./Ds.

Från och med 2008-01-01 1,3 %

Från och med 01.01.2009 0,1 %

Indikatorn kännetecknar stabiliteten i bankens finansiella resurser. Ju lägre värde indikatorn har, desto lägre är bankens relativa behov av likvida tillgångar, på grund av skuldernas struktur.

Figur 12 visar att den största volymen attraherade medel faller på insättningar med en löptid på mer än 181 dagar och mer än ett år.

Figur 12 Struktur för insättningar av JSC "Bank "Petrovsky" efter villkor per 01.01.2009

Från och med 2005 har JSC Bank Petrovsky stadigt ökat sin inlåningsportfölj, som kan ses i figur 13.

Figur 13 Dynamik i saldon på individers konton

Bankkrisen i oktober 2008 skakade om bankens stabilitet, men i dag har allt stabiliserats

2.4 Organisation av utformningen och genomförandet av insättningspolicyn

JSC Bank Petrovskys insättningspolicy är nära kopplad till bankens kredit- och räntepolitik, eftersom den är en av delarna av bankpolitiken som helhet.

Insättningspolicyn bildas med tilldelning av följande

Att sätta mål och definiera mål för insättningspolitiken;

Fördelning av relevanta avdelningar som är involverade i genomförandet av insättningspolitiken, fördelningen av de anställdas befogenheter;

Utveckling av nödvändiga förfaranden och tekniska förfaranden för att genomföra bankverksamhet som säkerställer attraktionen av resurser;

Organisation av kontroll och ledning i processen för bankverksamhet som syftar till att attrahera resurser.

När man utformar insättningspolicyn beaktas följande specifika principer:

Principer för att säkerställa den optimala (med beaktande av det efterföljande mottagandet av intäkter från allokering av resurser) kostnadsnivån;

Principen om säkerhet för att bedriva inlåningsverksamhet och upprätthålla bankens tillförlitlighet.

Efterlevnaden av ovanstående principer gör det möjligt för banken att forma både strategiska och taktiska riktningar i organisationen av inlåningsprocessen, och därigenom säkerställa effektiviteten och optimeringen av inlåningspolicyn.

Insättningspolicyn för JSC Bank Petrovsky är baserad på:

Ämnen för inlåningsförhållanden (i relation till individer och juridiska personer);

Bankinstrument som används för att attrahera resurser;

Villkor för att attrahera resurser (kortsiktig, medellång och lång sikt insättningspolicy);

Syfte med attrahera (för att investera, låna ut, upprätthålla nuvarande likviditet);

Aggressivitet i frågor om att attrahera resurser och tillhörande prispolicy och graden av risk för pågående verksamhet.

JSC Bank Petrovskys insättningspolicy föreskriver:

analys av inlåningsmarknaden;

o identifiera målmarknader för att minimera insättningsrisken;

o minimering av utgifter i processen att attrahera medel;

o optimering av inlåningsportföljförvaltningen för att upprätthålla den erforderliga nivån på bankens likviditet och öka dess stabilitet.

JSC Bank Petrovsky tar, när han genomför sin insättningspolicy, hänsyn till följande faktorer:

Förändringar i skattelagstiftningen;

Finansmarknadens nuvarande tillstånd och trender, både när det gäller att attrahera och allokera resurser;

Ändringar gjorda i beräkningen av bankstandarder;

Förändring av refinansieringsräntan för Ryska federationens centralbank;

Gränser, kontrolltal fastställda av banken själv för pågående bankverksamhet.